- 躍進する中国のFinTechサービス

- 中国のインターネット金融事情① 主要分野の動向(決済・資産管理・融資)

- 中国のインターネット金融事情② 主要なプレーヤー

- 中国のインターネット金融事情③ サービス提供のプラットフォーム

- 中国のインターネット金融事情④ 政策と規制

- まとめ

躍進する中国のFinTechサービス

米国や欧州のFinTech事情については日本でも語られることが多いが、中国のFinTechについては、まだまだ取り上げられることが少ない。しかし中国でインターネット金融と呼ばれるFinTechサービスは、既に多くの人々にとって生活に不可欠なサービスとして利用されはじめている。

中国のインターネットユーザー数は、2016年末で世界最大の7億3,125万人に至るが、インターネット上での金融サービスの利用経験では、オンライン決済が65%、オンライン銀行が50%と既に半数以上に至っている。融資や株・投資ファンド取引の利用は10%程度とやや低いが、ユーザー数から見て数千万人が利用経験を持つこととなり、既に圧倒的な規模となっている。

中国のインターネット金融事情① 主要分野の動向(決済・資産管理・融資)

中国のインターネット金融の主なサービス分野は、日本や欧米のFinTechと同じく決済、資産管理、融資などである。

決済の動向

決済の分野では、電子商取引で商品と代金の受け渡しを担保する第三者決済サービスが利用範囲を広げながら普及している。電子商取引では商品が送付されない、代金が支払われないリスクが大きいが、第三者決済サービス事業者が購入側から代金を預かり、商品の到着を確認したうえで販売者に支払うことでリスクを回避している。

この第三者決済サービス事業者が預かるお金は電子商取引以外での利用が可能になってきており、特にスマートフォンを活用し実店舗で支払をするモバイル決済が普及している。

モバイル決済ではQRコードの利用が一般的で、決済時には以下のいずれかの方法で消費者の口座から店の口座へと支払が行われる。

- 消費者のスマートフォンでQRコードを表示し店側が読み取る

- 店舗にあるQRコードを消費者のスマートフォンのカメラで読み取る

現在、QRコードに対応する店舗は、大型のショッピングセンターやスーパーから、小規模な店舗や露店、さらには三輪タクシーなどへと拡大しており、現地ではスマートフォンさえあれば財布を持たなくても生活ができる、との声も聞かれた。

QRコードを印刷した紙一枚があればカードリーダーなど特別なハードウェアがなくても決済が可能となるため、店舗側の導入へのハードルは相当に低くなる。このQRコードを利用した決済サービスは、中国を一気にキャッシュレス社会へと変貌させている。

代表的な第三者決済サービスは電子商取引最大手である阿里巴巴(アリババ)が提供する支付宝(アリペイ)やSNS最大手である騰訊(テンセント)の微信支付(ウィーチャットペイ)となるが、この口座に入れられたお金は、決済だけでなく資産運用に回すことも可能である。

資産運用の動向

阿里巴巴(アリババ)の余額宝や騰訊(テンセント)の理財通はインターネットMMF(マネーマネジメントファンド)とも呼ばれ、最低投資額が1元と小さく、即時に換金して決済に利用でき、利回りも銀行預金より高いなど利点が多いことから、運用残高を大きく伸ばしている。

さらに既存金融機関が提供する投資信託などにもアプリ上から投資が可能となっており、銀行預金が中心であった中国の資産運用を投資に向かわせる大きな原動力となっている。

融資の動向

融資の分野では、個人や企業がインターネット上で直接にお金を貸し借りするP2P(ピア・ツー・ピア)レンディングが注目される。参入するプラットフォーム事業者の数は、詐欺行為を働く事業者に対応すべく規制が導入されたことで現在は落ち着きを見せているが、2016年末の融資残高は前年比倍増の8,162億元(約13兆円)と大きく積みあがっている。

このようにP2Pレンディングが人気化する背景には、中国の銀行は国有企業への融資を重視するため、個人や中小企業などは融資を受けることが難しく金利も高くなる傾向があるという。また預金者にとっては銀行の金利が低いという不満があり、より高い金利収入を求めてP2Pレンディングの利用に流れている。

P2Pレンディングでは、多くの貸し手と借り手が物理的な制約なく結びつき、比較的に低コストで資金のやり取りが可能なため、既存の金融機関が満たせていない小規模だが数多い資金需要を受け止める重要な金融インフラになりつつある。

P2P(ピア・ツー・ピア)レンディングとは?

ピア・ツー・ピア(P2P)レンディングとはウェブサイトを通じてお金を貸したい個人とお金を借りたい個人を結びつける融資手法を指します。

ピア(peer)とは「同等の者」という意味です。– 第55回 ピア・ツー・ピア(P2P)レンディングについて

楽天証券

事業者が個人や中小企業に少額の資金を貸し出すマイクロクレジットも動き出している。代表的な企業には、阿里巴巴(アリババ)系列のMYBank、騰訊(テンセント)系列のWeBank,などがあり、グループ企業が持つ電子商取引の取引履歴や決済口座の利用履歴などを分析し、与信判断に利用しているとみられる。インターネット金融は、特に個人や中小企業の信用創造に大きな変革をもたらしていると言えそうだ。

中国のインターネット金融事情② 主要なプレーヤー

FinTechサービスを提供する主要なプレーヤーを見ると、米国や日本ではFinTechベンチャーや既存金融機関が中心となるが、中国では阿里巴巴(アリババ)、騰訊(テンセント)、百度(バイドゥ)、京東商城といったインターネット企業が主役となる。

これらの大手インターネット企業は、電子商取引やSNSサービスなど主力事業で既に多くの利用者を抱えており、この既存サービスの利用者に新しい金融サービスを提供することで、サービス開始時から利用実績を積み上げることができる強みを持つ。

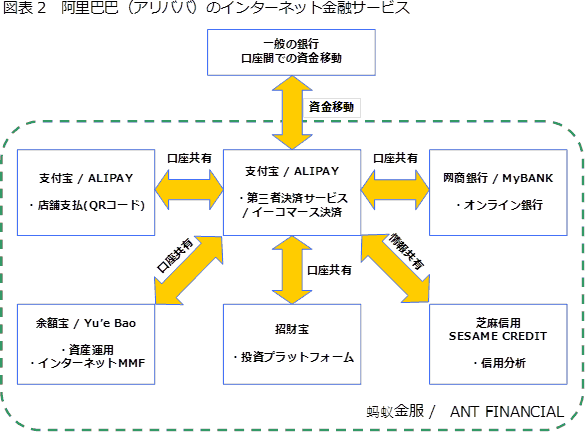

阿里巴巴(アリババ)のインターネット金融サービスの展開を見ても、もともと電子商取引向け第三者決済サービスとして開始された支付宝(アリペイ)から、口座の余剰資金を活かして余額宝や招財宝など資産運用サービス、グループ企業の网商銀行での融資資金の受け入れ、QRコードを使ったリアルな店舗での決済など、様々な金融機能が拡張し、連動して一体的にサービスが提供されるようになっている。

中国でもインターネット金融を専門に手掛けるベンチャー企業は多く立ちあがっているが、大手インターネット企業が持つ膨大な顧客数や知名度、様々なリソースを背景とした優位性を崩すことは難しく、独自にサービスを展開するベンチャー企業は目立たない。

米国では既存金融機関がFinTechベンチャーを買収し機能強化を進めているが、中国では既存金融機関の代わりに、大手インターネット企業が積極的に買収を行い、自社サービスの拡充を進めているという。既存金融機関でインターネット金融に積極的に取り組んでいるのは、中国平安保険集団など一部にとどまっている。

ベンチャー企業も、直接顧客に金融サービスを提供するビジネスモデルではなく、ビッグデータの分析など他のインターネット金融サービスと組み合わせて成り立つ事業を提供する企業が多くなっている。

大手インターネット企業は、電子商取引やSNSサービスに加えて、決済、融資といった様々な金融サービスからも大量の情報を入手し、さらにベンチャー企業の技術を取り込むことで、ビッグデータ分析や人工知能の開発といった分野でも大きく先行する可能性がありそうだ。

中国のインターネット金融事情③ サービス提供のプラットフォーム

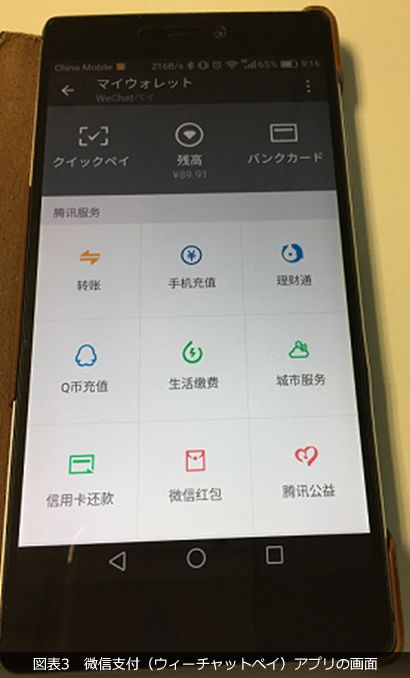

インターネット金融の普及には、スマートフォンが大きな役割を果たしている。例えば騰訊(テンセント)の微信支付(ウィーチャットペイ)では、QRコード決済、招財宝、WeBankなどに加えて、お年玉送金の紅包、寄付を行う腾讯公益、水道光熱費など生活関連費用の支払い、病院の予約、飛行機の予約やチケット購入といった機能が、スマートフォンのアプリ上で一体的に提供されている。

同社のSNS:ウィーチャットの利用者は2016年末で8億8,900万人に至るが、同じアプリ上で様々な金融サービスを簡単に提供する仕組みが、この膨大な数の利用者に向けて既に整備されているということになる。

こうしたスマートフォン活用の流れは中国に留まらず、特に支店やATMといった既存金融機関のインフラが整っていない新興国ではスマートフォンが主要な金融サービスの提供手段になっていくだろう。

その際には、阿里巴巴(アリババ)や騰訊(テンセント)などが中国で提供しているように、様々なインターネット金融サービスを一体的に提供するビジネスモデルを志向する企業も多くなると考えられる。

また、阿里巴巴(アリババ)など中国企業が、新興国で資金や技術を提供し、金融サービスを展開するケースも増加しており、FinTechサービスでも中国の存在感は着実に高まっている。

日本では既存金融機関のサービスが充実していることもあって、単独の企業が様々な金融サービスで大きなシェアを持ち一体的に提供することは難しいだろう。しかし、企業間の連携でアプリ上では一体的に見せるなど、一般の人々に便利で使いやすい金融サービスを提供することが、日本のFinTechサービス普及に必要だと思われる。

中国のインターネット金融事情④ 政策と規制

中国政府・規制当局の対応を見ると、インターネットプラスなどの政策において、インターネット金融の普及を後押しする姿勢を打ち出されている。

中国が投資主導から消費主導の経済成長への移行を目指す中で、インターネットやモバイルといった新しい経路を使って、個人や中小企業による金融サービスの利用を促進し、消費をサポートする狙いがある。

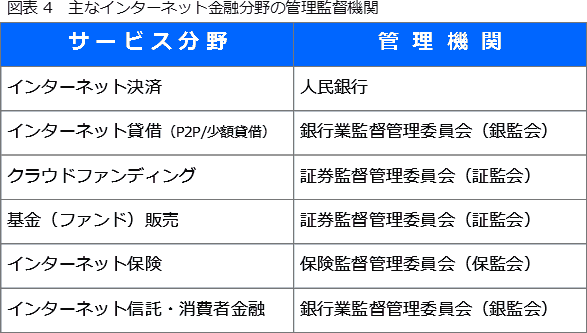

他方、詐欺や不良債権化のリスクなど大きな社会的問題になっている側面もあるため、2015年7月には「インターネット金融の健全な発展の促進に関する指導意見」が発表され、監督官庁の責任分担の明確化がすすめられた。

主要分野別では、第三者決済サービスについて、「非銀行支払機関インターネット支払業務管理弁法」が、2016年7月から実施されている。同法では、決済アプリの実名登録が重視され、本人確認の方法によって、決済可能な上限額が異なっている。事業者に対しては、顧客のリスク評価管理制度・メカニズムを構築し、リスク準備金制度と取引賠償制度も整えることが求められている。

P2Pレンディングに対しては、「インターネット貸借情報仲介機関業務活動管理暫行弁法」が2016年8月から導入されている。同法の中で、インターネット貸借情報仲介事業者はもっぱらインターネット貸借の情報仲介に従事する金融情報仲介企業と定義され、自己への融資など13の禁止項目、借入制限の設定、カストディ制度などを定めることで、詐欺などのリスクを減らしていく姿勢が打ち出されている。

中国では、既存金融機関にはもともと国有であった企業も多く、その権益を脅かす可能性もあるインターネット金融を促進することには抵抗も大きかったと考えられる。そうした中での政府の積極的な姿勢は、新しい技術や企業の力を活用して金融サービスを大きく変革し、消費主導の経済への移行を進めることに対する、本気度が表れているといえよう。

まとめ

中国のインターネット金融は、圧倒的な国内市場の規模もあって、一躍世界のFinTechサービスをリードする立場になりつつある。サービス提供者を見ると、阿里巴巴(アリババ)と騰訊(テンセント)の存在が大きく、この2社を軸に様々なサービスが展開される状況が継続するであろう。

アジアでは、阿里巴巴(アリババ)が地元企業への出資などを通じたサービス展開を進めているが、既存金融機関による金融サービス供給が不足する新興国では、インターネット企業が提供するスマートフォンを軸とした金融サービスが受け入れられる可能性は高い。

アジアを成長領域と考える日本の金融機関やFinTech企業にとっては大きなハードルとなるが、それを乗り越えるビジネスモデルを構築することが求められよう。

- 寄稿

-

国際社会経済研究所大平 公一郎 氏

情報社会研究部