海外のデジタルバンクの先進事例

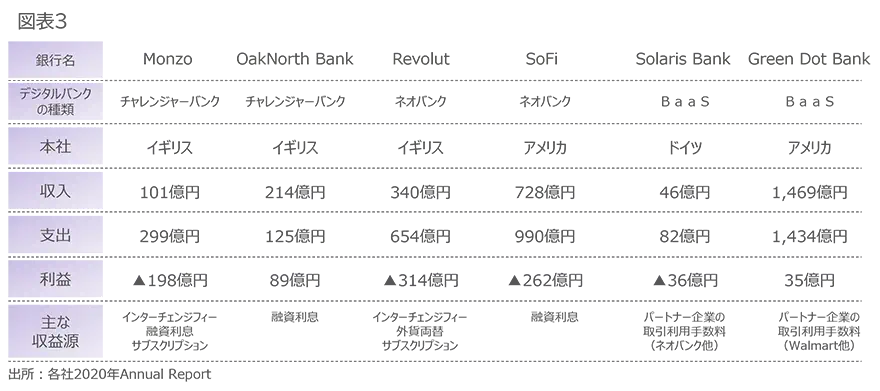

では、海外ではどのようなデジタルバンクがあるのか、各国のデジタルバンクの先進事例とビジネスモデルについて紹介する(図表3参照)。

(1)チャレンジャーバンク

チャレンジャーバンクは、2013年頃から主にイギリス、ドイツで創業されており、大手に成長した著名な銀行も多い。一方、アメリカは銀行免許の取得が難しく、2020年までは殆ど創業されていない。

①Monzo(イギリス)

2015年に創業し、主にインターチェンジフィー、融資利息、サブスクリプションを収益源とする。サブスクリプションのプレミアムサービスにより顧客を増やしているが、コロナ禍で国外の移動が減ったなどの要因により手数料収入が減少し、利益は赤字である。

②OakNorth(イギリス)

2013年に創業し、主に融資利息を収益源とする。独自の融資リスク分析モデルを開発し、コロナ禍でも貸倒れを抑えている。またコロナ事業支援金の認定銀行となり、融資額の増加を受けて利益は黒字を確保している。

(2)ネオバンク

ネオバンクは、2010年頃からアメリカでフィンテック企業が創業し、その後イギリス、ドイツなど欧州に広がっている。利便性の高いアプリや魅力的なサービス提供など、個別のサービスに特化した銀行が多い。銀行免許が不要であり市場参加がしやすいが、競争も厳しい。

①Revolut(イギリス)

2015年に創業し、主にインターチェンジフィー、外貨両替、サブスクリプションを収益源とする。チャレンジャーバンクへの転換を目指しており、イギリスで銀行免許を申請中。法人顧客の増加や消費者金融サービスの追加などにより事業を拡大して収入を伸ばしているが、利益は赤字である。

②SoFi(アメリカ)

2011年に創業し、主に融資利息を収益源とする。他行比で高い預金金利や給与日前支払いサービスなど魅力的なサービスの提供、大手クレジット決済フィンテック企業の買収などにより事業を拡大して収入を伸ばしているが、利益は赤字である。

(3)BaaS

BaaSは、2003年頃からアメリカでフィンテック企業向けサービスとして開始し、その後欧州など各国に広まっている。既存の銀行やチャレンジャーバンクが事業拡大でBaaSを始めるケースと、フィンテック企業が銀行免許を取得してBaaSを始めるケースがある。

①Solarisbank(ドイツ)

2010年にBaaS専業銀行として創業し、自社ではリテール銀行業務を行っていない。パートナー企業の取引利用手数料を収益源とし、70社のパートナー企業に約180種類のAPIを提供するなど充実したサービスが特徴である。ドイツのネオバンクは当銀行のBaaSサービスを利用している場合が多いが、スタートアップが多いことから収益は赤字である。

②Green Dot Bank(アメリカ)

1999年にチャレンジャーバンクとして創業し、その後BaaS事業を開始。Walmartと提携してパートナー企業の取引利用手数料を収益源とするビジネスモデルを早期に確立した。AmazonやApple PAY、Uberなどメガテックや大手非金融事業者をパートナーに迎え、巨大な利用者により手数料収入を確保しており、収益は黒字である。

- 寄稿

-

株式会社クニエ櫻井 正明 氏

プリンシパル