※本稿は株式会社アクセンチュアの許可を得て、転載・編集しています。

はじめに

保険の世界では今、新たなビジネスのかたちが姿を現しつつある。バーチャルアドバイザーといった、ビッグデータを駆使しAIアドバイザーが、スマートデバイスを通じて顧客と繋がり、それぞれのライフイベントに応じた商品・サービスを提供している。

その内容は既存の保険にとどまらず、マイホームの購入から、出産、旅行、健康管理といった、まさに顧客の人生そのものをサポートする“リビングサービス”というべき価値提供を、異業種間で構成されたエコシステムから顧客に最適な商品・サービス(保険を含む)を選択・提案することで実現している。

SF映画のワンシーンのように感じるかもしれませんが、決して絵空事ではない。

こうしたサービスが実現可能になる環境はすでに整いつつあり、保険会社は今後ビジネスモデルの抜本的な変革を迫られる可能性が高いのである。

ポストデジタル時代の到来と2つの重要トレンド

では今なぜ、新たなビジネスのあり方が現実化しつつあるのだろうか。背景の1つとなっているのはテクノロジー革命の加速である。

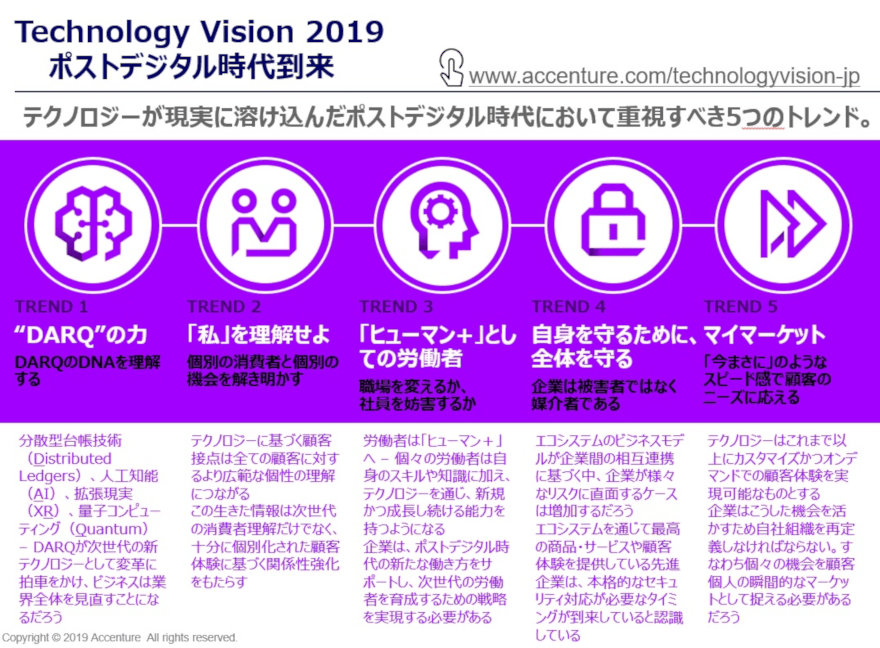

アクセンチュアが毎年発表する報告書『Technology Vision』の2019年版(※)では、テクノロジー変革の最新トレンドを紹介している(図参照)。

http://www.accenture.com/technologyvision-jp

今回重要となるポイントは、テクノロジーが現実世界へ溶け込み、デジタルが当たり前に日常で使われるようになる、いわば“ポストデジタル時代”の到来でである。

テクノロジーの急速な進化により、これまでアイデアにとどまっていた様々なビジネスモデルが実現可能になりつつある。企業がどのように変わっていきたいのか、何をやりたいのかを、技術的な制約を意識することなく実現できる。そういう世界へのシフトが加速しているのである。

保険会社における2つのトレンド① 顧客主導型のリスク対応

そして保険会社は今、この流れを背景として2つのトレンドに直面している。

その1つは顧客主導型のリスク対応、つまり情報非対称性が逆転し、顧客自身がリスクに対してより能動的に取組むことができるようになるというものである。

私が出演した前回のウェビナーでも解説したが、これまでは病気・死亡・事故など、直面しうる様々なリスクに顧客自身が正しく理解・対応できないため、“万が一”の備えとして保険に加入するという形が一般的であった。

しかし、医療ビッグデータやAIといったテクノロジーの普及により、正確なリスクの把握が可能となり、顧客は適切にリスク対応できるようになることにより、どうしても抑制できなかった個別リスクに対してのみ保険ニーズが顕在化することになる。

アクセンチュアの消費者調査結果に基づくと、顧客主導でリスクに対応する国内消費者の割合は、2030年までに少なくとも3割近くに達すると予測されている(※)。

アクセンチュア消費者調査結果に基づく試算

保険会社における2つのトレンド② エコシステム主導型の保険販売

もう1つの流れは、エコシステム主導型の保険販売である。

ご存知のように、異業種を含む他社との連携を通じてエコシステムを形成し、事業推進あるいは新たなビジネスの創出に取組む企業は急速に増加している。

特に保険業界はエコシステムの活用に積極的で、弊社が実施した調査でも対象業界中で最も高い関心を示している(※)。

アクセンチュア「エコシステムリサーチ」

しかし、例えば国内の健康増進サービスの利用状況を見ると、通信会社によるサービスの利用率が40%に達する一方、保険会社のサービスでは平均7%と大きな開きが見られる(※)。

App Annieデータに基づくアクセンチュアの分析

保険ビジネスの特性上、保険会社が顧客との接点を日常的に確保することは容易ではなく、異業種とのエコシステムの主導権争いは今後激化していくものと考えられる。

2つの流れは、どちらか一方だけが単独で生じるわけではなく、相互に補完しながら市場構造を抜本的に変える可能性が高い。

そして保険会社は、新たな市場環境の中で収益性を改善し、独自性の追求を通じた競争力の強化を迫られることになる。

ではこのような破壊的変革に直面する保険会社は、今後の生き残りを図るため何をすべきなのだろうか?その鍵を握るのが、顧客起点型ビジネスモデルへの転換である。

海外先進事例:blue(香港)ビッグデータを活用した即時契約手続き

冒頭に紹介したような保険ビジネスの世界が余すところなく現実化するのは、まだ少し先のことになるかもしれない。

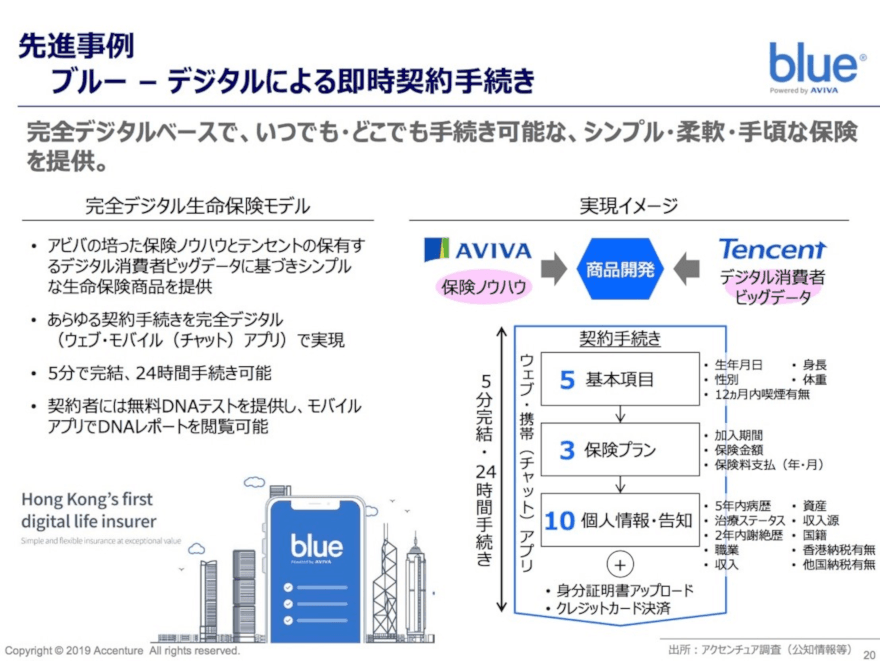

しかし海外では、そのエッセンスを部分的に実現した事例がすでに出始めており、香港を拠点とする生命保険会社“blue”は、その代表例の1つである。

英国Avivaと中国の大手IT企業テンセント(騰訊)が設立した同社は、前者の保険ノウハウと後者の持つデジタル消費者に関するビッグデータを活用し、あらゆる契約手続きを即時かつ完全デジタル(ウェブ・モバイルアプリ)で実現している。

契約のために顧客が入力を求められるのは、生年月日をはじめとする基本項目や希望する保険プラン、告知に関する情報など合計18項目。入力は5分程度で完了でき、24時間いつでも手続きが可能など、顧客の利便性を向上させるサービスを提供している。

顧客起点型ビジネスモデルを標榜するこうした事例は、保険業界でも今後さらに増加していくであろう。

顧客起点型ビジネスモデル実現に向けた3つのステップ

これまで様々な保険会社をご支援させていただいた経験を踏まえると、顧客起点型ビジネスモデル実現に際しては3つのステップが鍵となる。

ステップ① 価値観の転換

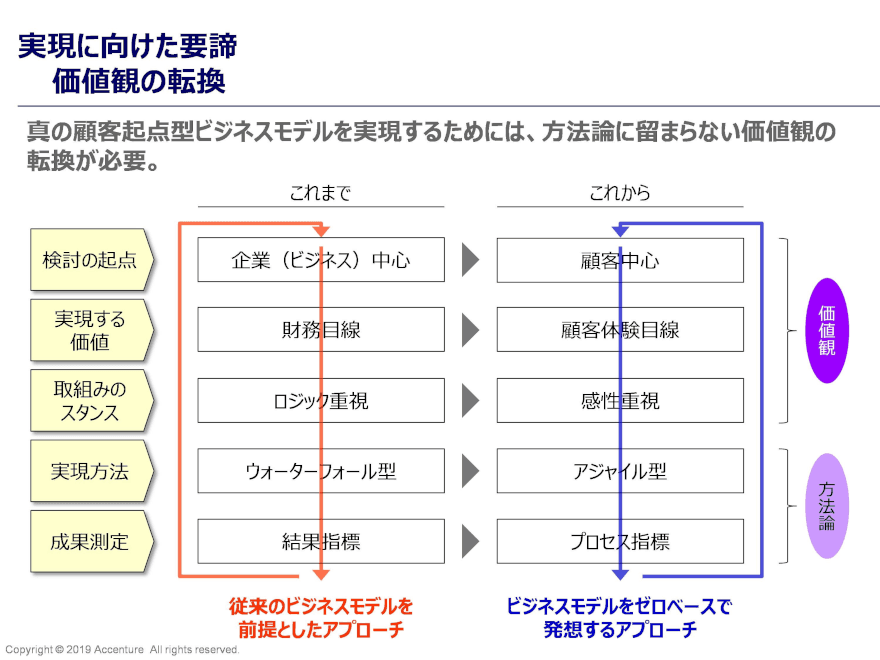

まず重要なポイントとなるのは、顧客目線でビジネスモデルをゼロベースで発想することである。

これまで多くの企業は、ビジネス目線でウォーターフォール型の商品・サービスを開発し、収益面での結果のみを重視してきた。

しかし今後は、顧客体験に軸を据えながらアジャイル型で商品・サービスを展開し、結果だけでなくプロセス重視でビジネスをデザインすることが求められる。

そのためには、単なる方法論にとどまらず、自社ビジネスに対する価値観そのものを変える必要がある。

ステップ② 部門横断型のプロジェクト推進体制

商品・営業・事務・システムといった機能単位で組織を分ける従来型の体制は、既存ビジネスをRunする単位として最適化されたものであり、顧客起点でビジネスをChangeする単位として最適と言えない。

これからは、各部門から有力人材を選出し、部門横断型の独立プロジェクトとして、既存の制約を意識することなく目指すべき姿(What)を具体化。その上で、現場の各部門がその実現に向けて直面する課題への対応(How)を検討するといった明確な役割分担が必要になるだろう。

ステップ③ 既存の強みの再利用

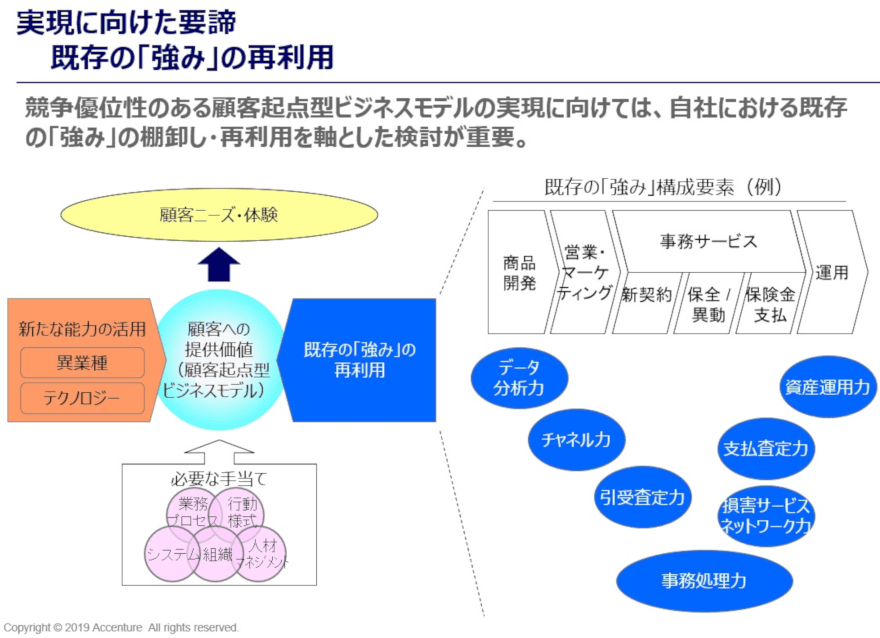

顧客起点のビジネスモデルを実現するためには、新たな能力や異業種、テクノロジーの活用だけでなく、既存の強みの再利用が不可欠である。

なぜならば、既存の強みを考慮に入れずに作られたビジネスモデルでは、保険会社の競争優位性やビジネスの持続可能性が確保できないからである。

図にあるように、保険会社はあらゆる領域で活用可能な強みを持っており、これらを洗い出しいかに再利用するかという発想でビジネスモデルを具現化することが重要である。

顧客起点のビジネスモデルをゼロベースで実現することで、ビジネス戦略上の利点にとどまらず、抜本的な業務効率化という効果も得ることができる。

効果の度合いはどのような分野でモデルを導入するかにもよりますが、場合によってはバックオペレーション領域で5〜8割の効率化を実現できるだろう。

デジタルテクノロジーを活用した顧客起点のビジネスモデルは、社内の働き方改革にも繋がるはずだ。

アクセンチュア金融サービス本部では、より早く最新の動向や弊社のインサイトをご紹介するために、金 融業界向けの「金融ウェビナー」を継続的に開催している。ウェブを使ったバーチャルな1時間のライブセッションで、パソコンやモバイルから簡単に参加でき、 匿名で質問することも可能。詳しくはこちら。

- 寄稿

-

アクセンチュア株式会社大喜多 雄志 氏

金融サービス本部 経営コンサルティング部門 ストラテジー & トランスフォーメーション担当

マネジング・ディレクター