※本稿は株式会社アクセンチュアの許可を得て、転載・編集しています。

RPA(ロボティクス・プロセス・オートメーション)とは

RPAは、人が端末で行う定型作業(ルール化できる入力、クリック、コピー、ペーストなどの作業)を、ソフトウェアに設定(命令)することで、人のオペレーションを代替してくれるものである。関連する複数の操作、手順、命令などを記録、実行する「マクロ」と類似している。

– The Finance

RPAとは?業界屈指の導入実績から見えた導入の落し穴と成功の秘訣

RPAとは?業界屈指の導入実績から見えた導入の落し穴と成功の秘訣

海外事例から学ぶ重要分野① 生産性

RPAやAIなどインテリジェント・テクノロジーの市場は、世界的に年間約30%という急速なペースで成長を遂げている。

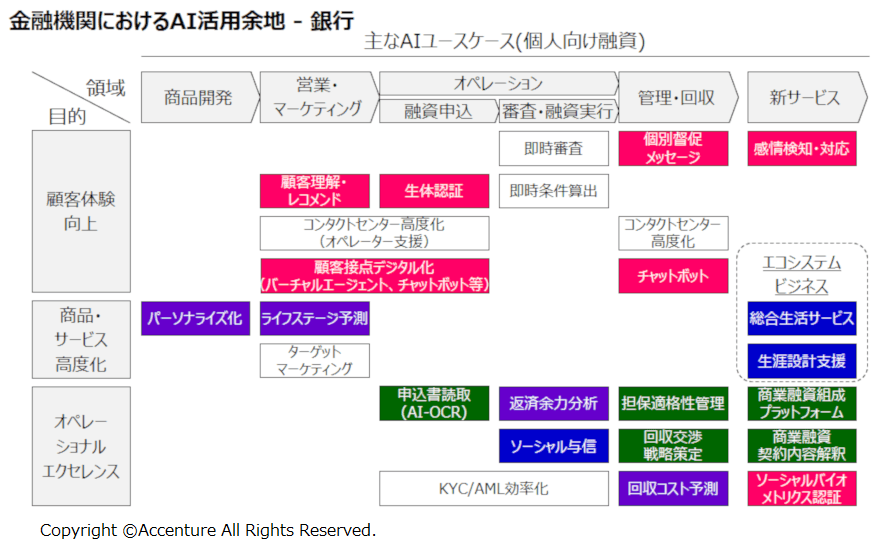

こうしたトレンドは、RPAやAIの活用がビジネスの様々な分野で進んでいることの反映である(下図参照)。

ただ日本の金融機関は、いくつかの重要な点で海外先進機関に遅れをとっており、長期的な競争力を強化するために取り組みの加速が求められている

こうした現状は、例えば経営の効率性を示すCIR(Cost-Income-Ratio = 費用収益比率)というかたちで表れている。

アクセンチュアが2016年に行った調査によると、デジタル変革を積極的に進めている海外先進金融機関のCIRが48%程度なのに対し、日本の大手銀行では65%と大きな差が見られる。

テクノロジー変革へ積極的に取り組む「デジタル・ネイティブ」な先進金融機関は、ある共通した特徴を備えている。それは新たなテクノロジーの活用を、目先のコスト削減だけでなく中長期的な経営効率の向上や収益拡大につなげていることである。

こうした要因はいずれも生産性向上に向けた取り組みに欠かせないものであるが、日本の金融機関には究極的な目標である収益向上よりも、目先のコスト削減に重きを置く傾向が見られている。

海外事例から学ぶ重要分野② 業務プロセス

日本の金融機関でよく見られるもう1つの課題は、テクノロジーを既存の体制や業務プロセスの枠組みの中で活用している点にある。取り組みの初期段階でこうしたアプローチを用いるのは決して間違いではない。

しかしコスト50%削減、あるいは経営効率の60%向上など思い切った目標を掲げる場合、達成はかなり困難になると言わざるを得えない。

大幅な効率性向上を目指すためには、「ゼロベース」で業務プロセスを再構築することが求められている(下図参照)。

ここで留意することは、「ゼロベースの再構築」といってもデジタル組織に必要なパーツを全て新たに用意する必要はないという点である。

テクノロジーが急速な進化を遂げる今、そのポテンシャルを活用するために最も有効な方法は、スマートフォンやタブレットなどの既存デジタルツールを可能な限り活用し尽くすことである。

デジタル変革のために重要なのはデータ収集そのものであり、収集の手段ではない。すでに普及が進み、ユーザーが操作に慣れた既存ツールを活用すればするほど、スピーディーかつスムーズなシステム構築が可能となる。

顧客接点業務だけでなく、社内プロセスなどその他の分野でもこうしたアプローチを並行して活用すれば、さらに大きな効果が期待することができる。

新たなテクノロジーの導入手順としては、まずPOC(Proof of Concept = コンセプト実証)を行い、その次に部門・部署レベルで試験導入。

そして最後に全社レベルの導入を実施するという段階的アプローチが最も望ましい。

海外事例から学ぶ重要分野③ 人材の重要性

テクノロジー導入プロセスの中で大きな鍵を握るのは、2番目に挙げた部門・部署レベルでの試験導入である。

対象部門・部署を選択する際にとりわけ重要な基準となるのは、トップから現場まで協力的でやる気があること、そして新たなテクノロジーの活用をつうじて仕事を変えるという気構えがあることである。今の時代にも、変革を進める際に「人」が重要となることは変わらないのである。

またデジタル変革の推進を担う人材の資質も大きく成否を左右する。

最新テクノロジーに精通し、CoE(Center of Excellence = センター・オブ・エクセレンス)の構築をつうじて業務改革を牽引できる能力が必要なことは言うまでもない。

さらに重要な資質となるのは、自社ビジネスを深く理解していることが重要である。AIやRPAといった最新テクノロジーに関する知識も、自社ビジネスの文脈で活用ポテンシャルを考える力がなければ意味がない。

デジタル組織を構築する最大の目的は、ビジネス体制を改革し、業務効率の向上や収益拡大といった目に見える結果につなげることである。テクノロジーの専門知識よりも自社ビジネスの理解が優先されるのはそのためである。

日本の金融機関がともすれば見落としがちなこの考え方は、今後さらに重要となる。

アクセンチュア金融サービス本部では、より早く最新の動向や弊社のインサイトをご紹介するために、金 融業界向けの「金融ウェビナー」を継続的に開催している。ウェブを使ったバーチャルな1時間のライブセ ッションで、パソコンやモバイルから簡単に参加でき、 匿名で質問することも可能。詳しくはこちら。

- 寄稿

-

アクセンチュア株式会社金融サービス本部