STO(Security Token Offering)とは

トークンは直訳すると「しるし・象徴」を指し、様々な意味合いで使われているが、ここでは価値が化体された電子的な記録を指すものする。セキュリティトークンとは、電子的な記録としてデジタル化した証券を意味することとなる。また、セキュリティトークンを用いた資金調達はSTO(Security Token Offering)と呼ばれている。

2020年施行金商法改正

昨年施行されたの金商法改正では、暗号資産(仮想通貨)に関する規制強化と共に、「電子記録移転権利」、および「電子記録移転有価証券表示権利等」、が規定され、セキュリティトークンの金商法上の位置付けが明確化された。

「電子記録移転有価証券表示権利等」とはいわゆる金商法2条1項証券(第1項有価証券)に該当し、株券や社債券のような有価証券として発行されたセキュリティトークンを指す。

「電子記録移転権利」とは金商法2条2項に規定する「みなし有価証券」(第2項有価証券)に該当し、信託の受益権や集団投資スキーム持ち分などの形態で発行されたセキュリティトークンを意味する。

STOのスキーム

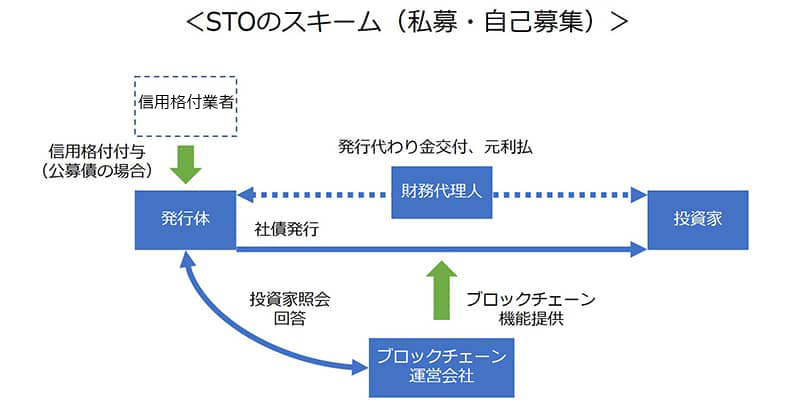

STOと通常の社債発行のスキームに大きな違いはない。発行体が社債を発行し投資家が取得し、元利払等は財務代理人が仲介を行う。なお既発行案件の大宗は公募発行ではないが、公募発行の場合は証券会社による引受や信用格付業者による信用格付の付与が発生する。

通常の社債発行との大きな違いは、振替機関と社債原簿の管理である。まず、従来のスキームでは投資家の社債保有状況を管理する振替機関は、社債、株式等の振替に関する法律における振替機関である株式会社証券補完振替機構(ほふり)であるが、STOにおいてはブロックチェーンがその機能を代替することとなる。

通常の社債発行との比較におけるSTOのメリットとしては、ブロックチェーンを利用することにより、今まで困難であった投資家の把握が随時可能となったことが挙げられる。従来のほふりの管理は階層構造であるが故にほふりが最終投資家を把握していないことや、投資家の匿名性の尊重に由来し、発行体の求めに応じ投資家の状況を還元することは不可能であったが、STOの場合、社債券の不発行との枠組みを用いることで、社債原簿(後述)を介し発行体への随時還元が可能となった。発行体の中には、投資家とのコミュニケーションの活性化や金銭以外のリターンの提供、長期投資家の優遇といった点で意義を感じる向きも多いようだ。

また、社債原簿の管理は、通常の発行においては社債管理者・財務代理人が行うが、STOにおいてはブロックチェーン運営企業が管理を行うことが多いようだ。社債原簿は社債に関する基本的な事項が記載された契約書である。通常の社債発行は無記名債として行われ、社債権者の管理は振替機関であるほふりが行うこととなっているが、STOについては社債券の不発行との枠組みが用いられ、社債権者の管理は社債原簿への記載により実施することを背景として認識する必要があろう。社債権者はブロックチェーン上の情報で把握可能であり、ブロックチェーンの運営会社が社債原簿の管理を行うことは一定の合理性を有している。発行体は前述の通り、社債権者とのコミュニケーションのニーズに応じ、社債原簿を参照し、投資家へアクセスすることが可能となる。

STOの課題と今後の期待

実例が出始めたSTOだが、課題も多い。特に、Delivery Versus Payment(DVP)の実現、税制、金銭以外のリターンの提供、コスト負担、といった点は、整理が必要だ。

DVPは、証券の受渡しと資金の支払を相互に条件付けして行うことにより、決済の安全性を高める手法である。ほふりが行う決済においては、資金決済を行う日本銀行とシステム接続が行われることにより、DVPが実現しているが、ブロックチェーンに関しては、そのような枠組みは用意されていない。大和証券の発行事例のように資金サイドも暗号資産を利用することによりDVPを実現した事例は存在するが、流通市場での取引の安全性を確保する意味でも今後の取り組みが期待される。

税制については、現状金融機関への税制優遇措置(源泉徴収の不適用)の適用条件がほふりを活用することとなっており、STOで発行された社債には適用されないことが課題として挙げられる。

金銭以外のリターンの提供については、個人投資家と機関投資家のニーズが異なっており平等性を欠くため、社債の商品性としての導入は慎重な判断が求められる。なお、発行体が社債権者を把握可能との特殊な商品性を鑑み、社債権者の匿名性との関係から、当初の販売や流通市場での売買においては、十分な配慮が必要と思われる。

なおブロックチェーンを活用した場合、コスト負担に関するスキーム設計も課題となる。ほふりが決済を行う通常の社債は、元利払に係るコストについて発行体が手数料を負担しているが、投資家のために行う業務であり、投資家が負担すべきとの意見も聞かれる。ブロックチェーンの利用した場合も、当然相応の費用が発生するものと思われ、コスト負担についての議論は不可避と思われる。

次世代の証券決済の枠組みとして、STOへの期待は大きいが、課題も山積している。海外では積極的な取り組みも見られる中、日本における枠組み構築に向け、市場関係者のスピード感を持った対応を望みたい。

本稿中、意見に係る部分は筆者個人の見解であり、所属する組織の見解を示すものではない。

- 寄稿

-

みずほフィナンシャルグループ

村松 健 氏1996年、慶應義塾大学法学部法律学科卒業後、

株式会社日本興業銀行(現みずほ銀行)入行し、現在に至る。

著書に『銀行実務詳説 証券』、『NISAではじめる

「負けない投資」の教科書』、『中国債券取引の実務』

(全て共著)、論文寄稿多数。日本財務管理学会所属。