- <前半>金融AI・データ活用の現状と2025年シンギュラリティ後の未来

(1)<AI入門>機械学習の理解と流れ

(2)金融業界におけるAI活用

(3)2025年シンギュラリティ後のAI金融の未来

(4)前半:まとめ - <後半>金融業界におけるAI・データ活用の課題と業界横断でのアプローチ

(1)金融業界のAI・データ活用推進上の課題

(2)金融データ活用推進協会が取組む「業界横断のAI・データ活用」

(3)前例・横並び主義からの脱却

(4)人材発掘・育成

(5)組織作り・ガバナンス

(6)後半:まとめ

<前半>金融AI・データ活用の現状と2025年シンギュラリティ後の未来

(1)<AI入門>機械学習の理解と流れ

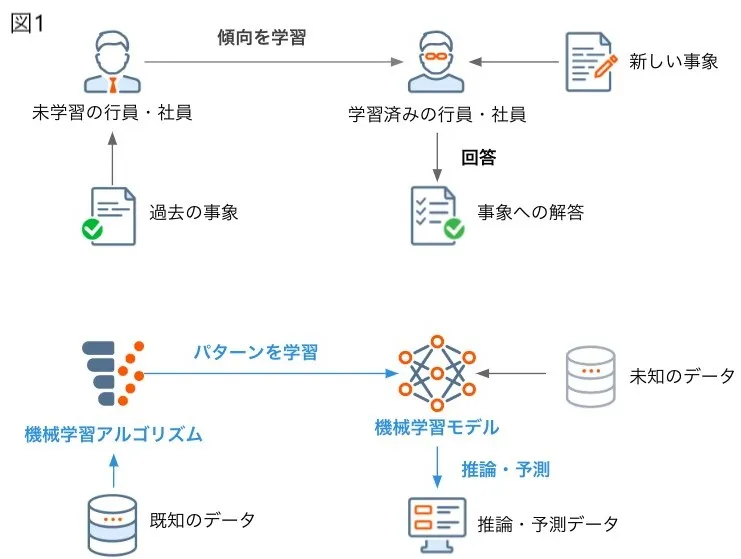

機械学習は、機械学習アルゴリズムと機械学習モデルという2つの概念に分けられる。データに対して複数の機械学習アルゴリズム(ディープラーニングや勾配ブースティング、ランダムフォレストと呼ばれるアルゴリズムが存在する)を走らせることによって、機械学習モデルと呼ばれるロジックの塊が生成される。このデータに対して機械学習アルゴリズムを走らせて機械学習モデルを構築することを学習と呼び、その流れからこの時利用されるデータを学習データと呼ぶ。作成された機械学習モデルに対して、運用時にデータを入力して分析結果を出力させることを予測させる・推計させるなどと表現し、合わせてこのときのデータを予測データと呼ぶことが多い。予測された値や推計される値から意思決定に使用することができるため、これらの機械学習モデルを搭載したAIシステムを意思決定AIと呼ぶ。イメージとしては、図1に示したように、行員や社員の方が過去の事象から傾向を学び、新しい事象に対してその経験から回答を行うのと類似したことを機械学習は機械学習アルゴリズムと機械学習モデルという二つの概念で実現している。

最近注目を浴びている画像生成や文章生成を行うAIは生成AIと呼ばれるジャンルであり、こちらも元の学習データに対して機械学習アルゴリズムから生成モデルと呼ばれる機械学習モデルを構築する。生成モデルは基本的に、入力や指示に対して、元の学習データが画像であれば画像、音声であれば音声、テキストであればテキストを生成する動作を取る。生成AIの可能性や注意点は後半の2025年シンギュラリティ後のAI金融の未来で取り上げる。

機械学習は、大きく「教師あり学習」「教師なし学習」「強化学習」の3 種類が存在する。「教師あり学習」では学習データに正解ラベルと言われるそのデータを最終的にどの扱う形で学習してほしいかを示すデータがついている。そのラベルの種類から対応する問題が決定され、対応する問題にはYesかNoを判定する「二値分類問題」、数値を推計する「回帰(連続値)問題」、A か B か C かなど、どのクラスか判定する「多クラス分類問題」、A または B または C のラベルが 0 ないし、どれだけつくか判定する「多ラベル問題」がある。またこれらに追加して、分類や回帰を時系列順に予測する「時系列分類問題」 や「時系列回帰問題」が存在する。教師あり学習は金融業界で今日最も多く意思決定AIにおいて活用されている。

「教師なし学習」には機械的にデータをグルーピングする「クラスタリング」と機械的にデータ上の異常値を見つける「異常検知」がある。あえて「機械的に」と表現したのは、グルーピングの対象が「融資担保価値が高いか低いか」など明確に決まっている場合には、教師あり学習の二値分類問題として対応する方が、明確な目的を持ったグルーピングが行え、精度面および機械学習モデルの解釈面でも優れている。また、不正検知の場合においては、不正がデータ上、異常な痕跡を残さないことも多いため、教師なし学習の異常検知を使うのでなく、一般的には不正であるかないかの二値分類問題として解く。意思決定AIにおいては、教師あり学習の補佐的な役割で利用されることが多くなっている。

「強化学習」は自動運転やロボット制御などの最適な動作を学習させる問題で強力な手法である。ゲームのように一定の行動に対してスコアを与え、様々な行動パターンからスコアが最大になるような行動パターンを見つける。データの構造化が難しい自動運転、ロボットのアーム制御やドローンの空中制御などの分野で既に活用されているが、金融機関においては顧客体験や融資分野で動的に大量のデータを生成することは難しいため、活用の用途は現時点では多くない。一部金融市場取引に活用する研究はあるが、ゲームやロボット制御など安定的な環境が将来も保証されない金融市場との相性も決して良いとは言えない。

(2)金融業界におけるAI活用

金融業務のAI活用事例

先に記載したように金融業務のAI活用は意思決定AI、教師あり学習を中心に広がっている。金融業務は従来からデータを活用した意思決定業務が他の業界に比べても多く、業務への適用の相性が良かった。財務情報から審査担当が貸し倒れリスクを判断して融資判断を実施し、顧客のそれまでの取引履歴を元に担当営業が金融商品を提案する、アカウントごとのトランザクションの動きの変化を元にリスク担当者が不正トランザクションを調査するなど、これらの意思決定はデータを元に判断されている。また上記の意思決定は、それぞれがランダムに行われているのではなく、目的にしたがって担当スペシャリストが知識と経験から判断することになるため一定のパターンを持つことになる。

教師あり学習は先に述べたように、正解ラベルが必要となる。この正解ラベルはデータ上ただ存在していればいいというわけではなく、機械学習アルゴリズムは正解ラベルに従ってパターンを生成し、機械学習モデルを構築する動きとなるため、一定のパターンが存在する方がより精度の高い機械学習モデルが構築することができる。この性質からデータを元に意思決定を行う金融業務ではAI活用が多くなされている。その中でも金融業務のAI活用事例は大きく7つにわけることができる、それは「ターゲティングAI」、「価値算出AI」、「需要予測AI」、「不正検知AI」、「審査AI」、「テキスト分類AI」、「画像認識AI」である。

「ターゲティングAI」とは

営業推進からマーケティング領域で頻繁に見られる。業種ごとに見ても金融機関で営業とマーケティング両方を持たないケースは稀であり、必ず一つはターゲティングテーマを行なっているレベルで活用されている。入力に対してどれを優先すればいいかのターゲットの優先順位をつけてくれるAIである。

「価値算出AI」とは

不動産、保険金支払額など一見価格が決まっているようで、一定の不確定要素を持っているものに利用する。データが十分に揃っていれば専門家の判断や市場の結果を学習データとして利用し、不確定な価値を高速に正確に算出することができるAIである。

「需要予測AI」とは

取引量予測や預金額の予測をもとに運用金額を決める業務で利用される。またリースのように物理的なものを扱う分野や、コールセンターの需要予測などオペレーション周りでも多用されているAIである。需要予測が正確にできることによって、供給や発注の精度をあげ、不要なコスト削減だけでなく、機会損失の発生を防ぐことにもつながる。

「不正検知AI」とは

マネーロンダリング、カードの不正利用、保険金の不正請求など金融機関では切り離せない不正対応業務で利用されている。トランザクションごとの不正リスクをスコア化し、より危険なアカウントやトランザクションの調査に集中することができる。

「審査AI」とは

銀行における融資、カード入会審査や保険の引受などで利用されている。専門家が財務諸表などから判断していた内容を過去の実績を元にAIがより早く対応することができるようになる。

「テキスト分類AI」とは

金融業務において大量にチェックしないといけない報告書などの書類やニュースをおおまかに分類することに利用することができる。FAQでの精度向上による顧客体験の向上や業務の高速化につながる。

「画像認識AI」とは

金融業務では主に手書き文字分野で利用することが多い。免許書データなどの画像データもあるが、外見を意思決定に加えてしまう差別的なAIに繋がる可能性があるため、基本的には紙の書類をデータ化する分野での活用が多くなる。

各業態の活用特徴

業態ごとのAI活用としては、業務内容も一つだが扱っているデータの粒度も大きな分岐点となっていく。日常的なトランザクションが多いクレジットカードなどのペイメント系の業態ではデータの粒度が細かく、よりAI活用の領域が多い。従来も顧客接点においては、スケールする方式が取られていたが、その分野におけるさらなる自動化や精度向上にAIが大きく寄与している。逆に、トランザクションが少ない銀行の法人部門や生保などは、より専門家によって一件一件に時間をかけていた部分が自動化されており、単純な自動化や精度向上以上に新しいビジネスモデルに発展するケースも存在する。

近年は金融機関も他業種との連携や異業種への進出を行うなどして、顧客タッチポイントを増やしてきた。顧客タッチポイントを増やすことによって得られるデータの種類が増え、また意思決定のタイミングも増えることから、よりAI活用の幅が広がる状態になる。ただ、他業種や異業種と連携することだけが先行し過ぎていることも少なくなく、既存のデータとIDの結合ができず、AIへの効果的を最大化できている状態になっている金融機関はとても少ない。

(3)2025年シンギュラリティ後のAI金融の未来

意思決定AIは業務で利用するレベルとしてはすでにAutoMLの登場とともにシンギュラリティを超えている状態であり、これからはその適用範囲やガバナンスなどに注目が集まっていくと考えられる。特にガバナンスに関しては、金融機関の数十年、百年単位で続く歴史の中で、しっかりと業務に組み込まれるためにも目先のROI重視の活用から脱却し、よりガバナンスを効かせた上での様々な業務への活用を行う必要が出てくる。それに伴い、現在注目されているデータサイエンティストの一部はガバナンス担当へキャリアを変え、作成されたAIを監視、運用を行うという新しいポジションが金融機関でも生まれてくるだろう。

もう一つここ最近急激に注目を浴びている生成AIに関しては、正直、金融業務とはそこまで相性は良くない。生成AIは意思決定AIを進化させたものではなく、適用範囲が大きく違うものと考えられる。意思決定AIが大量の選択肢から判断を下すAIであるのに対して、生成AIはゼロから1を生み出すクリエイティブなAIである。金融機関において、どちらの業務の方が多く重要かというと圧倒的に意思決定AIとなる。金融業務がクリエイティブでないとは言わないが、規制産業である金融機関においてチャレンジに比重を置いたスピード重視のクリエイティブ差は許されない。具体的には顧客対応をChatGPTのように都度文章が自動生成されるものに全てまかせるというのは、一見、今現在のチャットボットに比べて滑らかな応対を行ってくれることから、顧客体験を向上させるかもしれないが、説明責任を果たしていない回答となる可能性もある。結果として、都度全ての回答をチェックする仕込みを構築する必要が出てくる。そもそも現行のChatGPTのような巨大な言語モデルは、自社専用で持たない場合には、どこかのAPIサービスを利用することになるが、個人情報や機微な情報が混じる可能性があるテキストデータをAPI経由で外部に投げてしまうというのは金融機関としては別のハードルも存在する。

ただ、技術自体は便利なため、データセキュリティが守られる範囲での、社内システムの検索や報告書の自動作成、FAQサイトの解答ページの下書きなど、さまざまな業務の補助として将来的には一般的に使われるようになると思われる。変化としては、検索エンジンが初めて世の中に出てきたと同じくらいのものと考えている。これは一般的には大きな進化だったが、外部インターネットとの自由な接続が許されなかった金融機関では恩恵を得るのにはより多くの時間がかかったことと、今回のChatGPTなどの生成AIは同じようなものになると考えている。未だ外部インターネットとの接続が自由に許されていない金融機関が少なくない中、生成AIが金融機関の一般業務で浸透するのに2025年は短すぎる。

そしてこれは意思決定AIにも言えることだが、生成AIの期待値として意思決定と生成の全てを置き換えるものでは今後も含めて当分ない。AIはすごく優秀な新人ととらえると良い。意思決定AIに関しては渡した過去の実績をもとに類似の意思決定を誰よりも早く、大量に、正確に行う。ただそれは渡したデータの範囲での正確さであり、まだデータ化されていない世の中の流れや開示していない戦略などを意思決定に組み込むことはできない。生成AIも同様に、過去データの大量のパターンからそれらしき情報を集めて生成してくれるが、学習元の一般常識が誤っている場合にはその誤りを回答し、本当に未知のゼロから1の世界の回答を生み出す存在ではない。

(4)前半:まとめ

金融機関における意思決定AIと生成AIについて論じた。意思決定AIに関しては、すでに多くの金融機関のさまざまな業務において成功した活用パターンが存在している。そして今後はよりガバナンスが意識された上で業務に定着していく形で広がっていくだろう。逆に生成AIに関しては、2025年のシンギュラリティ後というスパンでは、あくまで金融機関においては意思決定AIの立場を上回るほどの価値は出せないだろう。ただ、便利なものではあるため、これまで以上にAIのカバー範囲が広がり、各金融機関での働き方や組織の人員配置には少なからず影響を与える可能性は存在する。

- 寄稿

-

DataRobot,Inc

バイスプレジデント ジャパンAIエキスパート

金融データ活用推進協会(FDUA)企画出版委員会 委員長代行

小川 幹雄 氏外資系データベースベンダーのアナリティクス系ソリューションアーキテクトから、2016年にDataRobot Japanに3人目のメンバーとして入社。2018年より金融チームデータサイエンスリーダー、2021年より金融チームディレクター兼リードデータサイエンティスト、2023年より現職。