日本銀行によるYCC修正

日本銀行(日銀)は7月28日、金融政策決定会合でイールドカーブ・コントロール(YCC)の修正を決定した。10年国債利回りの誘導目標を±0.5%に維持しつつ、1%を超える事態は指値オペで抑制するというものだ。当初は分かりにくいといった声もあったが、その後の植田総裁の説明などを受けて、以下の認識が定着している。

- 現在は2%の物価目標を安定的、持続的に達成できる状況ではないので、金融緩和を続ける。

- 一方、今後の物価や経済が不透明であり、長期金利に上昇圧力が生じる可能性があるので、YCC修正を行った。

さらに日銀は、10月31日の金融政策決定会合で、YCCのさらなる柔軟化を決定した。注目すべきポイントは、日銀が物価の見通しに上方リスクが高いと意識している点だ。3ヵ月に1回公表される展望レポートでは、本年度の物価見通しが2回連続で上方修正されている*1。その理由について日銀は、実際に高インフレが続いた結果、想定以上に賃金と物価が上振れる可能性をあげている。

一方で、長期金利の上昇が物価や経済の好転といったファンダメンタルな要因であれば、指値オペで抑制するより、YCC廃止の可能性があることも示唆されている。

脚注

*1)コアCPIは+1.7~+2.0%(4月) → +2.4~+2.7%(7月)→+2.7~3.0%(10月)に上方修正。

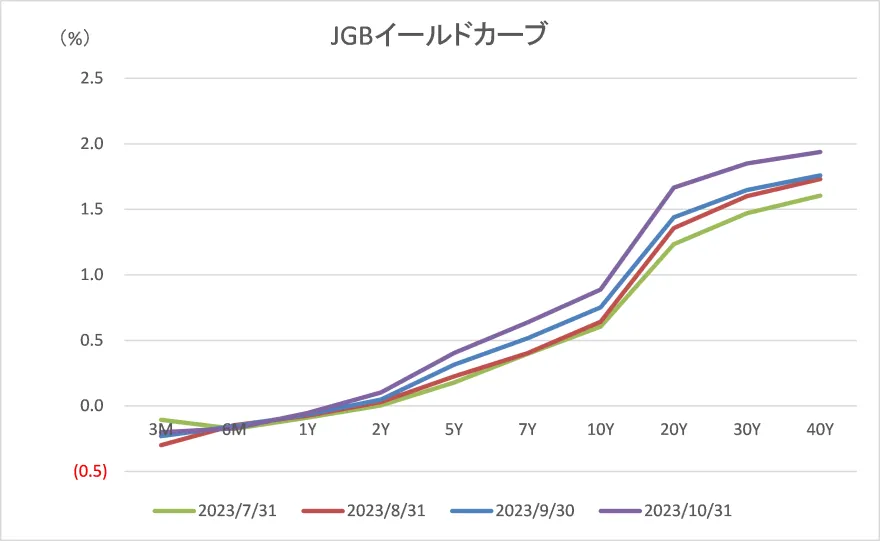

YCC修正による金利上昇圧力への影響と近時の動向

7月のYCC修正後、市場金利は長期~超長期ゾーンを中心に上昇しており、イールドカーブはスティープ化が進んでいる(図表 1)。これに伴い、銀行の定期性預金や固定型住宅ローン金利も上昇*2しているように、市場金利の上昇は銀行の対顧客金利にも影響を及ぼしている。

実際、金融市場では早期の利上げ観測が根強い。多くの市場参加者は、来年4月のマイナス金利政策解除を予想しており、早ければ来年1月を見通す向きもある。さらに、円安進行と原油高による物価上昇は日銀の想定を超えており、物価上昇→実質円金利の低下→円安進行→さらに物価上昇という循環に入ったとの指摘もある。上述の通り、直近の展望レポート(10月)で、物価見通しがさらに上方修正されたため、それを根拠に金融政策の修正が年内にも行われるという予想もある。その場合は、マイナス金利の解除だけでなく、YCC廃止の可能性も否定できない。

いずれにしても、7月のYCC修正、及び10月のYCC柔軟化によって、金融政策が近い将来に転換する可能性が高いという認識が、金融市場で醸成されていることは間違いないだろう。

図表 1 日本国債イールドカーブ

脚注

*2)例:11月1日、三菱UFJ銀行が定期預金(10年)金利を0.002%から0.2%へ大幅引き上げ。大手行は住宅ローン10年固定金利を毎月0.10~0.20%程度引き上げ。

金利上昇時に顕在化するリスクとは

金利上昇は、銀行にとっては預貸金の利ざや改善につながり、追い風だと考えられている。一般的な銀行では、デュレーションが負債(預金)よりも資産(貸出、有価証券)の方が長く、資産の利回りの金利感応度が負債より高いからだ。市場金利が上昇すると、銀行株が上昇するのはそのためである。

しかし、金利上昇は銀行にとって有利だ、と安心していて良いのだろうか?図表 2は、弊社の顧客(大手銀行、地方銀行等31金融機関)に、「金利上昇局面において重要と思われる検討事項」について行ったアンケート結果の抜粋である。金利上昇は単なる追い風ではなく、銀行経営に様々な影響を与える可能性があるとの危機感がうかがえる。

図表 2 金利上昇局面における検討事項(銀行へのアンケート結果の抜粋)

| 項目 | 割合 |

|---|---|

| ①有価証券の評価損益の変動 | 81% |

| ②貸出基準金利の運営 | 81% |

| ③預金金利の運営 | 58% |

| ④残高やデュレーションによる金利リスクのコントロール | 52% |

| ⑤流動性預金者行動の変化(コア預金モデル) | 48% |

やはり、金利上昇で最も懸念されるのが、有価証券の評価損の発生だろう。この点については、金融庁が「地域銀行 有価証券運用モニタリングレポート」(2023年9月)を公表し、「①経営体力・リスクコントロール能力に見合ったリスクテイク」、「②リスクテイクに見合った実効的な運用態勢・リスク管理態勢の構築」、「③リスクガバナンスの発揮」の3つの観点の重要性を強調している。

また、金利上昇で思い出されるのは、本年3月に発生した銀行を巡る混乱(シリンコンバレー銀行の破綻等)だ。これについては、バーゼル銀行監督委員会(バーゼル委)が10月に報告書を公表した。報告書では、「金利上昇は(中略)、長期にわたる低金利の時代に蓄積した脆弱性を露呈する可能性がある。こうした脆弱性には、債務者の債務返済比率の上昇に関連する潜在的な信用損失や、銀行預金者の金利感応度から生じるリスクが含まれる。」、「流動性リスクや銀行勘定の金利リスクなど、バーゼル枠組みの特定の要素が最近の混乱の間に意図したとおりに機能したか否か(後略)」と記載されている。

以上のような、アンケート結果や監督当局の報告書から浮かび上がるのは、金利上昇局面におけるバランスシート全体の適切なリスクコントロールの重要性だ。これは伝統的に、ALM(資産負債の総合管理)と呼ばれるものである。現在のALM態勢が、今後の金利上昇局面で十分機能するかどうか、改めて点検する必要がある。

金融機関が備えておくべき対応・ポイント

そもそも、ALMとはなにか?を改めて確認しておきたい。ALMは一般的に、「金融市場環境の変化によって被る各種リスクを把握、コントロールし、保有する資産・負債から得られる損益・価値の安定化、極大化を行うために総合的に資産・負債を管理する手法」と定義される*3。定義そのものは“当たり前”のように見えるが、長らく低金利で硬直化していた市場環境に慣れてしまった現在のALM態勢が、今後の金利上昇局面で“定義どおり”適切に機能するのだろうか?金利が上昇し始めてから対応しているようでは、市場の大きな波に飲み込まれてしまう可能性がある。今のうちに、ALMの実効性を再点検すべきである。

上記のALMの定義を分解すると(下線部分)、6つの点検ポイントが存在することが分かる(図表 3)。

図表 3 金利上昇局面に向けたALM態勢の点検項目(事例)

| 点検ポイント | 課題認識 | 点検項目(事例) |

|---|---|---|

| ①リスクの種類 |

|

|

| ②把握方法 |

|

|

| ③コントロール手段 |

|

|

| ④損益と価値 |

|

|

| ⑤安定化・極大化 |

|

|

| ⑥総合的 |

|

|

これらの点検を実践すると、銀行の目指すべきバランスシートの姿がおのずと明らかになってくる。これはリスクマネジメントの有効な枠組みと言われているリスクアペタイト・フレームワーク(RAF)につながるものだ。

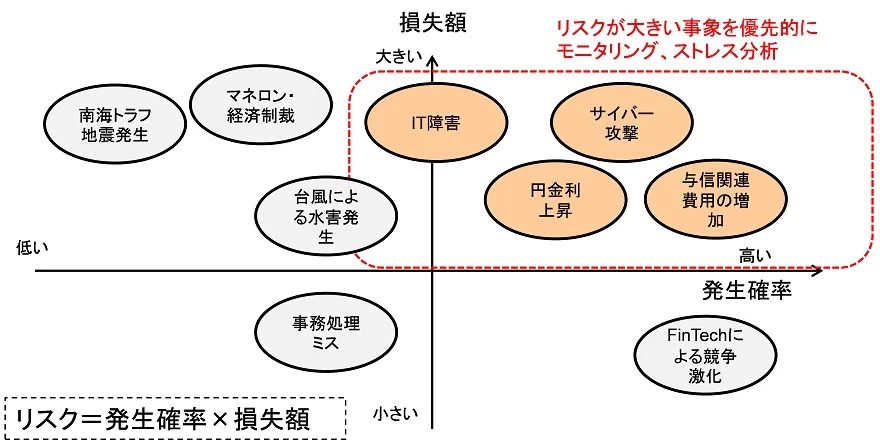

多くの銀行でRAFの整備、構築が進められているが、有効だと言われているのがトップリスク・アプローチだ。銀行にとって「最も恐れるシナリオ=トップリスク」を設定するもので、大手銀行では既にディスクロージャー誌などで開示を行っている。開示までは行わなくても、内部のリスク検証、分析のプロセスとして、経営層を含めてトップリスクを共有化することが望まれる。その際、「フォワードルッキングによるリスク評価」が鍵となる。世界的なコロナ禍を経て、市場や経営環境など、あらゆるレジームが変わったと言われている。今後の金利上昇局面では、過去の経験やデータが役に立たない可能性が高い。その際には、考えられるリスクを「リスクマップ」として可視化することも、リスク共有化には有効だ。

図表 4 リスクマップによる可視化(事例)

今後は、リスクマネジャー及び経営層の想像力、そしてリスク認識を共有化していくリスク文化の醸成力が、これまで以上に求められる。そして、適切なリスク管理態勢を基盤としたALM態勢の整備、構築が、今後の金利上昇を含めたボラタイルな経営環境を乗り越える重要な鍵だと言えるだろう。

脚注

*3)「リスクマネジメントキーワード170」(東京リスクマネジャー懇談会、金融財政事情研究会2009年)より。

- 寄稿

-

キャピタスコンサルティング株式会社

プリンシパル CIA CISA

栗谷 修輔 氏早稲田大学理工学部卒。日本長期信用銀行、興銀証券、データ・フォアビジョンを経て、2011年キャピタスコンサルティングに参加。「市場リスク・流動性リスクの評価手法と態勢構築」(きんざい)など著書多数。