InsurTech(インシュアテック)とは

いわゆる保険版FinTech(フィンテック)として、InsurTech(インシュアテック)という言葉が定着した感がある。語源にさかのぼれば、Insurance(保険)とTechnology(テクノロジー)の融合ということになるが、これは今に始まったことでない。

このように広義に捉えると、例えばインターネットを通じた保険商品の販売もInsurTechに含まれ得る。InsurTechという言葉が用いられるときには、むしろIoT・ビッグデータやAIといった産業構造の変革(第4次産業革命)が保険分野において発現したものとして位置づけられている場合が多い。

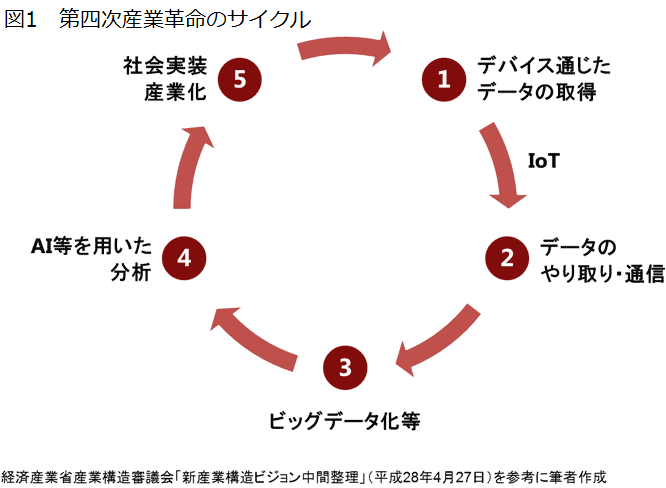

第一次産業革命(蒸気機関による動力の獲得)、第二次産業革命(電力・モーターによる動力の革新)、第三次産業革命(コンピュータによる自動化)に続く第四次産業革命は、自律的な最適化を可能にすることにその特徴があるといわれており、IoT、ビッグデータ、AIといった要素から構成される(図1参照)。

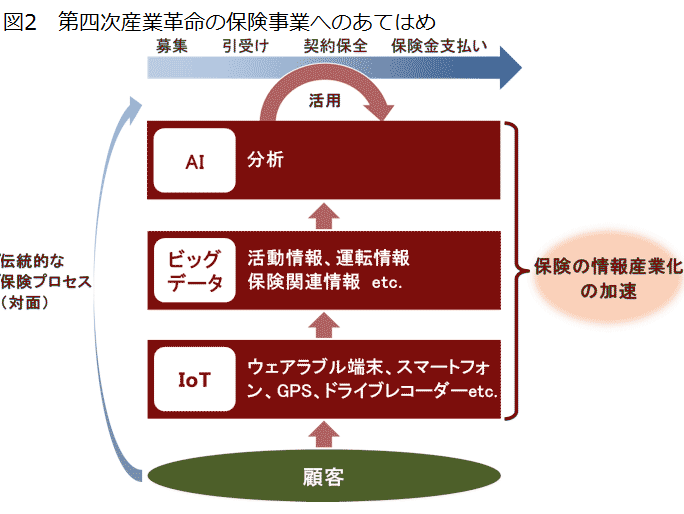

保険事業は情報産業であり、特に第四次産業革命に馴染みやすい分野である(図2参照)。

例えば、ウェアラブル端末やスマートフォン、GPS、ドライブレコーダーといったデバイスを通じて、保険関連情報にとどまらず、人の活動情報、自動車の運転情報といった様々な情報が取得できる。

このようなデータをビッグデータという形で集積し、AI等で分析することにより、人の活動情報と疾病の発症確率、自動車の運転情報と事故の発生確率との相関関係などがより明らかになる。

この分析結果を個人のデータと照合することにより、より精緻なリスク分析に基づく保険の引受け(保険料の引下げやキャッシュバック等)が可能となり得る。

以下では、このように第4次産業革命の構成要素であるIoT・ビッグデータ、AIを保険業務に活用する際に生じ得る法的問題をいくつか紹介する。

InsurTechでIoT・ビッグデータを活用する場合の法的問題

IoTによるデータ取得

IoTによって取得されるデータは、必ずしも保険業務において取得されるデータに限られない。例えば、人の活動情報(睡眠時間や歩数など)は、ウェアラブル端末やスマートフォンを用いたヘルスケアサービス(日々の運動や食事等を管理するプログラムなど)を通じて取得できる場合がある。

問題は、このような保険以外のサービスを保険会社自ら行うことができるかである。

保険会社が行なうことのできる業務は、保険会社の健全性を確保する観点から、①固有業務(保険の引受け)、②付随業務、③法定他業(有価証券関連業、金融関連業務、生命保険会社による保険金信託業務等)、④他の法律により行う業務に限定されている(保険業法100条)。

保険会社が保険以外のサービスを提供することについては、当該サービスが②付随業務のうち保険業法98条1項柱書に定める「その他の業務」(以下「その他付随業務」という)に該当するか否かが問題となる。

「その他付随業務」とは、保険会社の固有業務(保険の引受け)に付随するものとして定義されているが、具体的には、①当該業務が固有業務や保険業法98条1項各号に定める業務(例示列挙された付随業務)に準ずるか、②当該業務の規模が固有業務の規模に対して過大なものとなっていないか、③当該業務について保険業との機能的な親近性やリスクの同質性が認められるか、④保険会社が固有業務を遂行する中で正当に生じた余剰能力の活用に資するかといった観点に照らして総合的に判断される(保険会社向けの総合的な監督指針III-2-12-1(2))。

そのため、保険以外のサービスが「その他付随業務」に該当するかは、サービスと保険業務との関連性などに照らして個別に判断するほかない。

例えば、ヘルスケアサービスは、生命・医療保険の保険事故とされる死亡や疾病の発生リスクを軽減するものとして、保険の引受けという固有業務に付随する「その他付随業務」に該当すると整理する余地がある。

保険会社がこのようなヘルスケアサービスを提供することは、顧客にとってメリットがあるのみならず、死亡・疾病といった保険事故に伴う保険金の支払義務の発生を防止できるという点で保険会社にとってもメリットがある。伝統的な保険業務は、保険事故が発生した際に保険金を支払うものと定義されるが(保険業法2条1項柱書参照)、保険会社がこのような保険事故を防止するためのサービスを「その他付随業務」として積極的に取り組んでいくことになれば、保険事業のパラダイム転換とみることもできる。

他方、保険とは無関係のサービス(例えば保険とは無関係の物品販売等)を保険会社自ら行うことはできない。保険会社がそのようなサービスで得られるデータを保険業務に活用したいのであれば、当該サービスを提供する事業者との提携等を模索するほかない。この場合には、個人情報の第三者提供に係る同意(個人情報の保護に関する法律23条1項)や共同利用の取扱い(同条5項3号)なども論点となり得る。

なお、サービスを保険会社の子会社等に営ませることも考えられるが、保険会社の子会社等も、保険会社よりは緩やかであるものの、業務範囲規制(保険業法106条)に服するから、サービスが当該業務範囲に収まっているか否かの確認が必要になる。

ビッグデータと匿名加工情報

ビッグデータは、保険会社自ら営む保険事業やその他のサービスにおいて取得した情報を集積するほか、個人が特定されない情報を他の事業者から取得することも想定される。

この場合、個人の同意取得は必ずしも要しない一方で、個人情報保護法36条から39条に定める「匿名加工情報」に係る規律に留意する必要がある。「匿名加工情報」とは、特定の個人を識別することができないように個人情報を加工して得られる個人に関する情報であって、当該個人情報を復元することができないようにしたものと定義される(同法2条9項)。

匿名加工情報の作成・提供者には、適正な方法による匿名加工情報の作成、匿名加工情報に含まれる項目の公表や明示、安全管理・苦情処理等の義務が、匿名加工情報の取得者には、本人の識別行為の禁止や安全管理・苦情処理等の義務が課される。

保険業務への活用可能性

IoT等により取得した(ビッグ)データの保険業務への活用方法としては、これまでより精緻なリスク分析に基づく新たな保険商品の提供が考えられる。

例えば、生命・医療保険分野では、従来は既往歴(現在や過去の病歴)を中心とした危険選択が行われてきたが、疾病に至る前の情報(検診データに基づいて計算された健康年齢)に基づいて保険料の引下げを行う保険商品が挙げられる。

また、ウェアラブル端末やスマートフォンなどのデバイスを通じて取得した人の活動情報(歩数)と直接紐付ける形で保険料のキャッシュバック等を行う商品も現れている。

法的規律としては、まず、保険商品は認可制が基本とされているから(保険業法123条1項参照)、危険選択について「事業方法書」、「普通保険約款」又は「保険料及び責任準備金の算出方法書」に記載して金融庁の認可を受けることが原則となる。

この認可基準には「保険料及び責任準備金の算出方法書」に記載された「保険料及び責任準備金の算出方法が、保険数理に基づき、合理的かつ妥当なものであること」との基準が含まれている(保険業法124条、5条1項4号イ)。この保険数理上の合理性・妥当性がどこまで厳密に求められるかという問題はあるが、各種情報を保険の引受けに用いるためには、保険事故(死亡や疾病)との相関関係の分析が求められ得る。

また、IoTで取得されたデータを保険業務で活用される前提として、データの正確性を担保することも重要である。ウェアラブル端末、スマートフォン、ドライブレコーダーといったデバイスが正確に作動することは勿論のこと、端末が本人より装着・使用されていることも当然の前提となる。

ウェアラブル端末を(第三者ではなく)本人が装着していることについて日々モニタリングすることは容易でないが、本人が装着する必要があることや本人により装着されていないことが判明した場合には契約が解除される旨を約款に定めることで、第三者による装着を抑止する方策も考えられる。

InsurTechでAI(人工知能)を活用する場合の法的問題

AIの管理

保険会社がその業務においてAIを活用することを明示的に禁止又は制限する規定は保険業法上存在しない。

ただし、AIについてはその管理方法が問題となり、特に保険会社がシステム会社(ベンダー)等に対してAIの開発や活用を委託する場合、委託先管理のための体制整備(保険業法施行規則53条の11)も問題となる。複雑なプログラムや知能を有するAIの管理は、伝統的なシステムの管理に比してより一層難しくなることが想定される。

保険業務への活用可能性

保険募集、保険引受け、契約保全や保険金支払いといった保険業務における各フェーズにおいて、AIの活用が見込まれている。

保険募集や契約保全の局面では、音声認識システム等を用いて顧客に商品を提案したり問合せに応答するといった活用方法が想定される。

保険の引受けの局面においては、2.で述べたような人の活動情報と疾病との相関関係などの分析が、AIを活用すればこれまで以上に精緻に行うことが可能となり得る。

保険金支払いの局面でも、膨大なクレームデータをAIで分析することにより、保険金請求処理手続の効率化を図ることが期待される。

もちろん、このようなAIの活用が許されるのは、各保険業務が適法かつ適切に遂行される前提において、ということになる。例えば、保険の引受けについては、保険引受リスク管理等の観点から各社において引受基準が定められており、引受基準を個別事案に適切にあてはめることが求められる(保険会社向けの総合的な監督指針II-3-10-2(2)⑦参照)。

AIを用いて引受けを行うことになれば、このような引受基準やあてはめの合理性をどのように担保するかも論点となり得る。

InsurTechの今後

以上、第4次産業革命の構成要素であるIoT・ビッグデータ、AIに焦点を当ててInsurTechの法的問題をみてきたが、これ以外にも新しい動きが出始めている。

まず、ブロックチェーンの活用が挙げられる。ブロックチェーンは仮想通貨をはじめ銀行業務に決定的なインパクトを与えるといわれているが、保険分野においてもその活用が注目されつつある。

例えば、保険関係書類を従来のような紙媒体ではなくブロックチェーン上で管理することにより、紙媒体の発行に伴う人的・システム上のコストを削減する試みがある。法的問題としては、例えば、書類の発行が法令上義務づけられている場合には(保険証券について保険法6条、保険法40条、保険法69条参照)、代替手段が当該法令上の要請を満たしているかを確認する必要が生じ得る。

また、海外ではP2P(Peer to Peer)保険の提供も開始されている。P2P保険とは個々人が直接結びついて形成される保険的な仕組みと定義できる。

例えば、オンラインのプラットフォームを通じて、個人が会員組織を形成した上で、各会員が資金を拠出・プールし、特定の会員について事故が発生した場合には、当該プールされた資金から見舞金等が支払われる仕組みが考えられる。そもそもこのような仕組みが保険業(保険業法2条1項)として免許や登録等を要するかという問題もあるが、普及すれば保険ビジネスが根本的に変容される可能性がある。

冒頭でInsurTechの意義を述べたが、InsurTechという言葉はbuzzwordにすぎない。InsurTechとは要するに保険業務の変革を意味するものであり、先入観を持つことなく自由な発想で向き合っていくことが重要である。

- 寄稿

-

森・濱田松本法律事務所吉田 和央 氏

弁護士