- はじめに

- RegTech(レグテック)がもたらす3つの変革

- 具体事例① AIを活用した金融犯罪リスクの計量化・サービス

- 具体事例② 住宅ローンの事前審査業務への活用

- 国内金融機関おにけるRegTech活用の課題と解決策

※本稿は株式会社アクセンチュアの許可を得て、転載・編集しています。

はじめに

収益力の低下、規制強化、内部コストの増加、デジタル・イノベーションの加速やディスラプターによる既存ビジネスモデルへの挑戦など、日本の金融機関は数多くの課題に直面している。

こうした背景の下、コーポレート部門(財務・会計・リスク管理・コンプライアンス部門など)は、ビジネスのけん引役としてより積極的な役割を果たすことを求められており、RegTechの持つポテンシャルが大きな注目を集めている。

多くの金融機関は、コーポレート部門の効率化に向けた取り組みをすでに始めている。しかし、達成すべき目標はコスト削減だけではない。

コストセンターという既存の概念を超えて、業務改革や戦略推進、顧客体験の向上を支援し、社内外のステークホルダーに価値をもたらすことが求められているのである。

RegTech(レグテック)がもたらす3つの変革

日本の金融機関にとって、こうした考え方は決して新しいものではない。しかしRegTech、つまりコーポレート部門が活用するデジタル・テクノロジーが飛躍的に能力を高めつつある今、ゲームチェンジャーとしてさらに大きな役割が期待できるようになっている。

RegTechのポテンシャルが拡大する背景には3つの要因がある。

- データの質・量が急速に増大し、戦略的ツールとしての有効性が高まっていること

- ソフトウェア・テクノロジーの進歩により、プログラム言語に精通する専門家以外でも先進ツール(機械学習モデル構築など)の効果的活用が可能になっていることや、ディープラーニングなどソフトウェアそのものが進化していること

- クラウドコンピューティングがデータ管理の枠組みを超えて業務ノウハウの蓄積に活用されるなど、共創・共用が金融業界で広まっていること

ではRegTechはどのように活用され、コーポレート部門の変革にどのような役割を果たしているのでしょうか?ビッグデータ分析やAI、クラウドコンピューティング、ブロックチェーンといったテクノロジーは、様々なかたちで利用されていますが、中でもアンチマネーローンダリング(AML)や顧客確認(KYC = Know Your Customer)の分野では活用が最も進んでいる。

以下では、具体事例を2つ紹介する。

具体事例① AIを活用した金融犯罪リスクの計量化・サービス

具体的事例の1つとして挙げられるのが、英国Ripjar社のケースである。

同社は、自然言語処理(NLP)などのAI技術を活用し、個人や企業の金融犯罪リスクの計量化・サービスを提供する企業である。

リスクベースで顧客管理(カスタマーデューディリジェンス)を支援する同社のAML・KYCサービスでは、AIを使って約300のニュースなどの外部情報源を解析し、金融犯罪に関連するキーワードを検知した場合にアラートを生成。コンプライアンス部門の業務時間短縮だけでなく、リスク兆候(レッド・フラグ)の見逃しによるネガティブ報道のリスク抑止にも役立てられる可能性を秘めている。

このサービスの特徴として、重要な公的地位にある顧客のみならず、外部情報源に登場したすべての個人を対象としていることが挙げられる。

具体事例② 住宅ローンの事前審査業務への活用

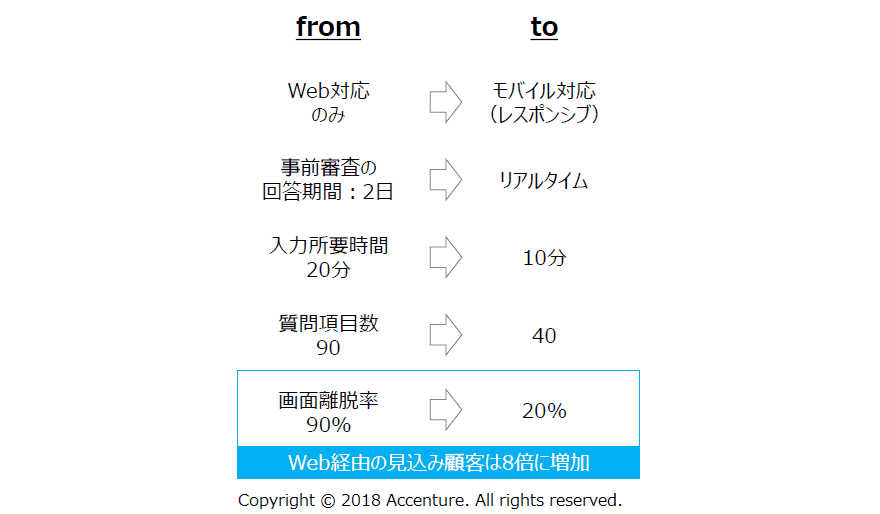

もう一つの事例は、住宅ローンの事前審査業務への活用である。

アクセンチュアは信用リスク管理部門による社内審査基準(例えば貸倒率や延滞率など)を過去の審査履歴との相関から見直し、本人確認の読取や融資判断をAIに代替させる仕組みを開発した。

これまでは約2日かかっていた住宅ローン申請の回答期間をリアルタイムに短縮し、事前審査の申請件数も8倍に増加。

このケースでは、RegTecの活用がバックオフィス業務の効率化だけでなく、顧客体験の向上とビジネス拡大にもつながっている。

国内金融機関おにけるRegTech活用の課題と解決策

前述の通り、多くの金融機関はすでにAIをはじめとするRegTechの活用を進めており、コスト削減に成功するケースも見られているが、コーポレート部門による価値創出という意味では必ずしも目立った成果を挙げられていないのが現状である。

その理由はどこにあるのだろうか。日本の金融機関による取り組みには、共通して見られる2つの課題がある。

- 多くのケースでデジタル変革の取り組みが部門内に“閉じた”かたちで行われているため、効果が限定的となっていること

- 取り組みが既存業務体制の枠組みの中で実施され、現場が直面する課題の分析からスタートする、つまり特定課題への対処療法としてデジタルツールが利用されていること

ウェビナーで解説したように、アクセンチュアはこうした課題へ対応するため2つの新たなアプローチを提案している。

- デジタル変革の推進を最優先項目として掲げ、既存業務の見直しに “ゼロベース”で取り組むこと

- 現場の業務ノウハウへ過度に依存せず、分析専門家の能力を活用してデータ重視(データ・ドリブン)のアプローチを取ること

これにより、蓄積されたデータを業務改革に不可欠な視点・レポーティングツールとして活用することができる。具体事例で紹介した住宅ローン業務の事例では、両方のアプローチが実際に取り入れられてい

RegTechの持つ真の価値は、コーポレート部門変革の推進役としてのポテンシャルにある。

革新的なレポーティングや経営指標、業務課題の特定アプローチなど、新たな経営管理手法を開発・実行するビジネス・アドバイザーへとコーポレート部門を転換させる力を秘めているのである。

しかし、テクノロジーを導入するだけで、こうした変革を実現することはできない。そのポテンシャルを余すところなく活用するため、日本の金融機関にはイノベーティブな思考がますます求められている。

アクセンチュア金融サービス本部では、より早く最新の動向や弊社のインサイトをご紹介するために、金 融業界向けの「金融ウェビナー」を継続的に開催している。ウェブを使ったバーチャルな1時間のライブセッションで、パソコンやモバイルから簡単に参加でき、 匿名で質問することも可能。詳しくはこちら。

- 寄稿

-

アクセンチュア株式会社芦田 琢治 氏

金融サービス本部

ファイナンス&リスク担当

マネジング・ディレクター

- 寄稿

-

アクセンチュア株式会社呉 垠 氏

金融サービス本部

ファイナンス&リスク担当

マネージャー