- 「金融の『組み込み化』とDX」株式会社NTTデータ経営研究所 上野 博 氏

- 「最新の国内投資信託業界の動向とデジタルドキュメントの重要性」三菱UFJ国際投信株式会社 堀口 一郎 氏

- 「金融業界におけるデジタルドキュメントの要件と活用のヒント」アドビ株式会社 岩松 健史 氏

「金融の『組み込み化』とDX」

- 【基調講演|講演者】

- 株式会社NTTデータ経営研究所

金融政策コンサルティングユニット エグゼクティブスペシャリスト

上野 博 氏

<テクノロジー主導の環境変化>

最近の環境変化は、テクノロジーが主導している。テクノロジーの発明・発売から一般の人が利用できるまでかかる時間は、1873年にエジソンが電気(電灯)を発明した際46年かかっていたものが、2007年にiPhoneが発売されマス利用までにかかった年数はわずか2. 5年である。これは、多くの企業が3年のスパンで中期経営計画を立てるが、この間にテクノロジーが発展し世の中が変わってしまうということを示している。

環境変化を捉える際、PEST(Politics「政治」Economy「経済」Society「社会」Technology「テクノロジー」)の4つの要素に基づき予測をするが、テクノロジーのみ変化のペースが非常に速く、他の3つの要素に影響を与えてしまう。その為現在はテクノロジーリード型の環境変化予測が必要となっている。

<デジタル化への流れ>

コンピューターはメインフレームからスタートしているが、当初は大きくて集中的な処理に適しており、金融機関では事務処理や勘定系システムに使われてきた。その後1980年代にはパーソナルコンピュータが普及し、主に企業の中での本部業務・管理業務で使われていた。そして1994年にコンピューターのネットワークとしてインターネットが普及してデジタル化が始まり、2007年にはiPhoneが発売され、消費者の手元にインターネット接続されたコンピューターが届くようになった。

インターネット以前の「IT化」の時代では、プロセスの一部をITに置き換えて効率化をするといった、モノ(紙・伝票)やヒト、場所(営業店)など物理的な制約を残してITを活用していた。ところが「デジタル化」の時代を迎えスマートフォンが活用されるようになると、情報がデータとして入ってくる為プロセス全体がデジタルをベースに再構築され、物理的な制約から解放されたことによりDXが起こるのだ。それによって従来の範疇を超えて業務プロセスを効率化し、そこで発生するデータを活用し新しい価値を生み出し提供できるようになったわけだ。

<これまでのバンキングへのテクノロジー適用>

従来、銀行においてテクノロジーは顧客利便性の向上のために適用されてきた。例えばATM、インターネットバンキングなどの登場により、ディストリビューションネットワークは支店からお客様の方へ近づいている。現在では、スマートスピーカーなどにより音声でさえバンキングができ、ユビキタス(いつでも、どこでも金融取引が可能)の方向へ向かっている。

これらは利便性を改善するものであるが、一つ問題となるのが、利便性ではお金がとれないということだ。物理的なチャネルを減らせばコストは下がるがなかなか減らず、デジタル化により収益が劇的に増えるわけではない。一方でお客様との接点はリアルからデジタルへ移っていく、という状況が続いている。

<これからのバンキング:「組み込み化」と「インテリジェント化」>

組み込み化とは、銀行にお客様が訪問するのではなく、カスタマージャーニー(お客様の行動)に銀行が組み込まれるという事だ。たとえば、お客様がAR(拡張現実)グラスをかけて自動車のショールームへ行く。するとARを搭載したメガネに自動車の価格や、事前認可型の自動車ローンの情報が表示されるといったように、お客様の行動の中に銀行が出てくるのである。

インテリジェント化については、ブレット・キングの著書「Bank4.0」の中で例が紹介されているが、Alexa(AmazonのAI)に「新しいXbox One X(マイクロソフトのゲーム機)を注文して」と頼むと、今月は推奨支出限度を超過しており購入しても良いが旅行の積立が無くなっても良いのか、と言うように、AIが個人の金融状況を把握・管理し、アドバイスや何らかの情報を提供する。つまり単なる取引執行ではなく、何らかのインテリジェントな対応をするのだ。

組み込み化≒BaaS(Bankig as a Service)

「組み込み化」「インテリジェント化」がこれから進むであろう方向であるが、現時点では組み込み化が先に進んでいる。BaaS(Bankig as a Service)がそれだ。

企業がお客様に商品やサービスを提供する際、APIを介して決済や融資などの金融商品や銀行サービスもその場で利用ができる。こうしたサービスの提供体制はBtoBtoB(C)と呼ばれるが、商品・サービス提供企業が強く顧客を掴んでいると、APIの裏でBaaSを提供する銀行は複数になってしまって差別化できないかもしれないといった課題もある。そうした状況がBaaSになると起こりうると考えられている。

<DBS:見えなくなるバンキング>

上記の課題を解決する仕組みづくりを試行しているのが、DBS銀行というシンガポールの銀行であり、世界で1番進歩的なデジタル・メガバンクと呼ばれている。

DBSは「Making banking invisible(バンキングを見えなくする)」と打ち出し、新しいカスタマージャーニーを考えて、バンキングがお客様の生活の中に組み込まれるようにすることに取り組んでいる。これを実現するために「会社の完全デジタル化」「顧客行動への組み込み」「全職員のスタートアップ化」の3つの改革テーマを掲げた。

具体的には、会社の芯までデジタル化することであらゆるデジタルビジネスに対応できる態勢を構築し、お客様の様々な行動の中に組み込まれてお客様が必要な時に現れるようにする。その為にはまず多くの組み込みのアイデアが必要であり、スタートアップビジネスのように全職員が新しいアイデアをどんどん出すのである。

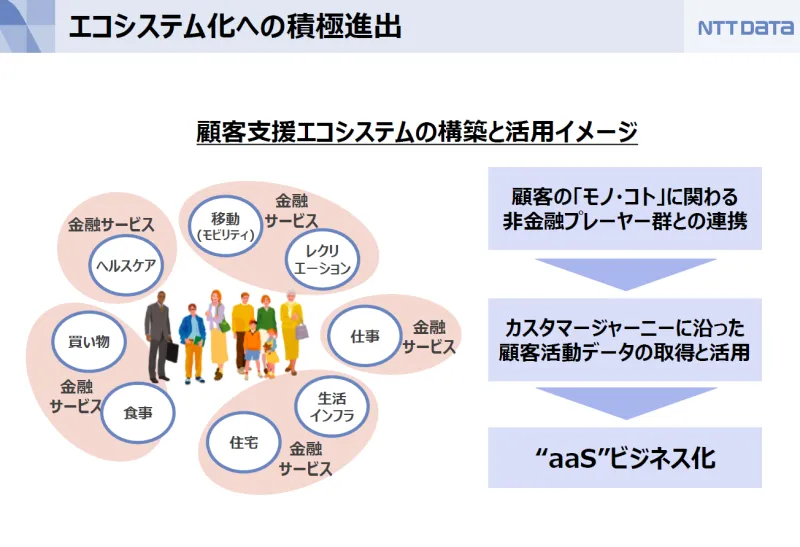

<エコシステム化への積極進出>

こうしてカスタマージャーニーは移動、仕事、住宅などの何らかの行動テーマごとに形成され、そこに参加する企業エコシステムの後ろに金融サービスが付くようになると考えられる。その際、お客様のモノ・コトに関わる非金融プレーヤー群との連携に基づいてカスタマージャーニーに沿った顧客活動データを取得、活用し、“aaS”ビジネスが提供できるようになるのだ。

ただし収益化のためにはプラットフォームビジネスを自分で作り、そこへ金融を埋め込むことが重要となる。

日本国内においては北國銀行がその例として挙げられる。同行は伝統的な漆器の製造工程管理のデジタル化を支援し、クラウドシステムを使った共同工程管理システムの導入コンサルを担った。結果として製造工程管理をプラットフォーム化し、受発注が一元管理される為、その管理を北國銀行が担うことで、この中で北國銀行はマストな存在となるのだ。他にも工程からは様々データが出てくるので、単純な受発注の決済だけでなく他のサービスもその後提供できるようになっていく。

<リアルタイム対応の必要性>

このように、お客様の望んだタイミングでサービスが提供されるリアルタイム対応が次第に中心になっていくと考えられる。顧客は時と場に応じて都合のよいチャネルを利用する。銀行はエコシステム全体からデータを取得する仕組みを構築し、あらゆる接点から行動データを取得し、お客様の状態に最適な経験を提供することが重要なのである。その際に、必要であればリアル接点を使うなど差別化し、期待を上回る経験を提供できれば、継続的にその金融機関を利用してもらえることになるのだ。

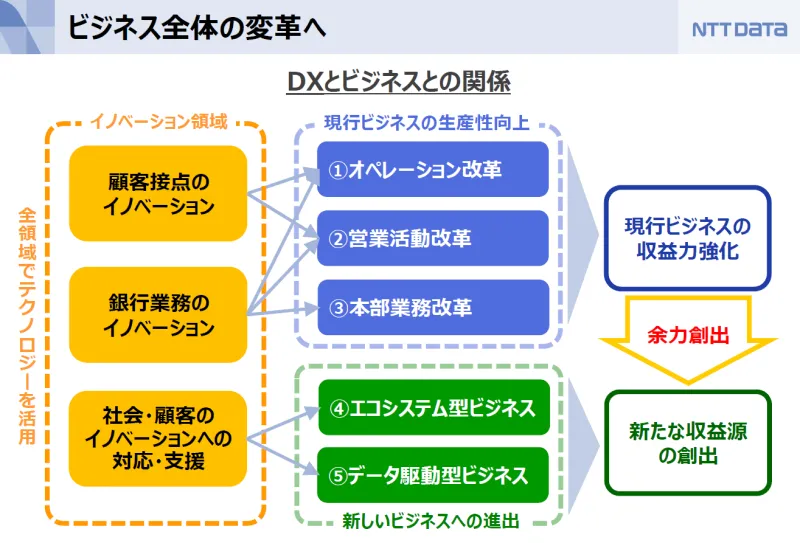

<ビジネス全体の変革へ>

デジタル化=ビジネス全体が変革するということであるが、お客様との接点をデジタル化するだけではなく、その背後にある銀行業務のイノベーション、そしてお客様のイノベーション支援等の全領域でテクノロジー活用が必要となる。現時点ではチャネルのデジタル化だけが進んでいるケースも多いが、その背後のオペレーションや本部業務、営業活動においてもデジタルを活用し生産性を向上することで、現行ビジネスの収益力を強化できれば、そこで創出された余力をエコシステム型ビジネスやデータ駆動型ビジネス等新たな収益源のために投入できるだろう。従ってデジタル化はチャネルの改革だけではなく、企業全体の改革へと向かっていくと考えられるのだ。

デジタル化の機会は、お客様や業務のフリクション(摩擦)をいかに減らすかという所に存在する。これは現在行っているの業務の効率化であるが、テクノロジーの変化に伴う社会、消費者の変化を予測し将来の新たな金融サービス機会に対応して収益源を創出することも必要なのである。