インド国内のキャッシュレス化が加速した背景

昨年度には中国でFinTechの活用が進んでいることについて報告したが、中国に次いで人口の多いインドでも、FinTechの利用が動き始めている。

インドのFinTech市場で最も変化が大きいのは決済分野であり、現金による決済からスマートフォンのアプリを利用したモバイル決済への移行が始まっている。そのトリガーとなったのが2016年11月8日に発表された高額紙幣の廃止(demonetization)で、発表から数時間で500ルピー札と1,000ルピー札が法定通貨ではなくなり、新紙幣との交換か銀行口座への預金を求められた。

申告されていない収入や資産のあぶり出しが大きな目的であったが、廃止された紙幣は総額15.4兆ルピーで、発行紙幣価値の87%に至り、社会に大きな衝撃を与えることとなった。当初、新紙幣の発行がスムーズではなかったこともあって、現金の不足が一時的に起こり、キャッシュレス決済の利用が一時的に急増した。人々は特にモバイル決済に注目し、利用を開始した。

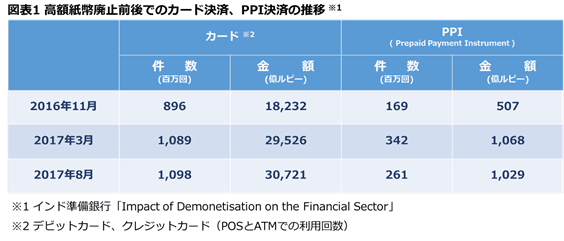

キャッシュレス決済の利用に大きな影響を与えた高額紙幣の廃止の前後で、カード決済やモバイル決済など、いわゆるキャッシュレス決済手段の利用がどのように変化したのかを、図表 1で示している。カード決済、Prepaid Payment Instrument(PPI/モバイルウォレットとプリペイドカードの合計)ともに、大幅に増加したことが見てとれる。

▼筆者:大平公一郎氏の関連著書

なぜ、日本でFinTechが普及しないのか-欧米・中国・新興国の金融サービスから読み解く日本の進む道

インドFinTech事情① モバイルウォレット

代表的なモバイルウォレット事業を展開するスタートアップ

代表的なモバイルウォレットは、Paytm、MobiKwik、Freechargeなどである。利用登録者数が多いPaytmでは、運営会社のOne97Communicationsにアリババが出資していることもあって、そのサービスがアリペイとよく似ている 。

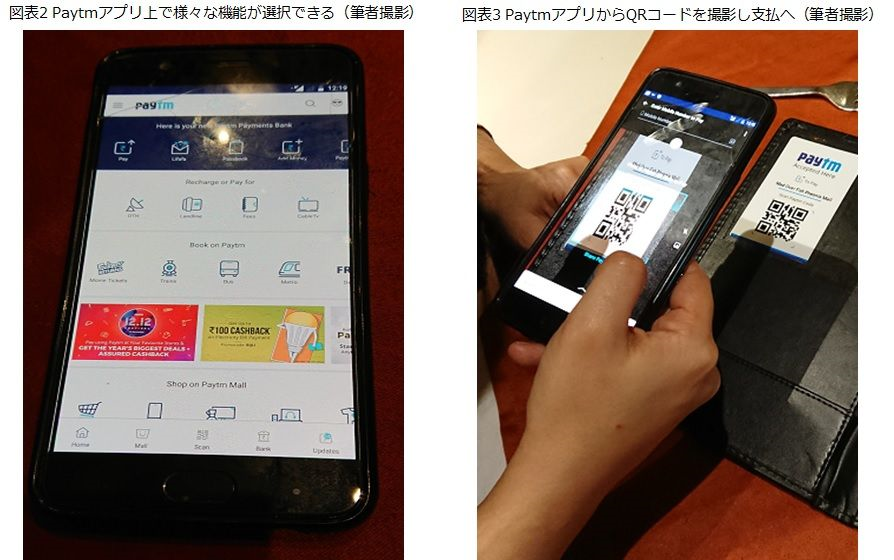

図表 2では、実際のPaytmのアプリの写真を載せているが、アプリ左上に店舗で支払うためのQRコード読み取り機能を呼び出すところがあり、それ以外に衛星放送・ケーブルTVの料金支払いや公共料金の支払い、また飛行機・バス・電車などの予約・切符購入、さらにアプリの下部には通常のオンラインショッピングができる機能を備え、ワンストップで様々な生活に必要な決済を済ませることが可能になっている。

アリババのアリペイについては、「巨大化する中国のFinTech ~7億人市場と主要企業・政府の動向」を参照

スタートアップ以外もモバイルウォレットを提供

モバイル決済では、スタートアップ企業以外にも、銀行、通信事業者など多様な主体がサービスを提供している。銀行は、もともとスマートフォン上で利用できるモバイルバンキングのアプリを通じて、銀行口座情報・取引情報の確認、送金、サポートセンターとの接続、といったサービスを提供していた。

最近では自らのモバイルウォレットを提供しており、例えば、HDFC銀行のPayZapp、ICICI銀行のPockets、Axis銀行のLime Walletなどが代表的なモバイルウォレットとなっている。通信事業者も、主に自社の携帯電話加入者に向けてモバイルウォレットを提供しており、大手ではAirtelのAirtel Moneyなどがある。

またインドの決済システムの構築・運営では、特にインド決済公社(NPCI/National Payments Corporation of India)がリテール分野でのキャッシュレス決済システム普及に力を入れている。例えば、スマートフォンのアプリを使って、銀行間送金、送金指示、QRコードによる支払などを可能とするUnified Payments Interface (UPI)や、国民ID(Aadhaar)を口座番号とした銀行口座を通じて預金と現金引出し、送金など基本的な銀行サービスを提供するAadhaar Enabled Payment System (AEPS)といったサービスを提供している。

このように様々な主体がモバイルウォレットを中心としたキャッシュレス決済サービスを提供しているが、利用登録者数が最も多いPaytmであっても、中国におけるアリペイやウィーチャットペイのようにどこでも使える、といった状況には至っていない。本拠地のあるデリーでは比較的小さな店舗でも対応しているところが多い一方、ムンバイでは小さな土産物店に尋ねるとそのほとんどが対応していないなど、地域や店舗の規模等による利用の差が大きくなっている。

通信インフラの整備不足や低いICTリテラシー、多くの事業者による決済サービスの乱立といった課題がある中で、新しい紙幣の普及と共に現金の利用に戻っていく消費者も多くなっている。インドのキャッシュレス化は、こうした課題を解決しながら、緩やかだが着実に進んでいく事が想定される。

インドFinTech事情② オンラインレンディング

コンサルティング会社のDeloitteの調査報告書「FinTech in India Ready for break out」によると、インドの中小企業の資金需要に対して銀行は4割程度しか融資を提供できておらず、圧倒的な供給不足になっている。個人向けも似たような状況にあり、借り入れをする場合、友人や親せきなどに頼る人が相当な割合に上るようだ。

こうした中、オンラインレンディングを中心とした、融資分野のFinTechサービスも徐々に導入され始めている。

FinTech企業がオンラインプラットフォームを提供し、借り手と貸し手が融資の約束と実際の金銭の受け渡しを直接に行うという、代表的なオンラインレンディングのサービスでは、主に都市部にすむ一定程度の教育を受けた中流階級の消費者で、プラットフォームの仕組みを理解できる人が顧客となっている。

一方、融資の約束はオンラインプラットフォーム上で成立させるが、実際の資金のやり取りでは借り手と貸し手の間にパートナー企業が入って仲介するモデルも存在する。パートナー企業は一般に地方のNGOやマイクロファイナンスを手掛ける企業が多く、顧客の集客や集金などを代理で行ってもらい、プラットフォームは借り手と貸し手のマッチングの機能にフォーカスすることになる。このモデルでは、特に月収100ドル~500ドル程度の低所得者層が主な顧客層であり、パートナー企業が間に入ることで、ICT機器の操作に慣れない、金融インフラの利用がよくわからない、といった層にもある程度対応が可能となる。

このようにインドの事情に即した、様々なビジネスモデルの誕生が、融資のすそ野を広げようとしている。

現地ヒアリングで得られたインドのオンラインレンディング市場に対する見方を紹介したい。

企業向け融資では、多くの中小企業は融資を受けたことがなく、過去の返済の実績、記録が存在しない。中小企業の商活動のほとんどが現金を利用しているため、顧客候補企業の事業規模や活動の実態を把握することが大変に難しい。

このように膨大な潜在的な顧客は存在するが、多くの顧客候補企業についての情報が不足している状態である。こうした中小企業の多くが一度でも融資を受ければ、履歴が残り、次回以降の融資につながるため、徐々に融資を受けられる中小企業が増加することが期待されている。

銀行との競争という点では、オンラインレンディング企業の融資先の多くは融資経験がない企業や個人で銀行のシェアを奪っていないため、競争はないという。銀行へのヒアリングでも、オンラインレンディング企業は脅威ではないという意見が多数派であった。

政府は、オンラインレンディングが中小企業や個人の融資調達機会を大きく増やすと考え、サポートする姿勢を打ち出す一方、事業者が架空の融資案件で資金を集めて逃げるといった詐欺事件の防止も意識している。

2017年10月に発表された「Master Directions – Non-Banking Financial Company – Peer to Peer Lending Platform (Reserve Bank) Directions, 2017」では、サービス運営事業者に対し、インド準備銀行への登録や200万ルピー超の資本を求めるなど、事業者の乱立に歯止めをかけている。

また、登録事業者は、信用情報を手掛ける企業「Credit Information Companies」(※)に月次で取引データを提供することが求められている。これから融資が増えるにつれ、集積されるデータも巨大なものとなるだろう。

CIBIL, Experian, Equifax, Highmarkの4社がある。

まとめ

インドにおける金融サービスの利用は、既存金融機関によるサービス提供範囲が限られていたこともあって、まだまだ普及していないのが実態だ。決済であれば現金による決済、融資であれば親戚や知人などからの融通といったインフォーマルなものの利用がまだ多かった。しかし、一般市民や企業がそれを望んでいる訳もなく、より安全で効率のよい、かつコストが安い金融サービスに対する潜在的な需要は大きい。

FinTechの普及という点では、やはり決済が先行するだろう。モバイル決済については人々の認知度も高まり、利用も進んでいるが、どこでも使えるわけではなく、地域や店舗の規模等による利用の差が大きい。プレーヤーとしてはPaytmなどの民間企業以外にも、インド決済公社が政府やインド準備銀行などの意向をくみながら様々な取組を進めている。

日本企業が同分野での事業機会を模索する場合、民間企業との連携に加えて、インド決済公社との関係を構築し、政策に沿った事業機会を模索することも考えられる。

融資の分野では、オンラインレンディングを手掛ける事業者の数が増加しており、個人や中小企業への融資では存在感を発揮してくるとみられる。信用情報を手掛ける4社のCredit Information Companiesは、今後、大量のデータを収集すると想定され、ビッグデータを活用したビジネスで大きな役割を果たす可能性がある。

▼筆者:大平公一郎氏の関連著書

なぜ、日本でFinTechが普及しないのか-欧米・中国・新興国の金融サービスから読み解く日本の進む道

- 寄稿

-

国際社会経済研究所大平 公一郎 氏

情報社会研究部