- グローバルミニマム課税とは?

(1)成立に至った背景 - グローバルミニマム課税の範囲と計算方法

(1)課税の範囲

(2)計算方法 - グローバルミニマム課税の3つのルール

(1)所得合算ルール(IIR:Income Inclusion Rule)

(2)軽課税所得ルール(UTPR:Undertaxed Profits Rule)

(3)国内ミニマム課税(QDMTT:Qualified Domestic Minimum Top-up Tax) - グローバルミニマム課税によって考えられる日本企業への影響

(1)国際競争力の維持・向上

(2)事務負担の軽減措置 - まとめ

グローバルミニマム課税とは?

グローバルミニマム課税とは、経済協力開発機構(OECD)を中心とした約140ヵ国・地域が合意し、2021年10月に定められた課税ルールのことです。財務省では「年間総収入金額が7.5億ユーロ(約1,100億円)以上の多国籍企業を対象に、一定の適用除外を除く所得について各国ごとに最低税率15%以上の課税を確保する仕組み。」が、グローバルミニマム課税であると定義付けています。

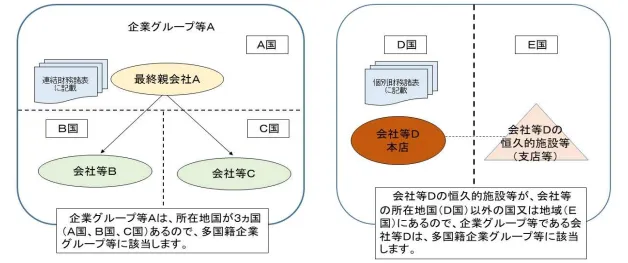

グローバルミニマム課税の対象となる多国籍企業グループ等のイメージは以下のようなものです。

引用:国税庁「グローバル・ミニマム課税への対応に関する改正のあらまし」

たとえば日本企業が海外で子会社を設立し、現地国で10%の納税を行っていた場合、グローバルミニマム課税でも求められる最低税率の15%を下回っているため、残りの5%を日本で支払うなどが必要になります。

日本ではグローバルミニマム課税の国際的な合意に沿って、3つのルールを導入し、対応していく予定です。詳細については、「グローバルミニマム課税の3つのルール」の章で解説していきます。

(1)成立に至った背景

成立に至った背景として、海外事業などを展開するグローバル企業を中心に、課税が免除されるようなタックスヘイブン国へ、企業の資産等を移転させる取り組みが横行していたことが挙げられます。タックスヘイブン国へ資産を移転させることで、税負担を軽減させられるからです。

たとえばタックスヘイブン国に子会社を設立させ、現地国の税負担で済むようにするなどです。昨今ではデジタル化が進んだことで、企業の資産を容易に税率の低い国へ移動することも可能になりました。

さらに外国企業を誘致するために、国が法人税の引き下げなど優遇税制を設けるなど、各国で競争が加熱してしまったことで、各国の法人税収基盤が揺らいでしまっていたという背景があります。

こうした背景からグローバルミニマム課税を導入し、今後、企業はいかなる場所で事業を行っていても、負担すべき法人税の割合を最低15%で設定しました。

グローバルミニマム課税の範囲と計算方法

(1)課税の範囲

国税庁の「グローバル・ミニマム課税への対応に関する改正のあらまし」によれば、課税の範囲は「各対象会計年度の国際最低課税額」となっています。対象会計年度とは、「多国籍企業グループ等の最終親会社等の連結等財務諸表の作成に係る期間」です。

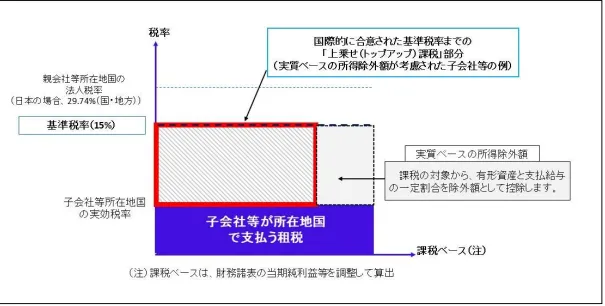

以下の図は国税庁が作成した課税のイメージです。

引用:国税庁「グローバル・ミニマム課税への対応に関する改正のあらまし」

青い部分が「子会社等が所在地国で支払う租税」を表しており、最低税率の15%に至らない場合には、日本の親会社に対して上乗せ(トップアップ)課税を行います。

さらに実質ベースの所得除外額として、課税の対象から、有形資産と支払い給与の一定割合が控除額として控除されます。つまり海外にある子会社等が、十分に実態があるものであればあるほど、日本での課税額が減る仕組みです。

また制度導入初年度は、有形資産(簿価)の7.8%、支払給与の9.8%が一定の割合とされており、その後は9年間かけて5%まで少なくする仕組みとなっています。

(2)計算方法

国際最低課税額の計算にはいくつかのステップがあり、国税庁の「グローバル・ミニマム課税への対応に関する改正のあらまし」によれば、以下のようになります。

構成会社等に係るグループ国際最低課税額=当期国別国際最低課税額+再計算国別国際最低課税額+未分配所得国際最低課税額-自国内最低課税額に係る税の額

まずは「当期国別国際最低課税額」を以下の手順で計算していきます。

当期国別国際最低課税額=(①国別グループ純所得の金額-②実質ベースの所得除外額)×(15%-③国別実効税率)

①国別グループ純所得の金額=

その国又は地域を所在地国とする全ての構成会社等の個別計算所得金額の合計額-その国又は地域を所在地国とする全ての構成会社等の個別計算損失金額の合計額

②実質ベースの所得除外額=

その国又は地域を所在地国とする全ての構成会社等に係る給与等の費用の額×5%+その国又は地域を所在地国とする全ての構成会社等に係る有形固定資産等の額×5%

その国又は地域を所在地国とする全ての構成会社等の調整後対象租税額の合計額 国別グループ純所得の金額

当期国別国際最低課税額の計算後、再計算国別国際最低課税額の計算を行います。

「グローバル・ミニマム課税への対応に関する改正のあらまし」では、以下のように示されています。

その対象会計年度開始の日前に開始した各対象会計年度(以下「過去対象会計年度」といいます。)の構成会社等の所在地国に係る当期国別国際最低課税額につき再計算を行うことが求められる場合において、当初の当期国別国際最低課税額がその過去対象会計年度終了の日後に生じた一定の事情を勘案して再計算をした当期国別国際最低課税額に満たないときにおけるその満たない金額の合計額(法82の2②一ロ)

引用:国税庁「グローバル・ミニマム課税への対応に関する改正のあらまし」

未分配所得国際最低課税額の計算方法は、以下の通りです。

各種投資会社等である構成会社等に係る個別計算所得金額のうち、他の構成会社等に分配されなかった部分に対応する国際最低課税額として計算される一定の金額(法82の2②一ハ)

引用:国税庁「グローバル・ミニマム課税への対応に関する改正のあらまし」

自国内最低課税額の計算方法は、以下のように示されています。

わが国以外の国又は地域の租税に関する法令において、その国又は地域を所在地国とする特定多国籍企業グループ等に属する構成会社等に対して課される税(その国又は地域における国別実効税率に相当する割合が基準税率 15%に満たない場合のその満たない部分の割合を基礎として計算される金額を課税標準とするものに限ります。)又はこれに相当する税の額(法82 三十一)

引用:国税庁「グローバル・ミニマム課税への対応に関する改正のあらまし」

グローバルミニマム課税の3つのルール

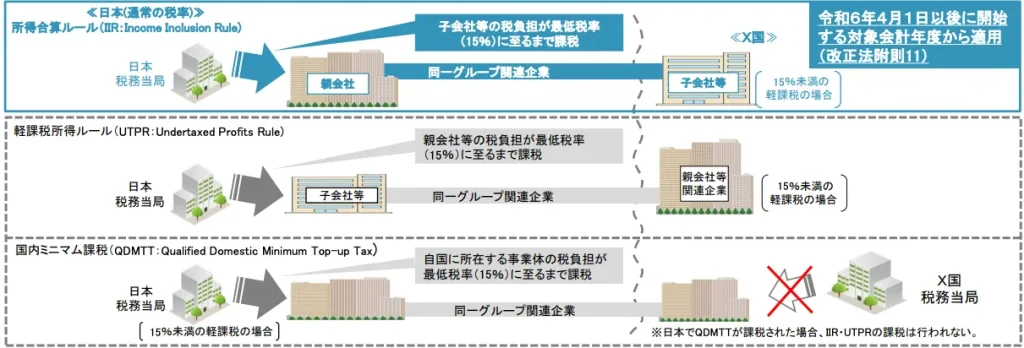

(1)所得合算ルール(IIR:Income Inclusion Rule)

所得合算ルールとは、子会社等の税負担がグローバルミニマム課税の最低税率である15%を下回る場合、親会社等の同一グループの所在地で15%に満たすように税負担を課すルールのことです。日本では、令和6年4月1日以後に開始する対象会計年度から適用されます。

たとえば軽課税国であるX国に子会社の所在地があり、15%未満の軽課税だった場合、日本に所在地をもつ親会社に対して、日本税務当局が15%に至るまでの課税を行います。

(2)軽課税所得ルール(UTPR:Undertaxed Profits Rule)

軽課税所得ルールとは、親会社等の税負担が最低税率の15%に至らない場合、子会社等の所在地で15%に至るまで課税を行うルールのことです。たとえば親会社や関連企業が軽課税国であるX国に所在地があり、15%未満の軽課税だった場合です。この場合、日本に所在地を持つ子会社等に対して、日本税務当局が、親会社等に対して最低税率である15%に至るまで課税を行います。

(3)国内ミニマム課税(QDMTT:Qualified Domestic Minimum Top-up Tax)

国内ミニマム課税とは、日本国内に所在を持つ企業等の税負担が15%に至らない場合、最低税率である15%に至るまで課税を行う制度のことです。たとえば軽課税国であるX国に子会社の所在地がある場合、X国では課税を行わず、日本税務当局が同一グループ関連企業に対して、最低税率である15%に至るまで課税を行います。

国内ミニマム課税によって、グループ関連企業が最低税率まで課税をされた場合、X国の税務当局から「所得合算ルール」や「軽課税所得ルール」に則った課税は行われないのが特徴です。つまり日本国が15%分の課税を行い、X国による課税は行われません。

引用:国税庁|令和5年度法人税関係法令の改正の概要「6 グローバル・ミニマム課税への対応」

グローバルミニマム課税によって考えられる日本企業への影響

(1)国際競争力の維持・向上

グローバルミニマム課税が導入されることで、多国籍企業は世界中のどこで事業を行っていたとしても、必ず15%の税負担が求められます。つまり、これまで税負担の少ない国であるタックスヘイブンへの租税回避ができなくなることを意味します。

さらに欧米諸国は日本よりもタックスヘイブンによる利益移転が多いとされているため、グローバルミニマム課税が導入されると、欧米企業の負担増は避けられないものと考えられています。

そのため欧米企業は国際競争力が低下し、相対的に日本の国際競争力の向上が期待できるとされています。

「令和5年度税制改正大綱」においても、グローバルミニマム課税の導入は「法人税の引下げ競争に歯止めをかけるとともに、わが国企業の国際競争力の維持及び向上にもつながるものであり、わが国においても導入を進める」と明記されています。

さらに、2023年12月22日閣議決定された「令和6年度税制改正大綱」では「今後、法人税率の引上げも視野に入れた検討が必要である。」と明記されており、将来的な法人税増税が明記されています。その他、大綱全体の要点や項目の解説はこちらで行っていますので、合わせてご参照ください。

参照:総務省「令和6年度税制改正の大綱の概要」

(2)事務負担の軽減措置

グローバルに事業を展開している多国籍企業グループは、進出している国に合わせて税額を計算する事務負担が発生しています。企業の事務的な負担が大きくなることが懸念されますが、進出国が数十カ国にもなる場合、事務負担軽減のため適用免除基準が設けられています。

適用免除基準とは、以下のいずれかの条件を満たす場合、その構成会社等の所在地国の国別国際最低課税額は0(ゼロ)とされ、国際最低課税額の計算が不要になることです。

<適用免除基準>

- 構成会社等が各種投資会社等に該当しない。

- 多国籍企業グループ等のその国における収入金額(※)が 1,000 万ユーロ相当額未満

- 多国籍企業グループ等のその国における利益又は損失の額(※)が 100 万ユーロ相当額未満

※直近3年間の平均額

適用免除基準が用いられることで、グローバルに展開している企業であっても、事業規模の小さい国については、税額算定が免除されるため、事務負担の軽減につながります。

まとめ

グローバルミニマム課税が導入されることで、各国による法人税引き下げ競争が止まり、日本企業の国際競争力の維持・向上も期待できます。

日本ではグローバルミニマム課税へ対応するために、所得合算ルールなど3つのルールが導入される方向で検討されています。今後、さらなる法令が整備され、ルールに沿った運用が求められていくでしょう。

▼令和6年度税制改正大綱のポイントはこちら▼

税制改正大綱とは?令和6年度の注目ポイントや項目について解説

- 寄稿

-

株式会社セミナーインフォThe Finance 編集部