- グローバル企業を取り巻く為替変動の影響

- 2023年の為替相場を揺さぶる政治リスク

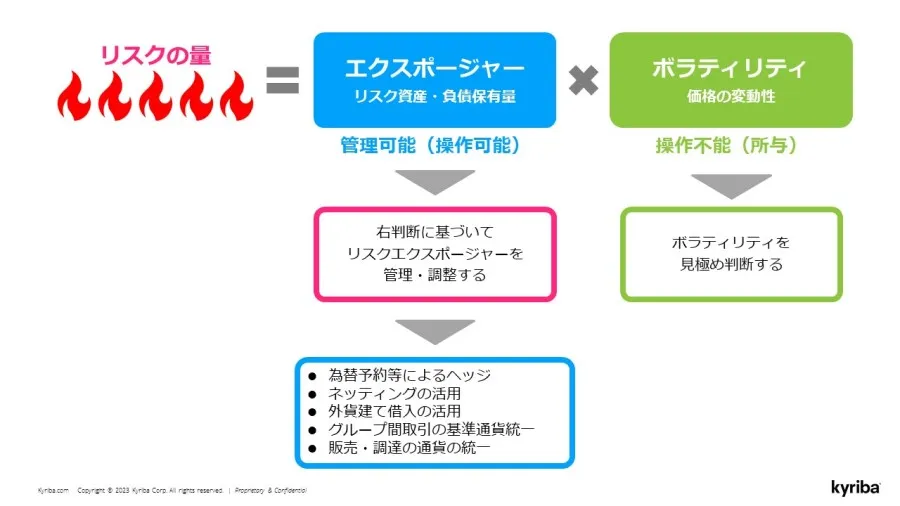

- 為替リスクの量=エクスポージャー×ボラティリティ

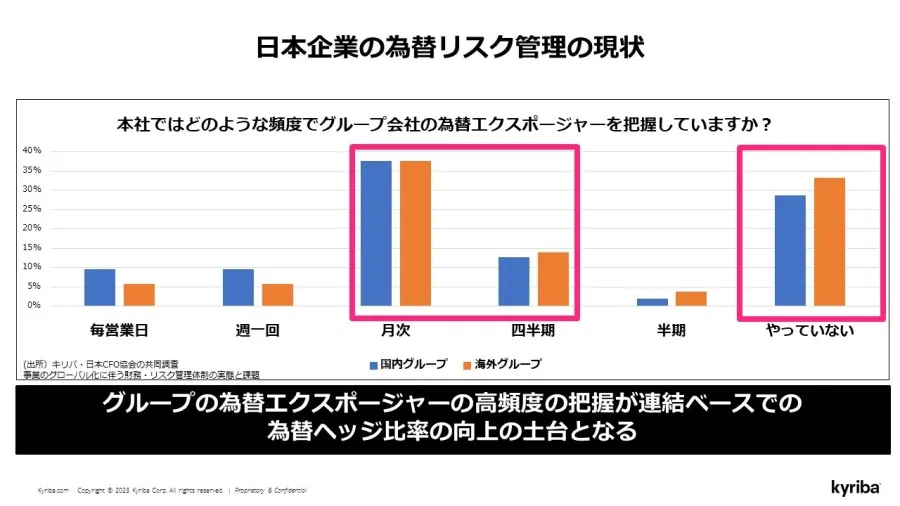

- 日本企業の為替リスク管理の現状

- 為替管理の変革に必要な視点

- 為替管理業務の現場の課題例

- 本社が抱える為替管理業務の現場の課題例

- グループ為替リスク管理の変革アプローチ例

- 子会社の為替リスク管理に着手

- まとめ

グローバル企業を取り巻く為替変動の影響

現代は、先の見通せない非常に不確実な時代であるといわれている。特に、歴史的な為替変動によるグローバル企業への影響ははかり知れない。例えば、2022年は歴史的な円安水準となり、一時は1ドル151円台後半を記録。その後、2023年1月には129円台に推移するなど非常に為替相場のボラティリティが高い状況だ。一部のアナリストは2023年は円高になるのでは?と予測しているなど、なんとも先が見通せない状況にある。このように為替相場のボラティリティが高く先が見通せない状況において、為替変動による収益への影響を抑えるための為替予約や、為替予約に限らずオプションの活用など、企業は様々なリスク対策を講じるようになっている。このように、昨今のグローバル企業を取り巻く為替変動の影響は重大だ。

2023年の為替相場を揺さぶる政治リスク

次に、2023年の為替相場を揺さぶる政治リスクとして、米国の国際政治学者イアン・ブレマー氏が率いるコンサルティング会社のユーラシア・グループが毎年年初に発表する「世界10大リスク」についても触れたい。ユーラシア・グループの予測は的中することも多く、このような専門家がどの政治リスクを注視しているのか押さえておくことは、リスクシナリオを考える上で非常に重要だ。

今年もさまざまな政治リスクが想定されている。経済環境では景気と物価動向、FRBの利上げ回数と停止時期、日本銀行の緩和政策修正が注目点だが、政治リスクはそのような経済環境とは別の大きな流れの中で為替の動きをみていく必要があると言われている。政治リスクは、突然起こる場合は避けようがないが、「どの地域にどのようなリスクがあるかを把握しておけば、為替の想定シナリオにそのリスクも加えておくことが可能」だ。したがって、心構えとして、想定できるリスクシナリオを検討しているのといないのとでは大きな違いがあるため、事前に準備しておくことが肝要となる。

為替リスクの量=エクスポージャー×ボラティリティ

そのような経済環境と政治リスクに左右される為替リスクの量は、「エクスポージャー×ボラティリティ」、この2要素で構成されると言われている。

- エクスポージャー…為替変動にさらされているリスク資産・負債の保有量

同一通貨で資産・負債をバランスよく保有するケースのエクスポージャーは小さく、反対に外貨建て資産に対して円貨建て負債が大きく計上されているケースではエクスポージャーが大きくなる。 - ボラティリティ…通貨の価格の変動性

短期では各国の金利水準や政策や、中長期では経済指標などが影響すると言われている。

この「エクスポージャー×ボラティリティ」で為替リスクは構成される。ただ、ボラティリティは企業の財務部門で操作することが不可能で、予測するのは非常に難しく、特に先の見通せない不確実な時代であれば尚更だ。

一方、エクスポージャーは企業の財務部門で管理可能だ。したがって、為替リスク管理の本質は、ボラティリティを見ながら、エクスポージャーを操作すること、管理・調整することであり、エクスポージャーの適時適切そして正確な把握が重要だ。そしてエクスポージャーの把握は、本社単体のエクスポージャーだけでなく、子会社、特に海外子会社のエクスポージャーを把握することが重要となる。

日本企業の為替リスク管理の現状

ただ、為替リスク管理はグループのエクスポージャーの把握が重要にもかかわらず、日本企業の現状はどうかと言うと、日本企業のグループ会社の為替エクスポージャーの把握頻度は月1回ないし四半期毎が大半となっている。そもそも把握していないという企業も多いです。また、日頃多くの企業にインタビューしている私の経験からも、状況は今も変わっていない。エクスポージャーの把握が重要にもかかわらず、この程度の頻度にとどまっている。

この現状が引き起こすネガティブな影響は以下の通りだ。

- エクスポージャーの把握が十分ではないため、意図しない通貨の価格変動による為替差損益発生リスク増大やヘッジコストの増大

- グループ全体の施策が打てないことでのリスク管理の欠如

- 月1回のみのエクスポージャー把握のため、最新情報に基づく戦略策定・意思決定が出来ない

したがって、海外事業の拡大や通貨ボラティリティの高まりで増加する為替リスクへの対応には、「グループの為替エクスポージャーの高頻度の把握が連結ベースでの為替ヘッジ比率の向上の土台」となる。

為替管理の変革に必要な視点

このように、把握範囲も狭く、低頻度の把握にとどまっている日本企業の為替管理を変革するには、「グループ・グローバル・リアルタイム・レジリエンス」の視点が重要だ。変革のスコープは、子会社任せにするのではなくグループ管理を基本とし、海外だからと言って現地任せにすることなくグローバルベースでボーダレスに変革していくべきだ。そして、今の時代だからこそリアルタイム・レジリエンスのエッセンスを加え、情報取集や意思決定のスピードやサイクルをリアルタイムにすることが、為替管理の変革においては重要だ。

為替管理業務の現場の課題例

常に重要視されている為替リスクだが、為替管理業務の現場では以下のような課題が挙げられる。

- メジャー通貨中心の為替管理でマイナー通貨のリスク管理に着手できていない

- 本社単体管理止まりで、グループの為替リスクのエクスポージャーが把握できない

- 子会社のエクスポージャーの把握が出来ておらず、グローバルでナチュラル・ヘッジが十分に効いているかどうか検証できていない

- 個別・個社での非効率なグロスヘッジしか出来ていない

グローバル展開を拡大すればするほどに、為替リスクのエクスポージャーは本社だけでなく子会社にも存在する。したがって、その子会社の為替リスクのエクスポージャーが把握できていないということは、為替管理業務がグループ経営をする上で求められる水準に達していないと言える。

また、個別取引ごとや個社ごとにグロスヘッジしているのはヘッジコスト等の観点で非効率になっているということも課題として挙げられる。ヘッジコストが上昇している中、個別・個社ごとに非効率にグロスで為替ヘッジをしていることは企業収益に影響を与えるので、マリーやナチュラル・ヘッジ等による効率的なヘッジ対策を講じる必要がある。しかし、為替管理の視点が個社視点である限りは取り組めない。為替管理の視点をグループ視点に変えることが重要だ。

本社が抱える為替管理業務の現場の課題例

次に、グループの司令塔である本社の為替管理の現場では以下のような課題が挙げられる。

- 単純作業(定型業務)に時間を取られ、付加価値の高い仕事が出来ない

- 経営へのスピーディーな情報提供が出来ていない

- 手作業によるオペレーションが故に、為替予約でのヘッジをベースとしたオペレーションしか採用出来ず、他のデリバティブによるヘッジへの対応が難しい

- エクエル管理による業務の属人化

実は現場は、為替管理の視点をグループベースに変えないといけないことは十分に認識しているが、現状は手作業よる非効率な為替取引業務のフローになっているケースが多い。エクセル・電話による全てマニュアル作業によるオペレーションとなっているが故に、時間がかかり、グループの為替管理をどうするかの施策の考案や取り組む時間がないという状況だ。

また、全てマニュアル作業のため、今、為替リスクのエクスポージャーがどうなっているのか、どれくらいヘッジ出来ているのか、といった最新状況を意思決定主体である経営層へスピーディーに情報提供することができない状況にもある。したがって、相場急変時には最新の正しい情報に基づいた為替ヘッジの意思決定ができない恐れがあり、グループベースであれば、なおさら手元に情報がない状況だ。このような現場の課題をどう解決し、グループの為替管理業務の高度化につなげていくかがポイントだ。

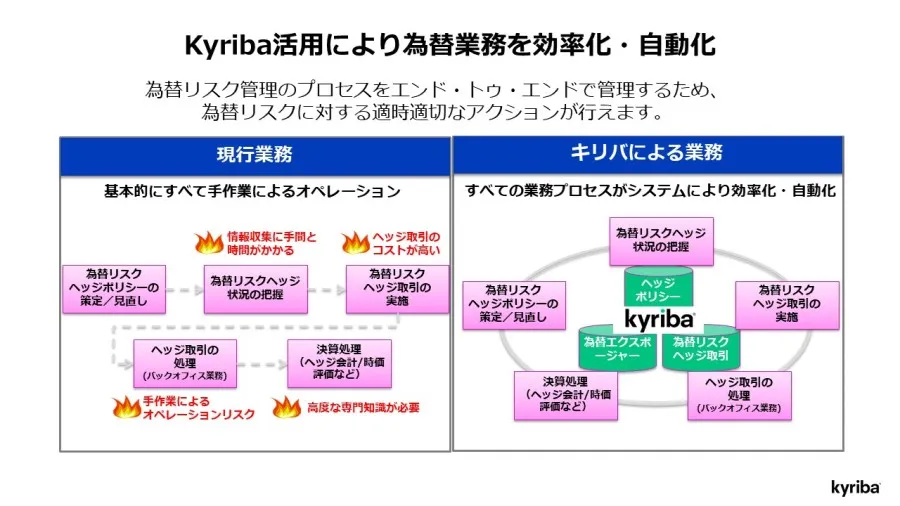

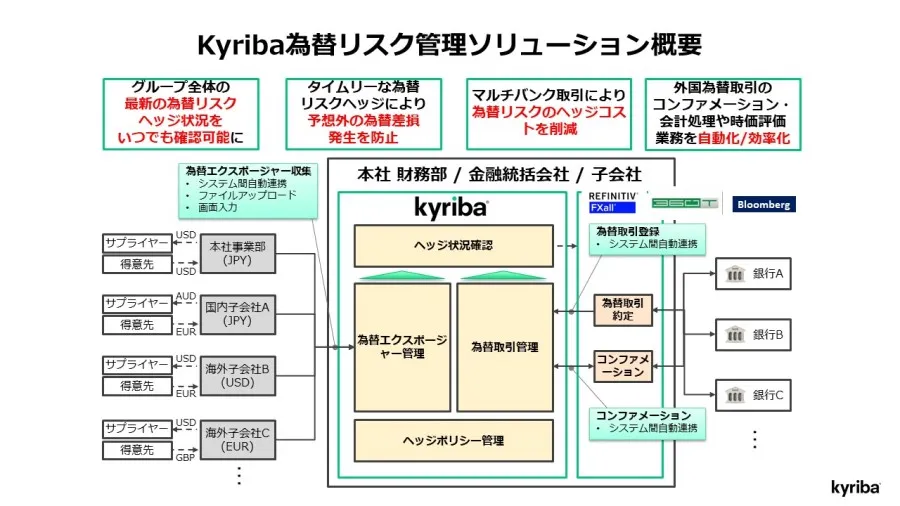

グループ為替リスク管理の変革アプローチ例

為替管理の現場の課題を解決し、グループベースでの為替管理の変革アプローチとして弊社の見解を紹介したい。

- 現状分析:グループの司令塔である本社単体の為替管理の定型業務のシステム化

- 実態把握:子会社がどのような為替取引を行っているのか実態把握した上でグループベースでの為替管理を推進

- 施策検討:実態把握の結果を踏まえて、施策を立案

以上の3ステップがグループ為替管理の変革のアプローチ例としての弊社の見解だ。グループ財務管理の司令塔である本社の財務部門の時間を捻出するには、為替管理業務のシステム化・脱エクセル・脱電話が重要だ。現状、全て手作業になっているオペレーション、全てのプロセスがシステムにより効率化・自動化を実現した理想図へ変革する必要がある。

理想を実現するには、弊社が提供するようなTreasury Management System(TMS)とリフィニティブやブルームバーグが提供するようなヘッジ取引の電子約定システムの活用が考えられる。

エクセルによる為替管理の問題は、必要なエクスポージャー情報の収集・集計に手間と時間がかかることだ。一方、エクセルによる為替管理の問題は、必要なエクスポージャー情報の収集・集計に手間と時間がかかることだ。一方、TMSを活用すれば、業務を大幅に効率化・自動化することが可能だ。また、為替予約などのヘッジ取引の約定には、銀行と電話でのやり取りで行われていることが多いですが、その場合だとレート比較が中々十分にできず、ヘッジコストが高止まってしまう恐れがあるが、電子約定システムを活用すれば、電話での約定と比べて効率化はもちろんのこと、複数の金融機関からオファーレートを同時にもらい一番競争力のあるレートを提示した銀行と為替予約のヘッジ取引を約定することでヘッジコストの削減にも繋がる。ヘッジコストが上昇している現状においては、有効なアプローチだと考える。

以上、本社の為替管理業務のシステム化で業務効率向上により、グループ財務の司令塔である本社の財務部門の時間を捻出することが為替管理の変革のファーストステップだ。そして、子会社の為替リスク管理に着手することがセカンドステップとなる。

子会社の為替リスク管理に着手

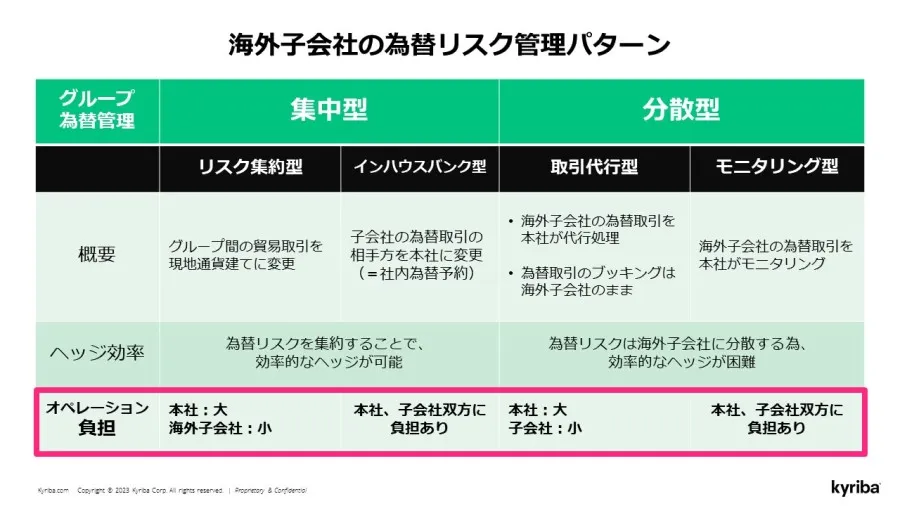

子会社の為替リスク管理をどうするかは、集中型か分散型の2パターンに分かれ、各社のポリシーによって海外子会社の為替リスク管理のパターンも異なってくる。

集中型のグループ財務管理ポリシーであれば、グループ間の貿易取引を現地通貨建てに変更し本社・統括会社に為替リスクを集約するパターンや、子会社の為替取引の相手方を本社変更するインハウスバンク型などが挙げられる。これにより、為替リスクを集約して、効率的なヘッジを可能とする。

一方で、分散型のグループ財務管理ポリシーであれば、為替取引のブッキングは海外子会社名義のまま、子会社の為替取引を本社が代行処理する取引代行型や、海外子会社の為替取引を本社がモニタリングだけするモニタリング型が挙げられる。この場合、為替リスクは子会社に分散するため、集中型のような効率的なヘッジは困難だ。

いずれのパターンも為替リスクをグループベースで管理する際には、本社あるいは本社と子会社の双方にオペレーションの負担が生じるため、永続的な為替管理スキームの構築には、オペレーション負担を軽減する仕組み作りが必須である。

まとめ

為替管理を単体視点からグループ・グローバル視点で、リアルタイム・レジリエンスのエッセンスを加味して変革に挑むことは、現在の不確実な為替相場への対応には重要であり、グループ財務の司令塔である本社の財務部門にTMSや電子約定システムと言った武器を持たせることの必然性を経営層の方々にはご理解頂けたら幸いだ。

| 本記事に関するお問い合わせ先 キリバ・ジャパン株式会社 マーケティング木嶋: Marketing_JPN@kyriba.com 詳細は、ぜひ弊社HPをご覧ください。https://www.kyriba.jp/ |

- 寄稿

-

キリバ・ジャパン株式会社下村 真輝 氏

ディレクター トレジャリーアドバイザリー