- Fintechと決済サービス

- 国際カードとデビットカード

- 国際ブランド付きプリペイドカード

- グローバルスキームからリージョナルスキームへ

- アリババ・アリペイとアップルの関係

- EMVとトークナイゼーション

- Apple Pay、Samsung Pay、Android Pay

- NFCの普及状況

- クラウド型決済

- 2020年東京オリンピックと日本の決済サービスのゆくえ

Fintechと決済サービス

最近「FinTech」という言葉をよく耳にするようになった。Fintechは「ITを活用した金融」という意味だが、その発端はスマホなどを活用した決済サービスにある。

例えば、スマホ決済で有名なスクエア(Square)は、店舗のスマホにクレジットカードのリーダーを装着して簡単にカード決済に対応するためのサービスである。

スマホのイアフォンジャックにリーダーを差すだけで、決済端末やPOSの代わりになる。スクエアはそれまで銀行やクレジットカード会社による加盟審査が必須だったクレジットカードでの販売を個人でも可能にした。

また、スクエアは最近売り手に対し資金を融資するサービスを始めた。実は薄利で収益の確保が難しい決済手数料に加え、収益性の高い融資を行うことで経営を健全化しようとする一つの変化である。

スマホを使った決済(Payment)に留めず、金融(Finance)へと事業範囲を広げることで、収益性を高めよ…これは投資家からベンチャー企業の経営者への強いメッセージでもある。…FinTech という言葉はこうして生まれた。

Fintechと呼ばれるベンチャー企業は増加傾向にある。今後Fintch企業が勢力を広げ、決済サービスを大きく変えるのではないか、と考える人も多いが、現実はそう簡単ではないだろう。

しかし、Fintechによって、これまで流通業や大手ECサイトに限られたクレジットカードなどによる商品/サービスの販売が、個人レベルにも浸透していく兆候が明らかだ。

国際カードとデビットカード

世界の国際カードの半分以上は銀行口座の預金で支払うデビットカードだ。残りの半分弱がクレジットカードだが、海外ではそのほとんどがリボルビング払いである。

海外でデビットカードが普及する発端は、1990年代の世界的な信用収縮にある。欧米では多重債務者が増え、最終的に金融機関が以前ほど簡単にクレジットカードを発行しにくい状況が生まれた。例えばイギリスでは60%の人がクレジットカード審査に通らずクレジットカードを保有できないという。

ビザやマスターカードがついたデビットカードは、従来のクレジットカードと同様に利用できるため、日常的な支払いに多く用いられる傾向だ。

国際ブランド付きプリペイドカード

ビザ、マスターカードなどのブランドがついたプリペイドカード(国際プリペイド)も増えている。国際プリペイドカードは、利用者の審査が不要で銀行口座がなくても利用できる点が特長だ。

例えば国際カードが無いと日常生活に支障があるアメリカでは、貧困層や外国人労働者などがこの方式のカードを用いる傾向にある。

世界最大の流通業、ウォルマートストアーズが発行する国際プリペイドカードは、年間100ドル以上の手数料がかかるにも関わらず、クレジットヒストリーに問題がある貧困層などに浸透している。

グローバルスキームからリージョナルスキームへ

決済サービスの世界的傾向の一つに、グローバルスキームからリージョナル(地域内)スキームへの移行が指摘される。

例えば、これまでVisa/MasterCardが世界規模の決済サービス(グローバルスキーム)を提供していたが、EUや中国のような巨大な商業地域内では、それぞれSEPA(単一ユーロ支払地域)、中国銀聯に変化している。

SEPA(欧州統一通過地域)

ヨーロッパはEU統合により一つの巨大な経済圏となった。そしてその経済圏の中央銀行である欧州中央銀行が、EU域内では国をまたいでも原則として同一国内として送金や決済を提供することで、金融サービスの活性化を図ろうとした。

その仕組みに加盟する国々を総称してSEPA(欧州統一通過地域)という。SEPAでは、これまでVisa/MsterCardにより提供されていた国をまたぐ決済をSEPA独自の決済サービスに置き換えようと試みている。

中国銀聯

中国では、2002年に国内からVisa/MasterCard 排除(外国人のVisa/MasterCardの受け入れは継続)し、全て中国銀聯カードに統一した。2014年に中国は外資系企業への決済市場解放を表明したが、現実に参入することのハードルは根強く残る。

アリババ・アリペイとアップルの関係

もう一つ、中国国内の動きとして突筆すべきことは、アップルがApple Payの支払手段にアリペイを選択したことだ。アメリカ、イギリスで既に始まったApple Payは、実際の支払手段にはVisa/MasterCardなどの国際カードを採用した。

中国国内では、中国の標準的な決済サービスである中国銀聯を採用するものと想像されたが、アップルはアリペイを選択した。この背景に、アリペイが抱える巨大なユーザー層やアリペイの柔軟な戦略があると推測される。

中国銀聯一色と思われがちな中国国内の決済サービスも、足元は大きく変化している。

たとえばECサイトでの支払は中国銀聯のみではなくアリペイも静かに浸透し始めている。アリペイはネットばかりでなく実店舗でも利用可能な決済サービスの提供も始めている。スマホでQRコードを読んで支払う、という簡単な仕組みだ。

EMVとトークナイゼーション

EMVとは

EMVとは、Europay、MasterCard、Visaが定めた決済用ICカードに関する標準仕様(EMV仕様)と、EMV仕様に準拠する決済カードや決済端末、ATMなどの決済システム全体の総称である。

磁気カードが持つセキュリティ上の課題を克服した決済システムで、世界規模で導入が進んでいる。EMVに対応するカードには、リーダーに差し込む接触型に加え、かざすだけのコンタクトレス方式(EMVコンタクトレス)もある。

EMVの導入状況

EU(SEPA)・中国は100%対応済み、アジア・オセアニアなどで導入が進む地域が増えているが、日本は流通業などのコンセンサスが得られず、POS(Point of sale:販売時点情報管理)対応に遅れが出ている。米国は2015年10月までに、導入第一段階が終了し、実質60%程度の導入が見込まれている。

トークナイゼーション

相次ぐカード情報漏えい事故を受け、Visa / MasterCard / AMEXの国際決済ブランド会社はトークナイゼーションを導入した。トークナイゼーションとは、加盟店で処理するカード番号を、ランダムな番号に置き換えたトークンで行う決済方式である。

日本ではまだ公式に対応されていないものの、アメリカでスマホ向けに発行されたトークナイゼーション対応カード(payWave/PayPass)が日本国内で利用できたという報告もある。

現状、日本人向けにはまだトークナイゼーション対応カード(スマホ向け)の発行が始まっていない。これは日本国内の相互取引ではネットワーク上の設定(決済メッセージのルーティング)を変更するなどの手当てが必要なためである。

Apple Pay、Samsung Pay、Android Pay

昨年から話題となっているApple Payは、Visa/MasterCardが推進するEMVコンタクトレス(payWave/PayPass)と、トークナイゼーションを用いた決済サービスである。

EMVコンタクトレスに対応するため、使用するiPhone、Android方式のスマホはNFCに対応したものを選択する必要がある。アップル社はiPhone 6、Apple Watchなどの新しいでデバイスにはNFCを組み込んでいる。

Samsung PayもApple Pay同様、payWave/PayPassとトークナイゼーションに対応する。さらにSamsung PayはEMVに未対応の決済端末でも利用できるよう、磁気データ転送機能を備える。

Samsung Pay に少し遅れてGoogleがAndroid Payを発表した。これはNFC版Google Walletの最新版とも言えるものである。機能はApple Pay、Sasung Payとほぼ同様で、NFCを使ったpayWave/PayPassに加えてトークナイゼーションに対応する。

NFCの普及状況

NFCのスマホへの対応が進む一方で、payWave/PayPassなどのEMVコンタクトレスに対応する店舗が世界規模で緩やかに広がる傾向にある。

EMVコンタクトレス に対応する店舗の決済端末はカード型のpayWave/PayPassに加え、NFC対応スマホに搭載されるpayWave/PayPassにも対応する。そのため広義でいえばNFCへの対応と言っても良いだろう。

アメリカ

アメリカでは2015年10月以降、原則としてカード決済端末はすべてEMV(接触型)およびEMVコンタクトレスに対応する予定である。実質的に100%とはいかないものの、60%程度の加盟店で対応が進むものとみられる。

オーストラリア

オーストラリアは加盟店のEMV(接触型およびコンタクトレス)化がほぼ終了した。

EU

EMV(接触型)の導入で先行(2011年までに100%導入済み)するEUは、イギリス、フランスなどでEMVコンタクトレスの対応が進む。フランスでは現在銀行が発行するVisa/MasterCardの全てにコンタクトレス機能(payWave/PayPass)が付いている(オーストラリアも同様)。

イギリスではロンドン交通局でpayWave/PayPassカードをそのまま交通乗車券として利用できるサービスを開始した。ロンドンではOysterと呼ばれる独自使用のコンタクトレスIC乗車券が普及しているが、現在Oyster に加え、金融機関などが発行したEMVコンタクトレスカード(スマホを含むpayWave/PayPass)を改札口のゲートにかざすだけで地下鉄、バスに乗車することができる。

クラウド型決済

大手ECサイトには必ずチェックアウト機能(支払機能)がある。この支払機能を外部のECサイトやスマホを介して実店舗の支払いに対応しようとする傾向があらわれている。

ペイパル(PayPal)はその代表例である。大手ECサイト、イーベイの支払機能だったペイパルは、イーベイ以外のサイトや個人が商品、サービスを販売する際の支払機能としても普及している。支払機能の価値が評価され、昨年ペイパルはイーベイから独立し、今年になって単独上場を果たした。

これまでECサイトなどの販売者はクレジットカードなどの支払に対応するために銀行やクレジットカード会社(日本の場合)と加盟店契約を結ぶ必要があった。しかし、ペイパルではそのような煩雑な作業なしに、だれもが商品/サービスの販売代金をクレジットカードで受け取ることができる。

ペイパルに加えて世界最大のECサイト、アマゾン(amazon.com)もアメリカではペイパルとほぼ同じサービスを始めている。

2020年東京オリンピックと日本の決済サービスのゆくえ

国際カードはプリペイド方式が増える傾向

これまで、Visa/MasterCardなどの国際カードはそのほぼ全てがクレジットカードだった。ところが過去10年でゆるやかではあるもののデビットカードの発行も増えた。

それに加え近年プリペイドカード(以下国際プリペイド)が急増する傾向だ。KDDI(au)、ソフトバンクモバイルが相次いで契約者向けに国際プリペイドカードの発行を開始したことがそのきっかけである。

KDDI(au)の契約者向けカード「au wallet」は、マスターカードがついた国際プリペイドである。クレジットカードやキャリア課金(auかんたん決済)をチャージ金額の支払にあてることができるほか、オートチャージにも対応する。

ソフトバンクモバイル契約者向け「ソフトバンクカード」もau walletとほぼ同様のサービス構成だが、付随する国際決済ブランドはVisaである。

au walletの発行はすでに1300万枚(2015年6月)を超え、すでに日本国内で発行されるマスターカードの中で最も多い。

銀聯の決済額が1兆円越えに

2020年に向けて日本を訪れる訪日外国人は増加傾向にある。訪日外国人はVisa/MasterCardなどの国際カードを積極的に用いるが、現在訪日外国人が利用する国際カードで最も決済額が大きいのは銀聯カードである。

訪日中国人による銀聯カード決済額は全訪日外国人の決済額の半分を超え、今年度中にその額は1兆円を超えるものと予想される。

日本再興戦略とEMV対応への課題

2020年の東京オリンピックを控えて、政府が定める国「日本再興戦略」で資金決済の高度化を図ることが盛り込まれた。具体的には、海外発行カードによる現金引き出しに対応するAMTを増やすことや、EMV化を100%達成する、などの施策である。

先にも触れた通り、日本のEMV化はイギリスと同時期(2002年ごろ)に導入を開始したが早々に100%終了したイギリスに比べ大きく遅れる状況だ。

その主な原因として流通業のPOSのEMV対応にかかる費用の負担問題がある。2002年当時は政府の強い後押しもなく、結果的に導入が進まないままとなった。

今回、2020年のオリンピックに向けて政府がEMV化100%対応すべきとの施策を打ち出した事は大きく評価できる。しかし実効性はまだ十分とは言えない状態だ。特に2002年当時に問題となったEMV化にかかる費用の負担問題は大きく、この問題の解決無くしてEMV化が一気に加速するとは楽観できない面もある。

Apple Pay などのスマホを使った決済の基盤となるEMVコンタクトレスについてもこの機会に一気に対応が進むのではないか、とする意見もある。しかし、現在政府が進めるEMV化は接触型のみで、EMVコンタクトレスの導入までは具体的な指針を出していない。

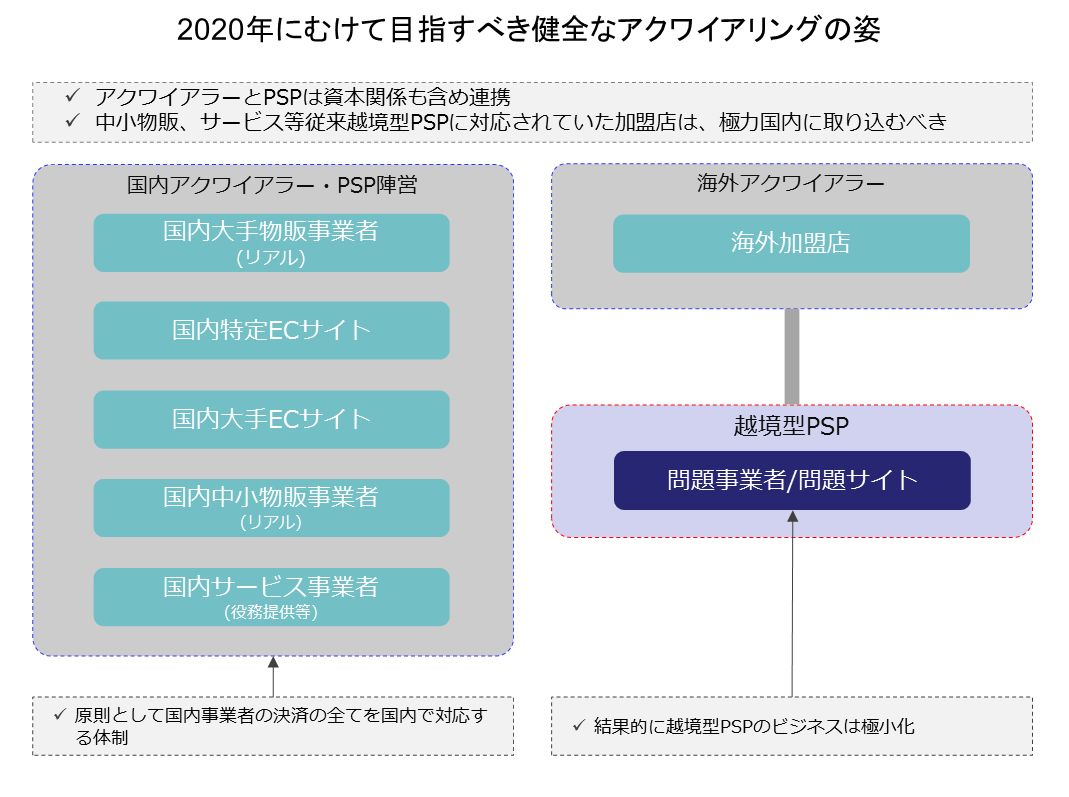

大きくかわるアクワイアリングビジネス

今後の日本ではアクワイアリング(主にクレジットカード会社による加盟店業務)ビジネスが大きく変化するものと考えられる。

2020年には、大手銀行系クレジットカード会社とペイメントサービスプロバイダ(決済代行業者)の事業統合が進む。主要3~4社の銀行系アクワイアラーが決済代行業者を統合あるいは連携し、国内の主要な加盟店(実店舗およびECサイト)の決済をサポートすることになると予測する。

- 寄稿

-

山本国際コンサルタンツ山本 正行 氏

代表

関東学院大学経済学部講師