- 国内保険市場においても変化のスピードが加速

- 「創造的破壊」の起点となるのは、消費者意識・活動の根本的な変化

- 先進的な保険会社における「既存の枠組みを超えた」新たな取組み

- 既存ビジネス・システムの体質転換(Wise Pivot)が求められる

※本稿は株式会社アクセンチュアの許可を得て、転載・編集しています。

「創造的破壊」により国内保険市場においても変化のスピードが加速

AI・ブロックチェーン・IoT・ロボティクス・量子コンピュータといった新たなテクノロジーの導入が加速する中、ある経営者が予言したように、「変化のスピードが今日以上に遅くなることはない」でしょう。

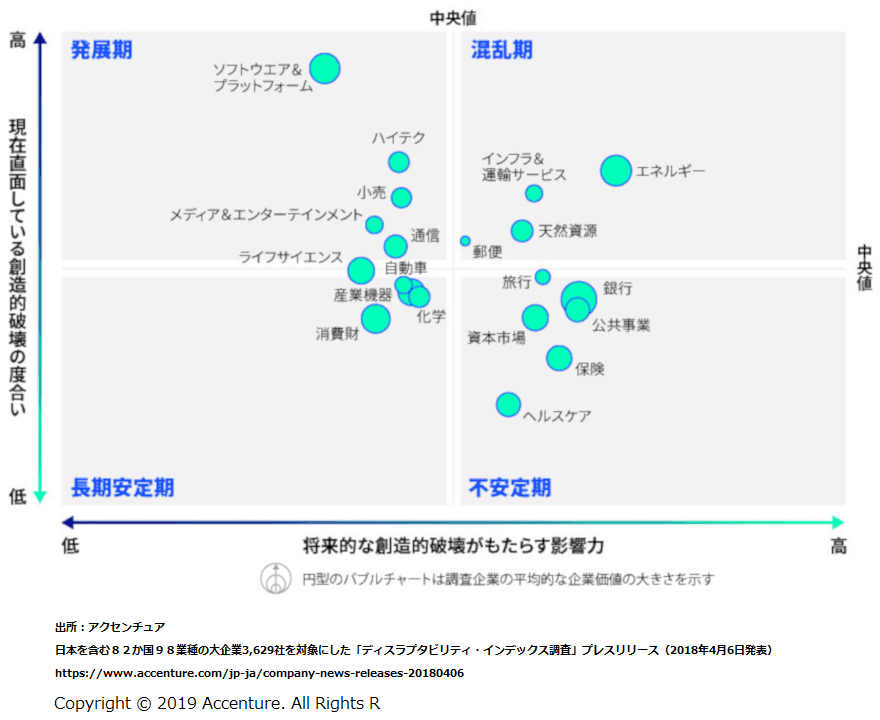

しかし、変化のスピードとその影響は業界によって差がある。下図が示すとおり、保険業界は現在「不安定期」と呼ばれるフェーズにあり、破壊的変化の波は本格的に及んでいない状況である。しかし、将来的にもたらされるインパクトは非常に大きなものになる。

「創造的破壊」の起点となるのは、消費者意識・活動の根本的な変化

今後、消費者の意識・活動が大きく変化するとともに、「顧客主導型のリスク対応」と呼ばれるトレンドが大きな影響を及ぼす背景の1つとなっているのが、テクノロジーの進化である。

ビッグデータやAIといった先進的ツールの広まりとともに、消費者は自らが直面するリスクをより早い段階で明確に理解することができるようになる。

その結果、消費者は能動的に自身のリスク抑制に動き、それでも残存してしまう個別リスクに対してのみ保険を求めることになるである。このトレンドは、保険ビジネスのあり方に大きな影響を及ぼすこととなり、保険会社と消費者の情報非対称性が逆転することを起点に、保険会社はバリューチェーンを拡大し消費者のリスク抑制により注力することが求められることになる。

そして、リスク・カバレッジの個別化が進むにつれて大数の法則を前提としたリスク管理が難しくなる可能性もあり、さらに、消費者の本質的ニーズが「モノ」から「コト」へ変容することに伴い、保険ニーズも所有から利用ベースへと移行することが予測される。

国内保険会社関係者向けにアクセンチュアが最近開催したアンケートでは、顧客主導型のリスク対応がすでに市場へ影響を与えているという回答が全体の35%に上った。2020年までに大きな影響が及ぶという回答も35%で、2030年まで含めると全体の97%に上っている。

先進的な保険会社における「既存の枠組みを超えた」新たな取組み

上記で取り上げた変化に保険会社が対応するためには、既存の枠組みを超えた視点から、ビジネスモデルの戦略的転換が求められる。

先進的な保険会社は、「既存の枠組みを超えた」(outside the box)取り組みをすでに始めている。

3つのビジネスモデル変革のコンセプトに基づいた、様々な事例があるが、特に注目に値するのは下記のような取組みである。

コンセプト① つながる ~“非日常”から“日常”へ

アビバ(Aviva)

英国のアビバ(Aviva)はAmazonのスマートスピーカー Alexaを活用し、顧客の日常生活の中でより高頻度の接点構築を進めている(※)。

この事例は、英Amazonのデジタルエコシステムへ参画することで、その約1800万人に上る顧客基盤へのリーチを可能としたという面においても示唆に富んでいる。

コンセプト② 抑制・維持する ~“万が一時”から“川上・川下”へ

ディスカバリー(Discovery)

南アフリカのディスカバリー(Discovery)では、従来の健康増進プログラムだけでなく、慢性疾患患者に対する治療プログラムとその成果に連動した保険の提供を進めている(※)。

アリアンツ(Allianz)

一方、アリアンツ(Allianz)は、他業種のエコシステムへ参画しスマートホーム向けのサービスを提供。火事や漏水などの発生時に、同社が警備会社や修理業者を保険加入者の家へ直接派遣するなど、アフターケア分野でのトータルサービス実現に貢献している(※)。

エコシステムをベースとした新たなビジネスモデルを模索する保険会社は多く見られるが、自社を中心に据えたエコシステムを志向するケースが大半を占めている。その中で他社のエコシステムへ積極参入するアリアンツの事例は注目に値する。

コンセプト③ 個別化する ~“セグメント”から“ペルソナ”へ

新たなデジタルプラットフォームや様々なビッグデータを活用すれば、顧客の固有ニーズに応える商品提案が可能となる。

シトラ(Cytora)

例えばシトラ(Cytora)は、SNSやニュース、建築情報をはじめとする外部・内部データを使い、顧客企業の損害リスクプロファイルなどを保険会社へ提供している(※)。

保険会社は引受高度化により、損害率の改善やコスト削減を実現するとともに、顧客主導型リスク対応時代への適応を試みている。

ネオシュランス(Neosurance)

バーチャル保険代理店 ネオシュランス(Neosurance)は、わずか10秒で手続き完結できるオーダーメイド型の保険を提供している(※)。

例えば車上荒らしの多い地域に出かけた顧客向けに、駐車する数時間だけの保険を提案するといった取り組みを行ってる。

既存ビジネス・システムの体質転換(Wise Pivot)が求められる

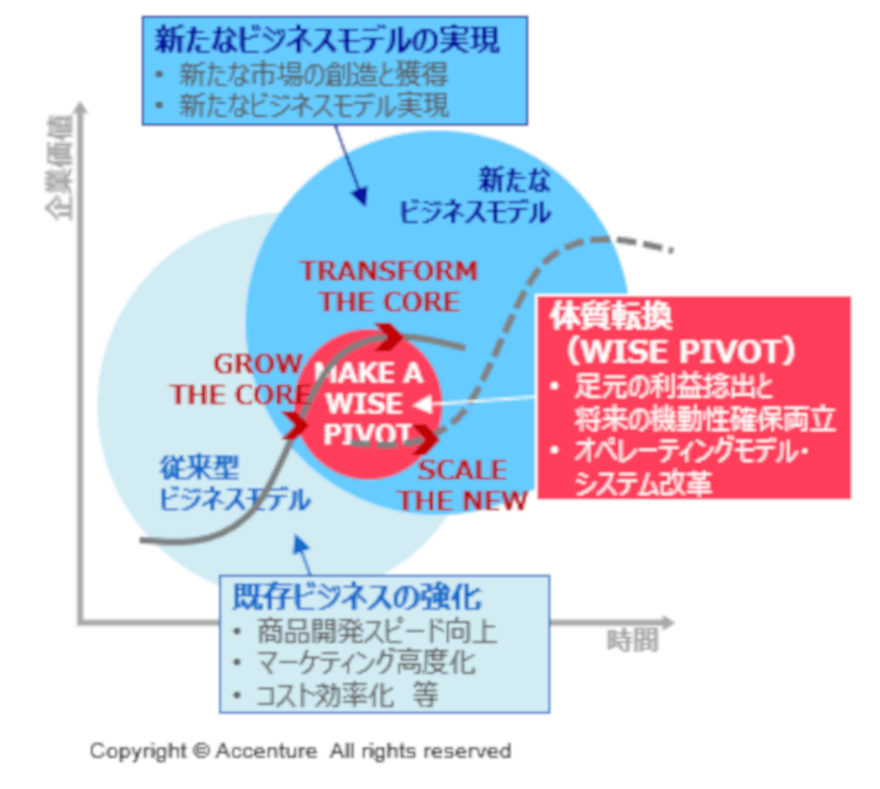

顧客主導型のリスク対応を起点とした創造的破壊へ対応するため、日本の保険会社は具体的に何をすべきであろうか?そもそも既存システムをはじめとした事業資産を抱えたまま、一足飛びに新たなビジネスモデルを実現することは極めて困難である。

そのような中、保険会社には将来を見据えた変革と既存ビジネスの維持・強化を両立させる形でビジネスの体質転換を推進するアプローチ「Wise Pivot」が求められているのである。

例えば既存システムの近代化・効率化を進めるとともに、商品や事務プロセスの標準化および部品化を進めることで、商品・サービスの個別化という流れが将来的に加速しても、柔軟に対応することが可能となる。

また、現時点で活用可能なデータが十分になかったとしても、将来的な外部含めたビッグデータの活用を踏まえ、体制や環境の整備を推進することも重要である。

「顧客主導型リスク対応」の時代に即したビジネスモデルの構築には、データの収集と活用が欠かせません。より多くのデータがリアルタイムで組織に流入し、それを最大限に活用できるような新しいビジネス環境を実現する取り組みが今後さらに求められるようになるでしょう。

公知情報を基にアクセンチュア調査。

アクセンチュア金融サービス本部では、より早く最新の動向や弊社のインサイトをご紹介するために、金 融業界向けの「金融ウェビナー」を継続的に開催している。ウェブを使ったバーチャルな1時間のライブセ ッションで、パソコンやモバイルから簡単に参加でき、 匿名で質問することも可能。詳しくはこちら。

- 寄稿

-

アクセンチュア株式会社大喜多 雄志 氏

金融サービス本部

経営コンサルティング部門

ストラテジー & トランスフォーメーション担当

マネジング・ディレクター

- 寄稿

-

アクセンチュア株式会社中塚 さゆり 氏

金融サービス本部

ディストリビューション & マーケティング

コンサルタント