プラチナチケット化したM’s Salonのマッチングイベント

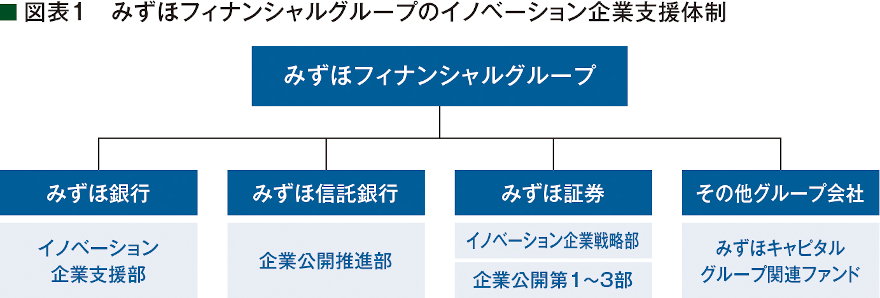

みずほフィナンシャルグループは、優れた技術やアイデアでイノベーションを起こすスタートアップ企業を、銀行、信託、証券、ベンチャーキャピタル(VC)などグループ各社の関連部署と連携し、支援している(図表1)。その司令塔がみずほ銀行のイノベーション企業支援部だ。「2019年5月発表のみずほフィナンシャルグループの『5カ年経営計画』では、『イノベーション企業の成長加速支援』を重点取り組み領域に挙げた」(みずほ銀行 執行役員 イノベーション企業支援部長の大櫃直人氏)。

例えば、大櫃氏率いるイノベーション企業支援部が事務局を担う「M’s Salon」は、イノベーティブな分野に挑戦するスタートアップ企業に成長機会を提供する会員サービスで、イベント・セミナーを通じて事業提携やエクイティによる資金調達のニーズをマッチングしたり、企業経営に必要な知識を紹介したりしている。

イノベーション企業と大企業をマッチングする「M’s Salon コネクト」では、商談を通じて販路拡大や事業提携機会を提供している(図表2)。「M’s Salon コネクト」はイノベーション企業側、大企業側が社名リストを交換し、互いに会いたい企業を選択する事前申込制。30分1クールなので複数の企業や事業部との商談も可能だ。

「2019年7月5日の第8回の『M’s Salonコネクト』には、イノベーション企業約320社、大企業約130社が参加した。朝9時から夕方6時まで昼休みなしで執り行い、676の商談が行われた。商社など事業部門の多いところは燃料、食品、エネルギーなど各部門の担当者が入れ替わり参加していた。上場企業の中には代表取締役社長の姿もあった。大企業のほうがプラチナチケット化しており、参加できなかった企業からは『見学でもよいから』と言われたほどだ。次回の2020年2月の第9回は開催期間を2日間に拡大する。次回は、1000以上の商談を組めるように準備を進めたい」(大櫃氏)

そのほか、既存産業×テクノロジーをテーマに、イノベーション企業が大企業にプレゼンテーションする「X Tech Pitch」(クロス・テック・ピッチ)は年8回実施。10社前後のイノベーション企業が6分ずつ事業説明し、各業界のトップ20~30社の担当者は興味あるイノベーション企業担当者と名刺交換する。「これまでに多店舗展開、物流、住宅、ホテル、介護、学習塾などをテーマに13回開催し、累計でイノベーション企業約140社、大企業約350社が参加した。独自サービスを大手企業に売り込みたいが、どういうルートでアプローチすればよいかわからないイノベーション企業は、『X Tech Pitch』を活用すれば一度に複数の企業にアプローチできる」(大櫃氏)

有力イノベーション企業を表彰する「Mizuho Innovation Award」も大企業サイドの関心が高い。同アワードはみずほ銀行が3カ月に1度10社程度選定し、対外発表する。副賞の「企業紹介動画作成・配信サービス」は、みずほ銀行がテレビスタジオを借りて3分の動画コンテンツを作成し、大企業などに配信するというもの。大櫃氏は「一般に大企業は縦割り組織で、部署が異なると情報共有が難しい面がある。しかし、動画URLはPC上で共有しやすい」と語る。イベントに参加していない部署も「このイノベーション企業のサービスは自分の部署でも活かしたい」など、社内におけるオープンイノベーションのきっかけづくりに有効という。

「2016年にスタートしたM’s Salonの足元の会員数は約2800社にのぼる。定義にもよるが、日本には6000社から1万社のスタートアップがあると言われ、そのうちFinTech関連などみずほフィナンシャルグループがマークしている企業が約4000社存在する。M’s Salonは発足から3年足らずでグループのターゲットとするイノベーション企業の7割をカバーした。スタートアップ関係者の間では『M’sSalonに入らなければ損』と言われるほどブランドが確立されている」(大櫃氏)

既存の取引先企業の業績拡大へオープンイノベーションを後押し

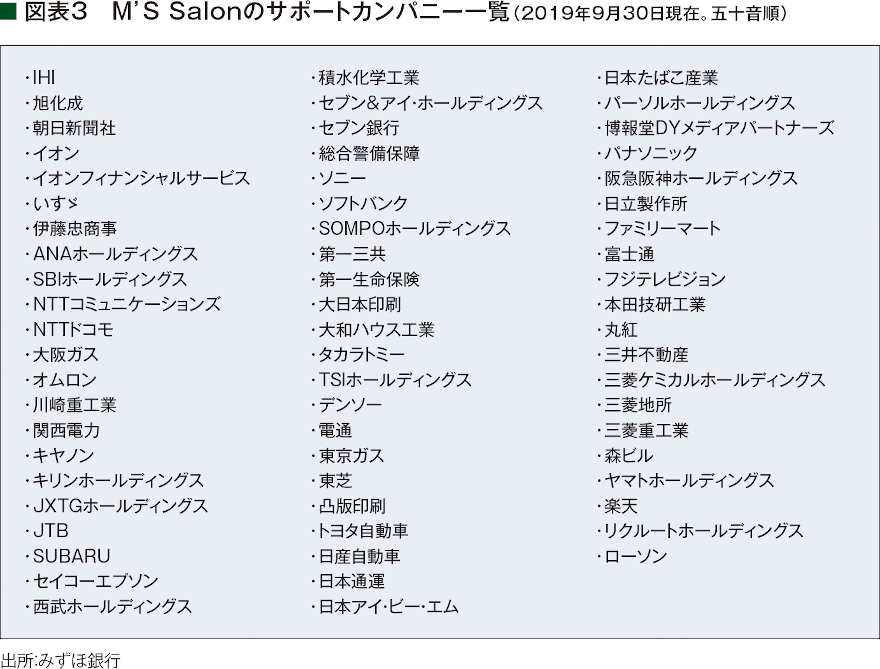

このように、M’s Salonに代表されるみずほ銀行のイノベーション企業支援が注目を集めるのには大きく2つの理由が考えられる。1つ目が「サポートカンパニー」の顔ぶれだ(図表3)。サポートカンパニーは、2016年のM’s Salon創設時にみずほ銀行側から声をかけた企業群で、「M’s Salon コネクト」などを通じてイノベーション企業に成長機会を提供する。

大櫃氏は「サポートカンパニーには、『日本経済の持続的成長には、オールジャパンで、オープンにスタートアップ支援に取り組む必要がある』との我々の理念に賛同していただいている。同業他社やメインバンクの違いという枠を超え、幅広い業種の大企業を束ねられるのは銀行ならではの強みと自負している」と解説する。

もう1つの理由がイノベーション企業への融資体制だ。みずほ銀行にはイノベーション企業に特化した審査部門があり、両部は表裏一体で動いている。

「銀行融資では、他のメガバンクを含めて一般的に書面で審査する。しかし、日本のスタートアップの多くは赤字とも言われている。売上がほとんどないイノベーション企業への融資では、我々は企業訪問による面談を重視している。実際に会社を訪れ、経営層と情報交換する中で社内の雰囲気、経営者のポテンシャル、考え方などを直接聞いて融資判断する」(大櫃氏)

みずほ銀行のイノベーション企業支援部は2016年に6名で発足した。先端技術を駆使したイノベーション企業の経営者とも共通言語で会話できるように、製薬メーカーやシンクタンクなどからの中途採用および理系の大学院卒採用も行い、人数が増え、専門知識を持つメンバーで構成されている。

みずほ銀行において、スタートアップ支援は将来の新規取引先の育成・確保という面が一つ。加えて、既存の取引先企業の業績拡大効果も期待している。大企業がさらなる成長を遂げる一つの方策が、従来の自前主義(クローズドイノベーション)から組織外の知識や技術を積極的に取り込むオープンイノベーションへの転換だが、これには日本で幅広い業種のイノベーティブなスタートアップ企業が育っていなければ実現しない。スタートアップが育てば大企業も潤い、みずほ銀行自身も収益面を含めたメリットを享受する。みずほ銀行は、スタートアップ支援を入口にした好循環を加速させる。

「利用者を中心とした新時代の金融サービス~金融行政のこれまでの実践と今後の方針(令和元事務年度)~」について

「成長戦略実行計画『Society5.0の実現』」のポイント

イノベーションに向けたチャレンジの促進<みずほ銀行>

多様なニーズに応じた金融サービスの向上<住信SBIネット銀行>

金融仲介機能の発揮と金融システムの安定<広島銀行>

- 寄稿

-

みずほ銀行大櫃 直人 氏

執行役員

イノベーション企業支援部長