サイバー空間と現実社会が高度に融合した超スマート社会

─政府の成長戦略に掲げられている『Society5.0』とは。

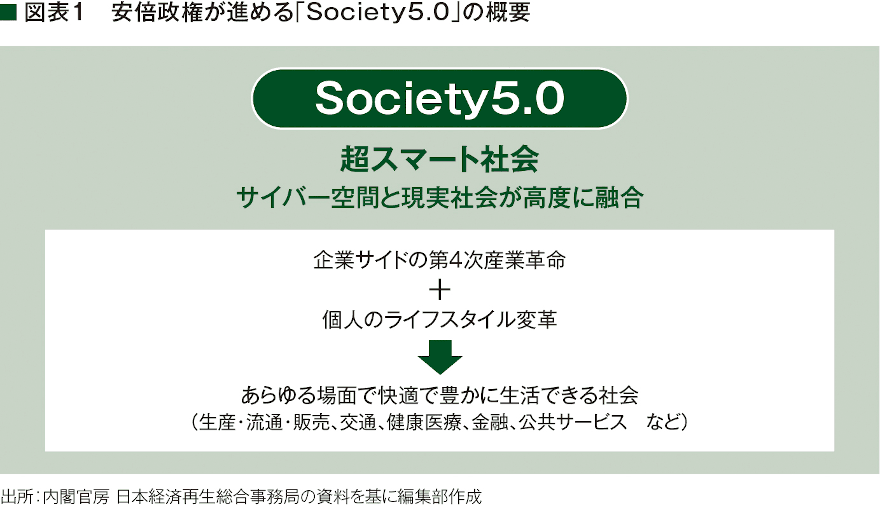

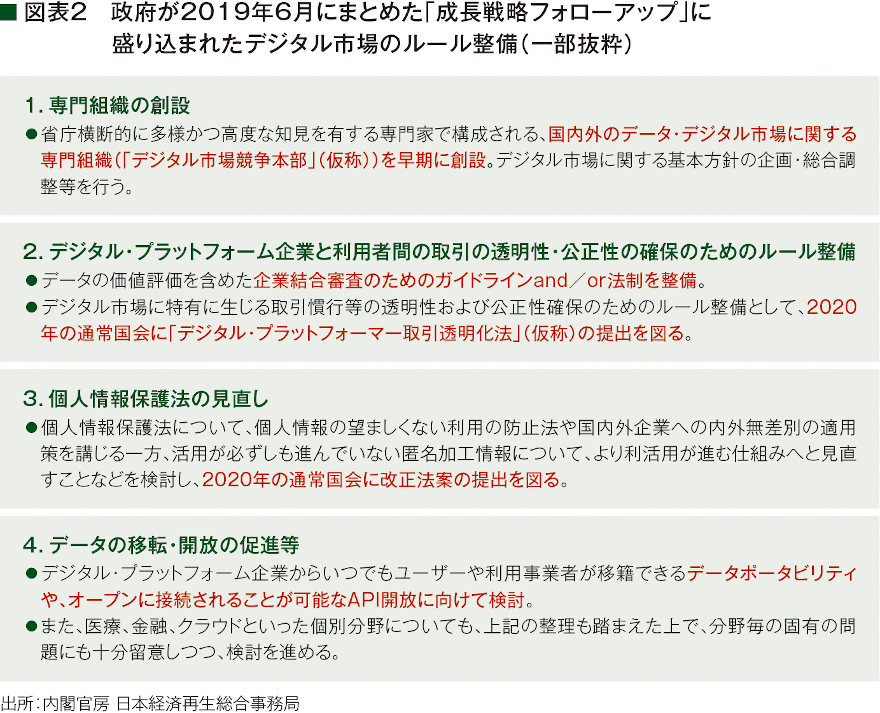

三浦 革新的な技術と個々のニーズに合ったサービスで社会課題の解決および経済成長を目指していく姿が「Society5.0」だ(図表1)。現在は、「デジタル市場のルール整備」「フィンテック/金融分野」「モビリティ」「コーポレート・ガバナンス」「スマート公共サービス」「次世代インフラ」などの分野で取り組みが進んでいる。2019年6月には「成長戦略実行計画」および「成長戦略フォローアップ」を公表した(図表2)。

─安倍政権が進める「Society5.0」と金融行政方針の共通キーワードの一つが「データの利活用」だ。

三浦 世の中は「狩猟社会」「農耕社会」「工業社会」「情報社会」と変遷してきた。これからは、サイバー空間と現実社会が高度に融合した超スマート社会が訪れる。近年の技術革新で大量の情報をAI(人工知能)が自律的に処理し、最適な行動をとれるようになった。次の超スマート社会では、例えば、現実社会(フィジカル空間)の情報をサイバー空間に投影し、サイバー空間で最適な方法を計算した上で、その結果について現実社会へのフィードバックを行うことで、様々な社会課題を解決することが可能となる。

─さらなるデータの利活用には規制緩和が欠かせない。

三浦 政府は規制改革について様々なルートを用意し、案件にふさわしい窓口で対応している。まず、2018年にスタートした「規制のサンドボックス制度」。企業のアイデアに対する実証実験を、期間や対象を限定しつつも「まずはやってみる」ことにより迅速な社会実装を目指すもので2019年11月14日現在、13案件を認定した。

個別企業の特定事業に関する法令の解釈・適合性を確認する「グレーゾーン解消制度」と、規制の特例措置を整備した上で実施する「新事業特例制度」、地方創生案件などで活用されている地域単位の「国家戦略特区」、全国単位の案件を審議する「規制改革推進会議」なども存在する。

─「まずはやってみる」という規制のサンドボックス制度の認定案件には金融関連も含まれている。

三浦 Crypto Garage社が申請した案件は、アトミックスワップと呼ばれる技術を用いて、仮想通貨の受け渡しと法定通貨での決済が同時に実施でき、取引相手に対する信用リスクを排除したプロ向けの決済プラットフォームの構築を目指すとしている。2019年1月18日に認定され、2020年1月18日までの1年間実証実験が行われる計画となっている。

マネー・ローンダリングはAIを使って各社共同で取り組む

─データの利活用に関する規制緩和は、今後どのような方向に進むか。

三浦 例えば、プラント工場では、これまでは法制度に従って定期的に操業を止めて点検していた。しかしセンサーで入手する大量の情報をAIが分析することで、プラント設備を常時モニタリングし、異常値を検出したときだけ対応すればよくなる。

こうしたやり方で定期的な検査を行うよりも安全性が向上する可能性があるが、そのためには採用しているシステムや、それを運用している企業のガバナンスが重要となる。

データの利活用を進め、より高度な方法で安全性などを確保していくためには、従来の規制を単純に置き換えるだけでなく、システムの適正さをどう確保するか、個別企業のガバナンスをどうチェックしていくかなど、新しい論点に対応していく必要がある。

─デジタル技術の社会実装を踏まえた規制の「精緻化」が一つのカギになりそうだ。では、金融業界の「規制の精緻化」について、未来投資会議ではどのような議論が行われているのか。

①は、顧客の取引履歴データなどの分析・活用を進めることで、金融リテラシーの高いプロ投資家として扱える個人を特定できないか検討する。②は、やはり個々の取引履歴データなどの分析で、能力や状況に応じた高齢者顧客対応のあり方などを探る。

③は、現在は各金融機関が個別に取り組んでいるマネー・ローンダリングに関係する顧客リスク評価、制裁対象者との照合、異常取引や制裁対象取引の検知といった各業務を、AIを活用しながら各社が共同で取り組むことで効率化できないか議論を深めるというものだ。

─銀行や証券、保険などの金融業界がデータを十分に利活用して事業機会を生み出すには、個社対応では限界がある。

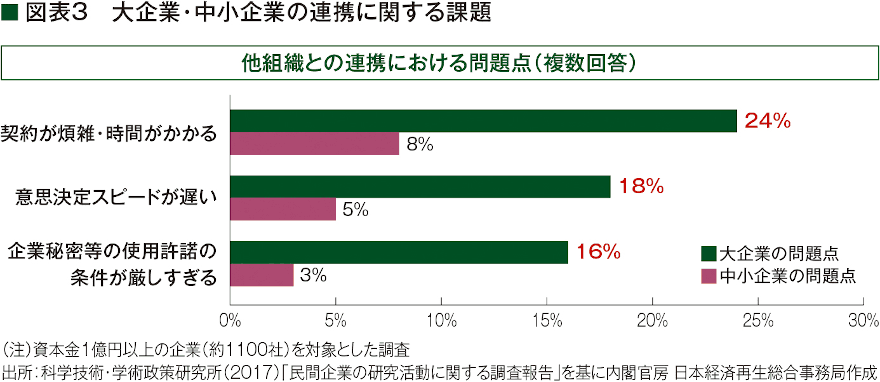

三浦 以前に比べるとだいぶ少なくなったが、それでも日本の既存企業とデジタル技術に長けたスタートアップ企業を含む、規模の小さい企業との連携には課題も残されている(図表3)。データ連携の接続仕様を開放する「オープンAPI」や、自社組織外の知識や技術を積極的に取り込む「オープンイノベーション」などに取り組んで、金融デジタライゼーションを推進してほしい。

「利用者を中心とした新時代の金融サービス~金融行政のこれまでの実践と今後の方針(令和元事務年度)~」について

「成長戦略実行計画『Society5.0の実現』」のポイント

イノベーションに向けたチャレンジの促進<みずほ銀行>

多様なニーズに応じた金融サービスの向上<住信SBIネット銀行>

金融仲介機能の発揮と金融システムの安定<広島銀行>

- 寄稿

-

内閣官房三浦 章豪 氏

日本経済再生総合事務局(未来投資会議)

参事官