顧客が気づいていない「感動水準のサービス」を提供

金融庁は2017年3月に「顧客本位の業務運営に関する原則」を公表した。「我々は金融庁の7原則を咀嚼して、お客さまに分かりやすい言葉で3つのポイントにまとめ基本方針とした。2007年の開業以来『お客さま中心主義』を掲げているため、当行が発出するメッセージも商品・サービスもお客さまに届くだけでなく、理解していただければ意味がないと考えている」(住信SBIネット銀行 企画部 カスタマー・ロイヤルティ戦略室長の松丸剛氏)。

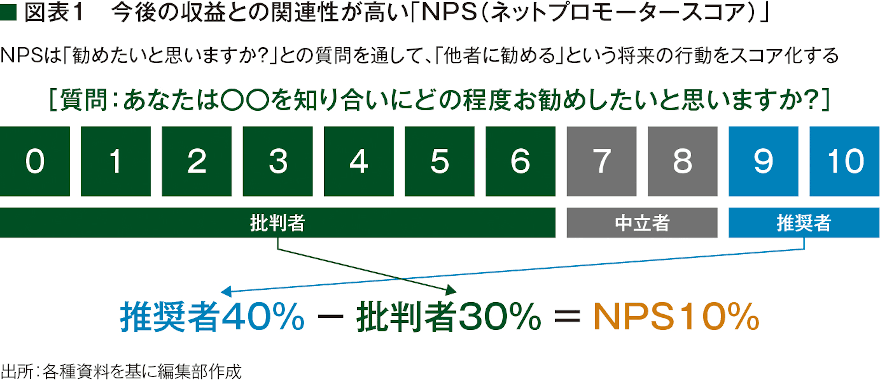

では、「お客さま中心主義」が本当に機能しているかをどのように検証するのか。同行では、確認のKP(I 重要業績評価指標)として「NPS」を活用している(図表1)。

NPSはNet Promoter Scoreの略で、企業やブランドに対する愛着・信頼の度合いを数値化する指標だ。NPSは2000年代初頭に米国で開発された経営指標で、大手企業が提供サービスのロイヤルティ(信頼度)を測るのに有効と評価したことで普及した。NPSを計測するには、「あなたは〇〇を親しい友人や家族にどの程度お勧めしたいと思いますか?」と質問し、0~10点で評価してもらう。0~6点と答えた人を「批判者」、7~8点と答えた人を「中立者」、9~10点と答えた人を「推奨者」と分類。「推奨者」の割合から「批判者」の割合を引いた数値がNPSとなる。

同行は創業以来、定期的に顧客満足度(CS)を重視し、提供サービスの品質向上に努めていた。その過程の中で、2016年1月にお客さまの商品・サービスの利用状況に応じてATM・振込手数料の無料回数やポイントが獲得できる「スマートプログラム」を導入したところ、直後のCS調査結果は評価がダウンしてしまった。

「CS調査は、『今満足しているか」というお客さまの現時点の顕在ニーズに応えられているかを明らかにするもの。一方、銀行は、金融インフラを担う公共的な使命を果たしつつ、事業基盤を強化するためにも、お客さまとの中長期的な信頼関係の構築が欠かせない。スマートプログラムは『無料回数』という今時点の特典が強調されてしまい、『長く付き合えばその分便利になる』などお客さまが気づいていない潜在価値、いわば『感動水準のサービス』までは訴求できていなかった。お客さまが予期していない感動体験や良質な顧客体験価値を提供できなければ、当行に対するロイヤルティは向上せず、サスティナブルなお客さま中心主義の経営とは言えない』(松丸氏)

同行は2016年10月にカスタマーロイヤルティ戦略部を新設、同11月にはKPIにNPSを導入した。「NPSは『大事な人に勧める』という将来の行動を見える化する指標であるため、今後の収益との関連性が高いこと、また指標がシンプルでスコアの出し方が世界共通という点も評価した」(松丸氏)。2017年7月にはカスタマーロイヤルティ戦略部を解消し、フィデューシャリー・デューティー推進室とカスタマーセンター VOC・運営グループを設立して各種施策にVOC(顧客の声)を一層反映しやすい体制とした。2019年7月には、フィデューシャリー・デューティー推進室はカスタマー・ロイヤルティ戦略室と名称を変え、NPS重視を強く打ち出した。

「当行の顧客本位の業務運営について、『できている』『できていない』を判断するのは社内の役員や企画部ではなくお客さまである。我々は2016年以降、当行のウェブサイトやカスタマーセンターに寄せられたVOCを分析して改善施策の提案に生かしている。お客さまアンケートは自社実施と外部委託の2種類があり、前者は全顧客を対象に年2回WEB経由で行い、回答数は1%程度。後者は、委託先保有パネルなどから年2回意見を収集している。アンケート結果は業界ポジションの把握に加え、顧客ロイヤルティ(NPS)向上の要因分析と対応の優先判断に生かしている」(松丸氏)

FD連絡会を毎月開催して社内のベクトルをそろえる

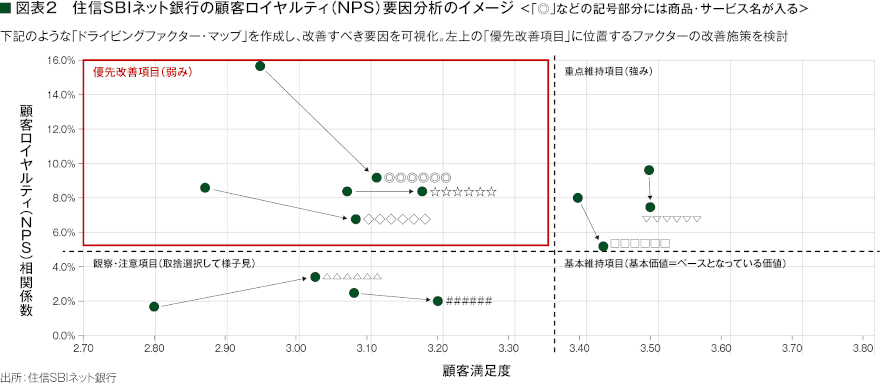

同行では優先順位付けの参考資料として、NPSの標準フレームワーク「ドライビングファクター・マップ」を作成している。(図表2)。顧客ロイヤルティ(NPS)相関係数を縦軸、顧客満足度を横軸としたマップに、「ATM無料回数」「キャンペーンお得感」「振込無料回数」「円定期金利」などの改善候補項目をアンケート結果分析などに基づき配置していく。左上の第2象限(赤枠)に位置付けられたものが、現時点の顧客満足度は平均より低いが、そこを改善すれば(満足度を上げれば)NPS向上にインパクトのある項目となる。マッピングにより改善すべき項目を可視化した後は、代表取締役社長が委員長を務めるフィデューシャリー・デューティー(FD)推進連絡会に諮って改善内容やスケジュールを話し合う。

企業の各種改革は社内調整がボトルネックとなり、遅々として進まないケースがある。松丸氏は、「関係部署長が集まるFD推進連絡会は毎月開催(書面開催含む)して進ちょくなどを確認する。遅れは問題ではなく、お客さまからの指摘を共有して改善のための打開策を探り、社内のベクトルをNPS向上という共通指標でそろえて実行に移すサイクルを回すことが重要だ」と話す。

NPSのドライビングファクター・マップで浮き彫りになった改善内容をFD推進連絡会で方向付けする。同行はこのサイクルをベースに、2017年以降、優遇プログラムや各種キャンペーン、リアル(対面)店舗での住宅ローン相談をスタートしたほか、フィンテックベンチャーとのアライアンスなど、良質な顧客体験につながる改善施策を次々と打ち出している。その効果もあって、預金残高5兆円超、住宅ローン累計取扱額は5兆円超といずれもネット銀行ナンバーワンとなっている(2019年9月末時点)。

「初めは住宅ローン目的の利用だったが、家族が増えたので資産運用も住信SBIネット銀行で検討するといったように、NPS=顧客ロイヤルティが向上すれば、再購入、継続購入、追加購入が増える。取引期間が長くなるほどNPSは業績にプラスに効いてくるのではないだろうか。今後も多様なニーズの『最大公約数』をターゲットにした取り組みを進めたい」(松丸氏)。「推奨者」を徹底的に増やしてロイヤルティを高める挑戦はこれからも続く。

「利用者を中心とした新時代の金融サービス~金融行政のこれまでの実践と今後の方針(令和元事務年度)~」について

「成長戦略実行計画『Society5.0の実現』」のポイント

イノベーションに向けたチャレンジの促進<みずほ銀行>

多様なニーズに応じた金融サービスの向上<住信SBIネット銀行>

金融仲介機能の発揮と金融システムの安定<広島銀行>

- 寄稿

-

住信SBIネット銀行松丸 剛 氏

企画部

カスタマー・ロイヤルティ戦略室長