- かんぽ⽣命におけるイノベーションへの取り組み ~AI を活⽤した取り組みを中⼼として~

- InsurTech による保険業界のビジネスモデル転換 ~金融業界及びそのエコシステムの勢力図に影響を与える8つの要因~

- 進化するルールベースプラットフォームで持続的な企業価値向上と保険事業の革新を実現

- 募集⽂書・帳票などのドキュメントライフサイクル管理の⾼度化 ~事務効率・ペーパーレス化を推進するソリューション~

- デジタル化が保険業界へ与える影響とデジタル化への対応のポイント

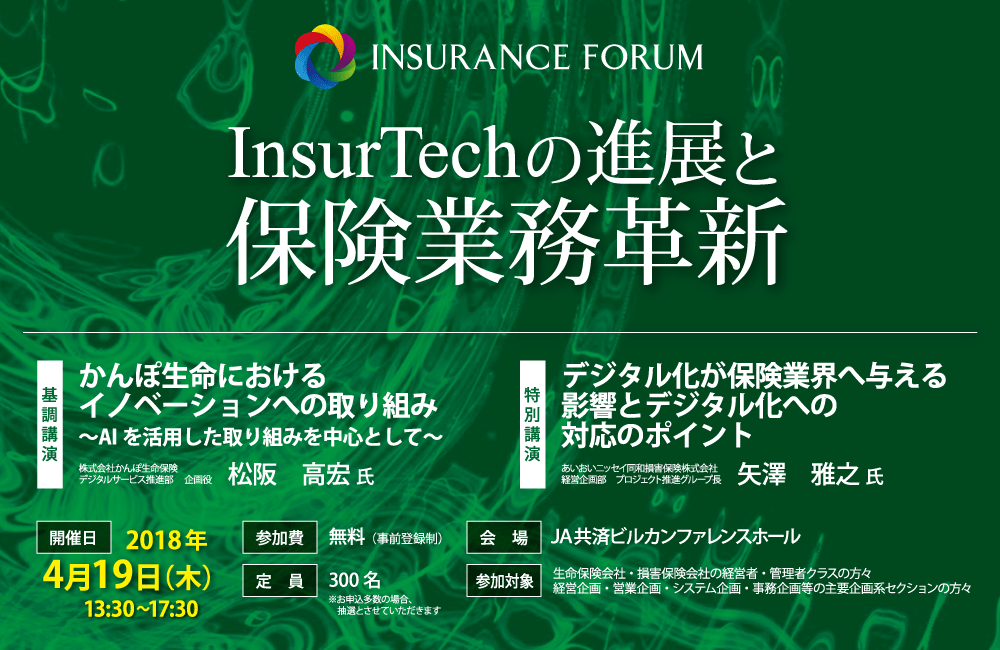

かんぽ⽣命におけるイノベーションへの取り組み ~AI を活⽤した取り組みを中⼼として~

-

基調講演

【講演者】

-

株式会社かんぽ⽣命保険

デジタルサービス推進部

企画役松阪 ⾼宏 氏

かんぽ生命保険は、旧郵政省が行っていた簡易生命保険の社会的使命を引き継ぎ、日本郵便のチャネルを使った個人向け小口保険の販売を主なビジネスとしている。保有契約件数3,000 万件超、年間の保険金支払実績が7 兆円超という規模は、業界最大級である。近年は、テクノロジーの進展や社会環境の変化に応じて、デジタルトランスフォーメーションの推進にも取り組んでいる。本日は、AI を活用した取組事例を中心に紹介していく。

まず、AI を活用した保険金支払業務の高度化を紹介したい。かんぽ生命では、年間約250 万件の保険金請求に対し正確な支払を行うために、イメージワークフローによる機械審査の導入や、人材の確保・育成を進めてきた。しかし、機械審査のみで完結できる案件は全体の一部に留まり、人が対応する多くの案件も、特に難しい事案になると10 年以上の実務経験がある熟練の社員でないと対応できない場合があるなど、一部社員に依存する体制が課題であった。保険金支払における審査は、事案ごとに関連する医学知識や法律知識、過去事例などの情報を駆使して判断を行う必要があり、単純にロジック化することは難しい。そこで、案件を機械的に処理することを目指すのでなく、経験の浅い審査担当者でも正確な支払対応ができるよう、担当者の支払業務を支援する機能としてAI を導入した。

具体的には、AI が過去事案を学習し、当該事案に対する推定結果や参考となる類似事案を提示するというものだ。2017 年3 月から本格導入を開始し、熟練社員の手を止めることなく新人が知識を深めていける点がメリットとして受け止められている。一方まだカバーできる範囲には限りがあるので、機械学習を繰り返すことで精度を上げていくことが必要だ。今後はさらに、保険金の支払所要日数の短縮や、働き方改革につなげることを期待している。

続いて、AI によるコールセンター業務支援を紹介したい。コールセンターでは、オペレーターがお客様からのお問い合わせに対してマニュアルを見ながら、あるいは過去の経験に基づいて回答をするため、対応スピードや回答内容がオペレーターの知見や経験に依存してしまい、応対品質にバラつきが生じる可能性がある。そこで、AIの音声認識技術等を利用し、やり取りの内容を把握して関連するFAQ をリアルタイムで表示することで、オペレーターの応対品質の均質化を図るとともに、応対記録の登録支援などにより業務効率化を狙っている。2017 年4月から一部の席で運用を開始しているが、学習を進めることで、更なるお客様への応対品質の向上などにつなげていきたいと考えている。

AI の事例を二つ紹介したが、AI は導入と同時に効果が現れる従来型のIT システムとは異なり、導入後の継続した学習がその効果の鍵を握っている。導入後も機械学習を重ね、精度を上げることで効果が得られるレベルになり、これまでのIT ではできなかったことが実現できるようになるのだ。AI 活用については、ヘルプデスクの支援など、今後もユースケースを広げていきたいと考えている。オペレーターの支援だけではなく、チャットボットを使った自動応答の仕組みの導入なども考えている。

AI 以外にも、RPA やAI・OCR の活用にも取り組んでいる。高齢化社会、生産年齢人口の減少という社会環境の変化に対応するには、定型・大量業務は既存のERP、少量多品種の定型業務にはRPA、熟練者の知見が必要な業務はAI など、用途に合わせてICT をうまく組み合わせて自社の課題を解決し、一人当たりの生産性を上げていくことが重要だ。これらの取り組みを組み合わせながら生産性を向上し、働き方改革を進めていきたいと考えている。

InsurTech による保険業界のビジネスモデル転換 ~⾦融業界及びそのエコシステムの勢⼒図に影響を与える8 つの要因~

-

【講演者】

-

デロイト トーマツ コンサルティング合同会社

執⾏役員 ⾦融事業統括⻘⽊ 計憲 氏

デロイトのストラテジックパートナーであるWorld EconomicForum(WEF)は、2014年よりFinTechやInsurTech に関するワークショップを主催し、欧米やアジア各国の金融機関のCXO や、イノベーター、スタートアップ企業らと、金融の未来についてデジタルイノベーションのテーマを中心にディスカッションを重ねている。この内容はデロイトと共同でレポートにまとめており、最新版となる第3 弾が2017 年の秋にリリースされた。本日は、その内容を中心に保険業界全般の状況について、グローバルも含め様々な観点から紹介していきたい。

FinTech やInsurTech の登場は既存の金融サービスのあり方を大きく変えたが、大手再保険のMunich Re がソーシャルブローカーやP2P 保険会社と組むことで新たに個人向け保険に参入しているように、変化にうまくキャッチアップすることで既存金融機関はビジネスチャンスを掴むことも可能だ。保険業界では、AI やeHealth、遺伝子技術、IoTといったテクノロジーが保険サービ

スを変革する要因となっており、欧米ではこれらの技術を持つスタートアップをい

かに活用していくかが既存保険会社の今後のビジネスの明暗を分けていくと考えられている。

保険業界におけるディスラプション(破壊的イノベーション)のポイントは大きく二つある。まず一つ目はミューチュアリゼーション(相互補助)のディスラプションだ。個人のリスクデータや行動データが容易に取得できるようになったことにより、個々人のリスクに特化したパーソナライズな保険商品および付加価値サービス(予防・早期発見等)を提供することが可能になった。二つ目はリスクモデルのディスラプションだ。自動運転車による安全性向上に代表されるように、リスクの低減や移転が進み、従来の保険商品では実態に合わなくなってきている。保険会社は、既存顧客に対するサービスを継続させながら、これらのディスラプションをどこまで自社の商品に組み込んでいけるかが課題である。一方、既存顧客を持たない新たなプレイヤーが先進技術やプラットフォーム、魅力的なUIを武器に次々と保険市場に参入し、競争環境は激化している。

InsurTech への投資状況にも触れておきたい。2012 年以降、新しいビジネスモデルで保険商品を販売する保険会社や、特定の保険業務に活用可能な技術を持ったIT ベンチャーなどのInsurTech 企業に対し、約8000億円の投資がされている。後者のIT ベンチャーは、保険会社のバリューチェーンの各領域に登場しているが、特に引受やクレーム対応など、バックオフィス業務のコストを効率化する技術に資金が集まっている。現在の保険会社におけるAI の主な提供パターンは、査定業務などにおける画像認識、お客様とのコミュニケーションを自動化する自然言語処理、コールセンターで活用される音声認識、コンプライアンスチェック、クレーム処理などに活用できるマシンラーニングの4 つだ。これらのInsurTech 企業はシリコンバレー、ロンドン、イスラエル、中国を中心に各地で発展しており、デロイトはそれらの情報をいち早く集め、お客様に提供している。

WEF プロジェクトチームは、InsurTech が保険業界に与える影響について「金融業界及びそのエコシステムの勢力図に影響を与える8 つの要因」として整理している。保険会社は、状況を傍観していたら確実に顧客を奪われていくであろうが、一方で何をすればよいのか正解がないのが現状だ。しかし、少なくとも保険会社が生き残っていくために、顧客のニーズや行動を反映した商品・サービスを開発すること、そのために部門横断的なプロジェクトを円滑に進めるための体制を整えること、トライアンドエラーを繰り返すことができる環境を構築することは必須であろう。

進化するルールベースプラットフォームで持続的な企業価値向上と保険事業の⾰新を実現

-

【講演者】

-

株式会社⽇本ウィルテックソリューション

常務執⾏役杉森 正彦 氏

2012 年頃より、システム開発のスピード化を実現するツールとして、BRMS(ビジネスルールマネジメントシステム)に注目が集まっている。BRMSとは、システムの中でブラックボックス化されていた業務ロジックをシステム本体から切り離し、わかりやすく定義し直し可読性を高めることでメンテナビリティを上げる仕組みだ。欧米中心に先進的な事例があるが、近隣の韓国では、保険会社の9割以上でInnoRules というBRMS を使った業務革新により大きな効果を出している。実際にInnoRules を導入している韓国保険会社のメリッツ火災とミレアアセット生命は、InnoRulesの導入により、業務部門主導による迅速な商品開発・事務開発が可能になったと語る。BRMS 製品は他にも多数存在するが、業務部門でも管理できる圧倒的な可読性と処理性能や、商品管理ソリューション InnoProduct の存在は、InnoRules の大きな強みである。

日本の保険会社は、環境変化に合わせてシステムの追加導入を重ねたことで、システム構造が非常に複雑化している。オープン化の進展によりフロント部分は共通化が進んでいる一方、メインフレームにはCOBOLによる巨大なシステムが残っている。このような従来型のシステムでは、環境変化に合わせた迅速な商品開発や競争力強化のためのコスト削減、品質担保などのビジネスニーズに応えることは難しい。特に、システムのブラックボックス化は業務改革の推進を大きく妨げる。ブラックボックス化が進むと、商品開発や新しい制度の導入の際にシステム部門との間で膨大なコミュニケーションが必要になるだけでなく、システムの中身が複雑化し、分析に時間がかかることにより、商品開発期間を引き延ばすことにつながる。

これらのシステム課題は、InnoRules とInnoProduct の導入により解決が可能である。InnoRules は、システムの構造に変換され、長期のメンテナンスで複雑化した業務ロジックを、システムから切り出して業務部門が理解可能なルールとして定義し直すことができる。システムに不慣れな業務部門の担当者が主体的に管理できるよう、ルール定義のテンプレートが多数用意され、圧倒的な可読性があるほか、欧米の製品に比べて日本語対応がきめ細やかにされている点が魅力だ。これにより業務ロジックを業務部門の制御下に取り戻し、ブラックボックス化を排除することができる。InnoRules の導入により、ルールそのものが増殖して管理不能に陥るケースが想定されるが、これは、特に頻繁に改定される商品情報をInnoProductによって管理することで解決できる。InnoProduct は、金融商品を構成要素に分解し、製造業の部品組み立て方式と同様に金融商品を開発できることをコンセプトとした製品だ。

InnoRules にInnoProduct を追加導入することで、各業務システム上の商品情報を一元管理できるようになる。これが、進化したBRMS「ルールベースプラットフォーム」だ。商品情報と商品規則を既存の業務システムから分離・統合し、業務ルールと統合して集約管理する。業務システムはその構造を呼ぶだけのシンプルなシステムとなる。開発工程の硬直化やコスト増、重複ロジックの存在など、様々な業務改革上の課題に対応可能だ。

ルールベースプラットフォームを活用した開発体制では、業務を熟知した業務部門が積極的に開発に参画し、システム部門はシステムに特化することにより、開発期間と工数を圧縮し、マーケットニーズに即した商品を少ない要員でタイムリーに投入することができる。段階的な導入により、大きなゴールを目指しつつ、スモールスタートでの着手が可能であり、低リスクで現実的な業務改革プランといえる。

募集⽂書・帳票などのドキュメントライフサイクル管理の⾼度化 ~事務効率・ペーパーレス化を推進するソリューション~

-

【講演者】

-

ミールソリューションズ株式会社

取締役 技術統括<尾崎 正治 氏

InsurTech の潮流の中で、新たなテクノロジーを利用した保険商品・サービスが次々と導入されている。これらの商品・サービスをスード感を持ってリリースしていくためには、商品開発のスピードに合った迅速な募集文書の作成やコンプライアンス対応が必要だ。この領域においてもテクノロジーを活用していくことが求められる。

ミールソリューションズでは、ペーパーレスで募集文書の作成・審査が可能なライフサイクル管理システムにより、正確で効率的な文書作成・審査を実現する仕組みを提供している。ライフサイクル管理とは、文書の「作成」「審査・承認「」修正「」印刷・配布「」保管」「再利用」という一連のサイクルを、履歴も含めて一元的に管理することをいう。ブラウザのみで操作が完結するWEB 上のシステムであるため、保険会社の各部門や制作会社の担当者がそれぞれインターネット経由でシステムにアクセスし、文書の編集や審査を行うことができる。各業務を支援する機能も充実しており、例えば「作成」の段階においては、テキスト編集や画像の変更はもちろん、印刷用フォントの使用や色の変更といったDTP ソフトとしての役割も果たし、そのまま「印刷」工程へと進めることができる。「審査」の段階では、文書をパーツ単位で管理するXMLフォーマットの活用により、パーツ単位での編集可否の設定や、文書の差分分析を可能にすることで、審査業務の効率化を実現している。

ここからは、募集コンテンツを迅速に作成する方法として、文書の再利用性を高めることに着目したい。これまで、外注制作の文書やしおり・約款などの大規模文書の改訂・新規作成には課題があったが、ミールソリューションズではここに新たな提案をしている。まず、外注文書制作の管理について紹介したい。これまで、外注文書制作の管理は外注先で行われるのが一般的であり、保険会社は、文書の改訂の際に手書きで修正指示を出したり、新規作成の際にOffice ソフトで原稿案を作成したりと、手間のかかる方法を取らざるを得なかった。このような状況に対する一つの解として、ミールソリューションズではカンプのやりとりをライフサイクル管理の中に取り込むことを提案している。これにより、修正指示を含めた制作会社との全てのやりとりをペーパーレスで行うことができる。案件の進捗管理や履歴管理の機能も充実しており、校了済みの原稿はアーカイブ化されて検索・閲覧できるため、過去の案件をベースとした文書の改訂の際に活用できる。

次に、大規模文書の管理について紹介したい。これまで、しおり・約款などの大規模文書を再利用する際は、過去の文書をコピーして新たな文書として作成していくのが一般的であった。文書をパーツ単位で管理・編集可能にすることで、複数の文書で同じパーツを共有したり、特定のパーツのみを転用したりといった柔軟な再利用を実現している。法令変更などで文言修正が発生するときは、共有のパーツ文書を一度修正すれば、自動的に全ての文書を修正することができる点も大きな魅力だ。パーツ管理のメリットは、共通のコンテンツを整合性を保ちながら更新することができる点である。

近年は、印刷文書だけではなくWEB コンテンツの審査も課題となっている。この点についても、制作途中のWEB ページを自動的にPDF 化し、ライフサイクル管理に取り込むようなシステムを用意している。ミールソリューションズでは、XML フォーマットによる文書の構造的な分析・管理をシステムの中心に据えつつ、テクノロジーの活用により募集コンテンツの作成・審査を迅速かつ正確に実施するための提案を行っている。

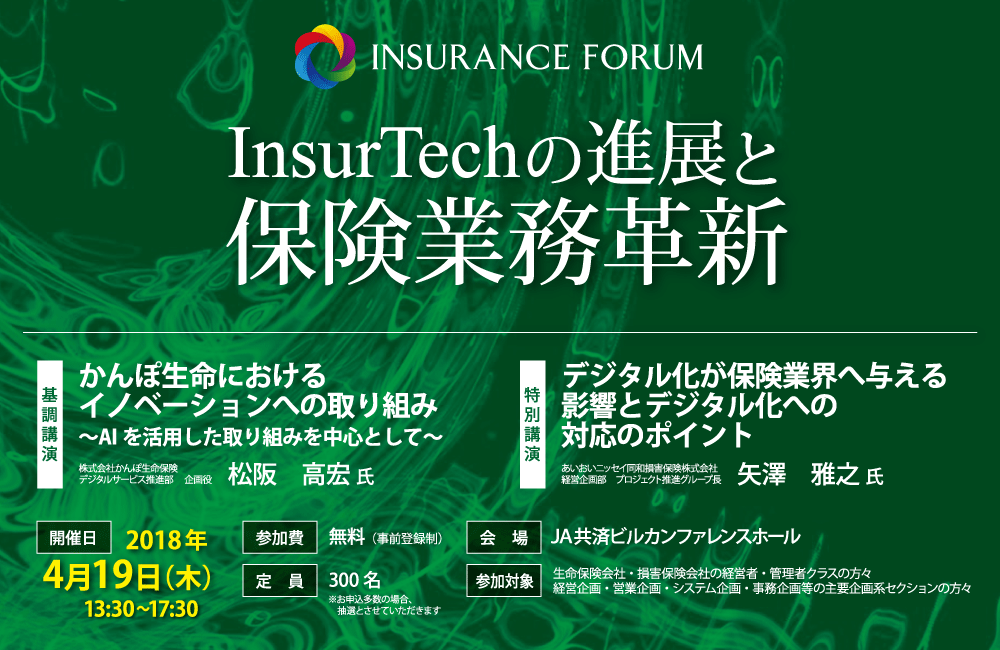

デジタル化が保険業界へ与える影響とデジタル化への対応のポイント

-

特別講演

【講演者】

-

あいおいニッセイ同和損害保険株式会社

経営企画部

プロジェクト推進グループ⻑⽮澤 雅之 氏

デジタル化というと、人が行ってきた業務の自動化を指すことが一般的だが、単純な業務効率化にとどまらず、その先にあるイノベーションにつなげることが重要だ。デジタル化は、保険業界にこれまでにないコン

セプトでの商品提供や、提供スタイルをもたらした。当社では、「特色ある個性豊かな会社」の追求を掲げ、既存組織では対応しきれない世の中の変革に対応するために部門横断プロジェクトで取組みを推進している。本日はデジタル化への対応をテーマにいくつかのプロジェクトを紹介したい。

現在当社では、今後のイノベーションに向けた準備段階として、ビジネス活用を見据えたデータ基盤の整備と、業務プロセス改革を推進

している。業務プロセス改革は、社内業務のデジタルシフトをすると同時に、経営資源の余力を創出することが狙いだ。デジタルシフトに取り組む際は、人が行っている業務をそのまま自動化するのではなく、テクノロジーを基軸に業務の抜本的な見直しを行うようにしている。

実際のデジタル化事例として、照会応答業務と損

害サービス領域での事例を紹介したい。まず照会応答業務では、営業現場からの入電回数が多く、またその照会先が分散していることが課題であった。これに対しAIを導入することで、照会先の集約化を進めつつ、照会に対してAIが回答、関連するマニュアル・規定などの関連文書を表示できるようにした。現在代理店向けの展開まで完了しており、入電件数は着実に削減傾向にある。ゆくゆくは、照会内容の

データを蓄積、ナレッジ化して商品開発のイノベーションにつなげていきたい。損害サービス領域では、「立会」「画像・写真調査」に続く第三の事故調査手法として視界共有システムを導入した。これにより、アジャスター要員の高齢化や事故そのものの減少によるノウハウ伝承の遅れ、生産性の低さといった課題へ対応していく。

全社的な業務プロセス改革の取組方針として、2018 年度はトップダウンで進める重点対応型、自発的なエントリーで進めるボトムアップ型の二方向で進めていこうと考えている。効率的なプロジェクト進行のために、業務への影響が大きいRPA をトップダウンで優先導入し、デジタル発想が得意な人材を発掘するために、ボトムアップで自発的な応募を募る狙いだ。体制面でも工夫をしており、プロジェクトチームを中心に中央集権的な体制をとり、全社的に管理すべきことはプロジェクトチームで管理できるようにしてい。

イノベーションを生み出すためには、企業文化の醸成や組織・体制づくりも非常に重要だ。プロジェクトチームの組織をはじめ、ベンチャーなど外部機関との協業や、人財育成などにも取り組んでいく必要がある。その中でも特に重要だと思っているのは、課題形成能力である。これまでの経験が通用しない市場環境の中で、お客様のペインポイントをベースにゼロから仕事を作れる人財を育成していくことが会社の競争力を左右すると考えている。

最後にイノベーションに向けた具体的な取組事例として、テレマティクス事業を紹介したい。テレマティクスが登場し、自動車が繋がることで、今後自動車の価値は自動車そのものである「モノ」から、自動車による移動という「コト」にシフトしていくと考えられる。これに伴い自動車保険の価値のあり方も変わっていくだろう。当社では、2018年1月にトヨタ自動車と共同で、日本

初の運転挙動反映型保険商品を発売した。この商品では、安全運転を楽しむ、安全運転で得する、大切な人を見守る、を新しい価値提供のコンセプトとしている。今後もデジタル化の進展とともに、保険そのものの価値を見直しながら、よりパーソナライズ化された商品をタイムリーにお客様に届けていきたいと考えている。