- そう遠くない未来の社会像~ビッグデータと人工知能(AI)の活用~

- IoTとFinTechの関係

- 金融機関のFinTech戦略の方向性(1)日常取引

- 金融機関のFinTech戦略の方向性(2)相談取引

- まとめ

そう遠くない未来の社会像~ビッグデータと人工知能(AI)の活用~

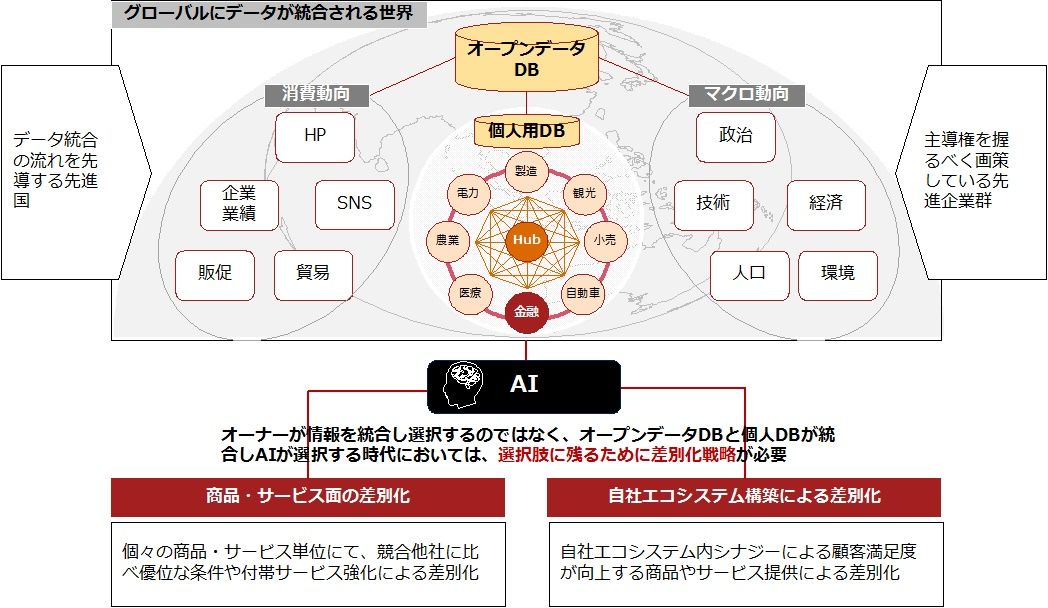

想像してみてほしい。電気が通じる機器のすべてにセンサーが装備され、個人(オーナー)の日常生活がデジタル化されたデータとして蓄積されるそう遠くない未来を。

IoTの真価はビッグデータの活用にある

オーナーは、クラウド上に格納される自分のデータベース(DB)に蓄積されるビッグデータの活用が可能になる。DBには、電気機器から発信されるデータに加え、通院履歴やeコマース・小売り店舗における購買情報などのデジタル化されたデータの大部分が含まれることになる。

IoTとは、モノのインターネット化を意味しているが、モノをインターネットと接続した後に蓄積されるビッグデータの活用こそが本質的な意味といえる。オーナーが自身でこのビッグデータを解析することは現実的には困難であろう。

人工知能(AI)がビッグデータを解析し最適な選択肢を提示する

そこで人工知能(AI)の技術進歩が関係してくる。オーナーが日常生活において蓄積するビッグデータに、オーナーの趣味嗜好や意思決定パターンなどを記憶し、オーナーに成り代わりビッグデータから最適な選択肢を提示することがAIには求められる。

現時点ではコスト面と技術面からオーナー個人のためにAIを配置することは困難だろう。ただし、そう遠くない未来においては、技術進歩により個人がAIを利用できる日が来るであろうし、もうその未来を想像できるサービスが世に登場してきている。

さらに、個人のビッグデータに世に溢れる巨大なオープンデータが統合することで、より大きなビッグデータとなる。オープンデータとは、企業のホームページ上の商品内容や価格、購買者のコメントに加え、政治・経済・技術動向などのインターネット上に溢れているデータを指す。

AIがオーナーのビッグデータとオープンデータを統合したうえ、最適な選択肢を提示できれば、オーナーは自身で検索することなく、AIが提示する選択肢の中から何を採用するか決定できる。裏を返すとAIが選択しない情報はオーナーの目に触れないことになる。

IoTとFinTechの関係

ビッグデータをコントロールするプラットフォームプレーヤー

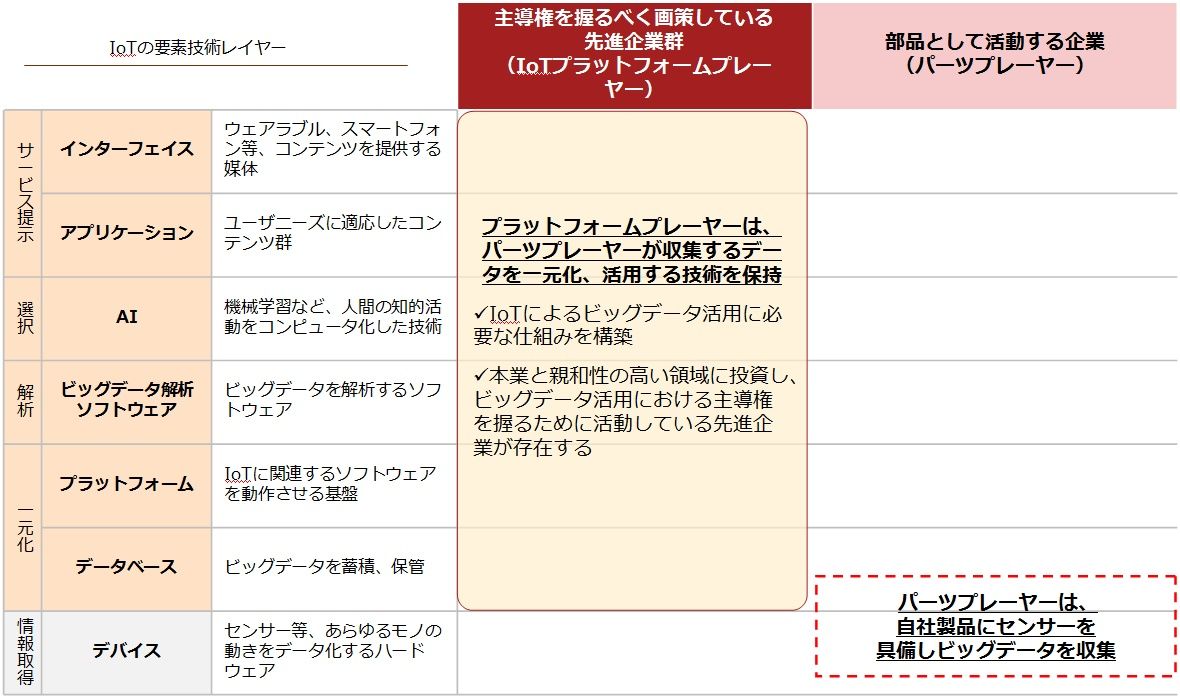

このビッグデータ統合社会において主導権を握るべく戦略的に動いている企業が存在する。その企業は、例えば電気機器にセンサーを搭載し、アフターサービスの向上に努める企業ではない。これらはIoT社会におけるパーツプレーヤーに留まり、主導権を握れるのはビッグデータをコントロールするプラットフォームプレーヤーである。

プラットフォームプレーヤーは、以下4つの分類に分けることができる。

- ビッグデータを格納するデータベースをクラウド上に一元化する企業

- 蓄積したビッグデータを解析できる技術を有する企業

- ビッグデータから最適な選択肢を提示できるAI技術を持つ企業

- オーナーとのインターフェイス(I/F)を提供するスマートフォンやロボットを保持する企業

なお、②のビッグデータ解析は③のAIに包含できることを鑑みると、一番主導権を握り得るプレーヤーは、クラウド上にビッグデータを保管するプレーヤーやオーナーとの窓口を担うI/Fプレーヤーではなく、ビッグデータから選択できるAIプレーヤーとなるであろう。

FinTechの位置付けと戦略

このそう遠くない未来における世界観を前提にした場合、FinTechをどう位置付けるべきか。FinTechは、例えば、既存の金融インフラを使わなくても同様の金融サービスを提供できる技術要素である。ただ、FinTechもデジタル化が進んだ現代社会だから成立する技術であることを鑑みると、IoTのパーツプレーヤーがビッグデータの収集に努めていることと同義に位置付けられる。

金融機関がFinTech戦略を考える場合、IoT社会を念頭にその時にどのポジションを獲るのかを明確にする必要がある。そのポジション獲得に向けて現在から何をすべきか、どの技術要素を採用すべきかを検討することがFinTech戦略と言える。

リテール金融は、預金口座に資金を預け、必要な際に国内外を問わず、移動させることが原則の日常取引である。そこに資産増加を目的とした運用、必要資金の借入などの相談取引が発生する。以下では、金融機関のFinTech戦略の方向性の観点から「日常取引」、「相談取引」に分け、解説していく。

金融機関のFinTech戦略の方向性(1)日常取引

日常取引は、モノやサービスの購入に伴う決済(送金、引落など)をリアルとネット上で実施する金融サービスである。あくまで、モノとサービスが起点となり発生する取引であって、金融サービスが起点になることはない。

よって、IoT社会における日常取引は、モノとサービス購入時における金融機能を提供することに徹する必要があり、金融機関単位ではなく、一つのプラットフォームがIoTのビッグデータと連携できればよい。現時点では、銀行間送金用の全銀ネットやクレジットカード決済のCAFISなどがこのプラットフォームの位置づけである。

便利で安全な決済プラットフォームを企業に提供

ただ、現時点においても、現金化は銀行口座を通す必要があるが、個人間の資金のやり取りは一意に個人を識別できる。例えば電話番号があれば実現できる。個人が求めるのは便利で安全な決済サービスである。購買の都度、決済手段を指定し、変更する場合は必要事項を入力する現時点の金融サービスは、あくまでモノやサービスを提供する企業が主体となっており、個社単位の金融サービスが後付け的に紐付いているため利便性に劣る。

そうではなく、銀行口座やクレジットカード、電子マネーなどの統合された個人用決済ツール群を一つのプラットフォームに搭載し、モノやサービスを提供する企業に活用してもらう側に回る必要がある。いわゆるWalletサービスが該当するが、これはあくまで既存の金融機関が保持しているインフラのI/F部分をまとめているにすぎない。

決済プラットフォームを握りビッグデータを蓄積する

個々の金融機関は、あくまで手数料額やポイント付与などの付加価値ある金融商品の差別化に注力し、それ以外のシステムやオペレーションなどは金融機関で一元化する社会が到来する。IoT社会において、金融機関が日常取引にてポジションを獲得するためには、購買に付随する決済プラットフォームを握ることでビッグデータを蓄積することが必要であろう。

金融機関のFinTech戦略の方向性(2)相談取引

相談取引は趣が異なる。日常取引と同様にモノやサービスの購入などのために、資産を殖やし、資金を調達するのであるが、そこには金額が高額でありリスクが生じるため、金融に関する知識を有する社員と相談したいとのニーズが発生する。

AI技術が発達するとこの相談領域の大部分が代替される可能性はあるが、そこに到達するにはまだ時間が必要であると思われる。その過渡期の期間に金融機関は、顧客の信頼を得て、相応の顧客シェアを獲得しておく必要がある。そうすることで、来るべきAI時代において、優位なポジションを得る可能性が残る。

まとめ

金融機関がこの技術進歩の波に乗るためには、産業構造変化を捉え、先手を打った戦略をとる必要がある。プラットフォームにおけるポジション獲得は、先行した企業が優位に立つ。日本の金融機関がグローバル競合企業から後塵を拝さないために今まさにスピードを上げた対応が問われる。

IoTによるビッグデータ統合社会に向けて推進している取組みなどを紹介することで、読者が所属する企業の戦略立案の一助になればと考えている。

10年後に生き残るFinTech戦略~ビッグデータ統合社会に備えて

IoTが変える金融機関の在り方~金融サービスの10年後

ブロックチェーンの応用が解決するサプライチェーンの課題

FinTechと将来の監査業務~AIとビッグデータが変える監査業務

FinTech最新調査~技術革新に直面する日本の金融機関が向かうべき方向

- 寄稿

-

PwCコンサルティング合同会社平島 亮 氏

フィンテック&イノベーション室

ディレクター