企業のFinTech戦略と監査への影響

第1回から第3回において、企業、主に金融機関のFinTech戦略について考察したように、現在企業を取り巻く外部環境はめまぐるしく変化している。

当該外部環境の変化に対応して、AIやブロックチェーン等の新しいテクノロジーを採用する動きは、近い将来大多数の企業のビジネスおよび業務のプラットフォームとして、広がっていくことが想定される。

監査は、監査対象企業を取り巻く外部環境、監査対象企業のビジネス戦略、当該ビジネスを実施するためのガバナンス体制、内部統制等の管理体制等を理解し、対応すべきリスクを識別・評価したうえで、財務諸表上当該企業の財務状況および経営成績等が適正に表されているか否かについて、独立した第三者の立場から意見を表明するものである。

したがって、企業を取り巻く外部環境の変化、ビジネスやプラットフォームの変革は、監査へも当然大きな影響を及ぼすことになる。

監査・・・本稿では、企業の財務状況および経営成績等を表す財務諸表に関する監査を指す。

10年後に生き残るFinTech戦略~ビッグデータ統合社会に備えて

IoTが変える金融機関の在り方~金融サービスの10年後

ブロックチェーンの応用が解決するサプライチェーンの課題

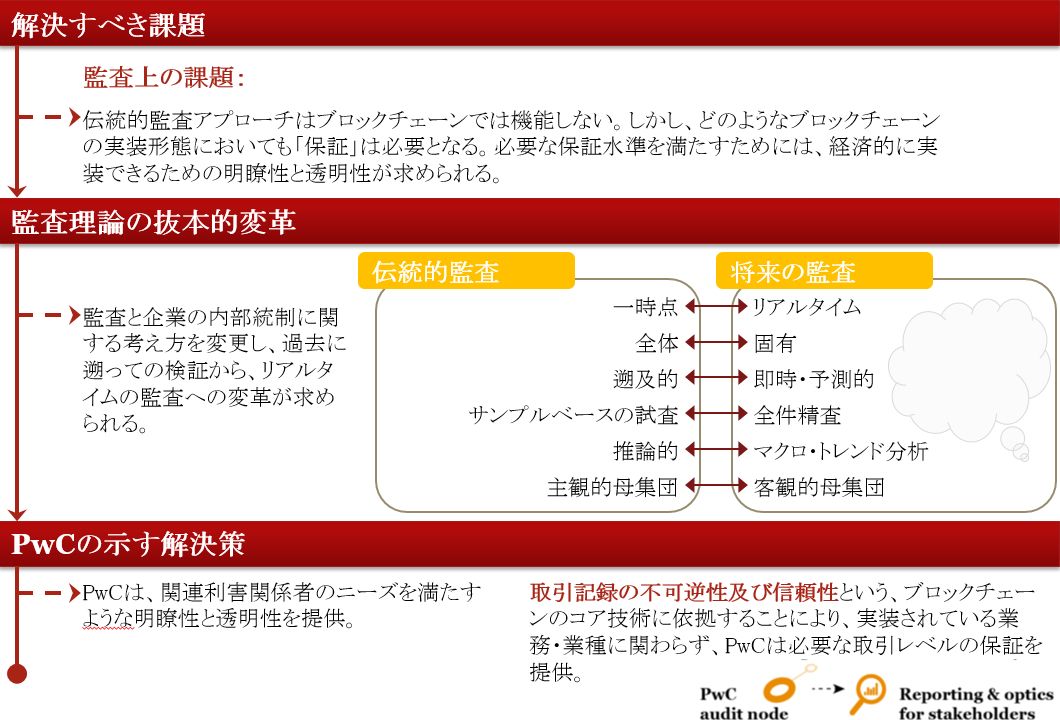

監査理論の抜本的変革

伝統的な監査アプローチでは、企業を取り巻くこうした変化や変革に対応することが難しいと考えられる。監査が、企業のFinTech戦略への取組みに対応するには、監査理論自体を抜本的に変革することが必要とされる。

例えば、ブロックチェーンが企業のビジネスおよび業務のプラットフォームとして採用された場合を想定する。今まで、取引記録の信頼性・正確性については、内部統制や実証的手続きの実施によって検証していたが、ブロックチェーンのコア技術の一つである「取引記録の不可逆性および信頼性」に依拠することにより、取引レベルの保証を得ることができる。

しかしながら、そのためには、ブロックチェーン自体に関する保証が必要になる。ブロックチェーンに対する保証を提供することで、一時点・サンプルベースの試査・主観的母集団といった特徴の伝統的監査から、リアルタイム・全件精査・客観的母集団という特徴の将来の監査へと、監査理論は抜本的に変革されると考えらえる。将来的に監査人は、「監査ノード」としてブロックチェーンに関する保証を、利害関係者へ提供していくことになると考える。

監査におけるテクノロジーの進化

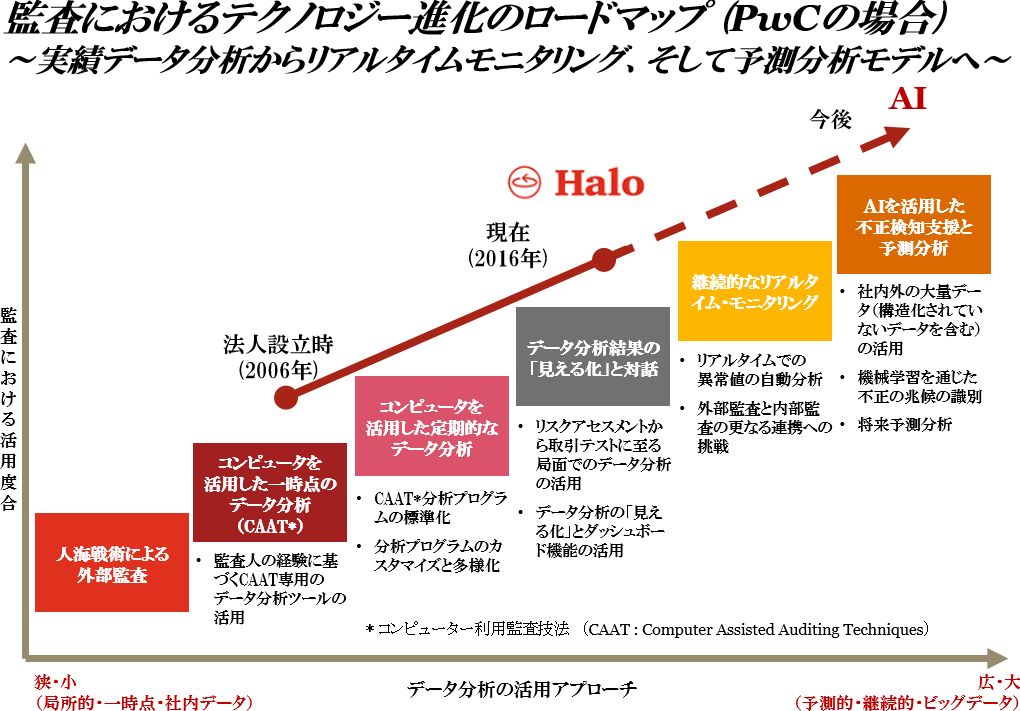

上述のとおり、監査対象企業を取り巻く外部環境の変化、ビジネスや業務のプラットフォームの変革に対応するには、監査理論の抜本的変革を要する。そして、当該監査理論の抜本的変革を実施し実現するためには、監査実施におけるテクノロジーの進化が必要となる。

監査は、人海戦術による手作業での監査から始まっている。これは、かつては、会社の会計記録や取引記録等も紙媒体や手作業がほとんどであったこと、IT技術等が未発達であったことによる。しかし、現代において、さらに将来においては、これらの前提条件は変化している。

例として、監査におけるデータ分析に係るテクノロジーの進化について考察する。伝統的監査におけるデータ分析は、手作業で実施されており、局所的・臨時的で分析範囲が狭く、社内データに依拠し、使用データも小さいものとなっていた。

現在では、こうした人海戦術による手作業のみの監査から、一時点における仕訳テスト等のコンピュータを活用したデータ分析を実施することを経て、定期的なデータ分析へと移行している。

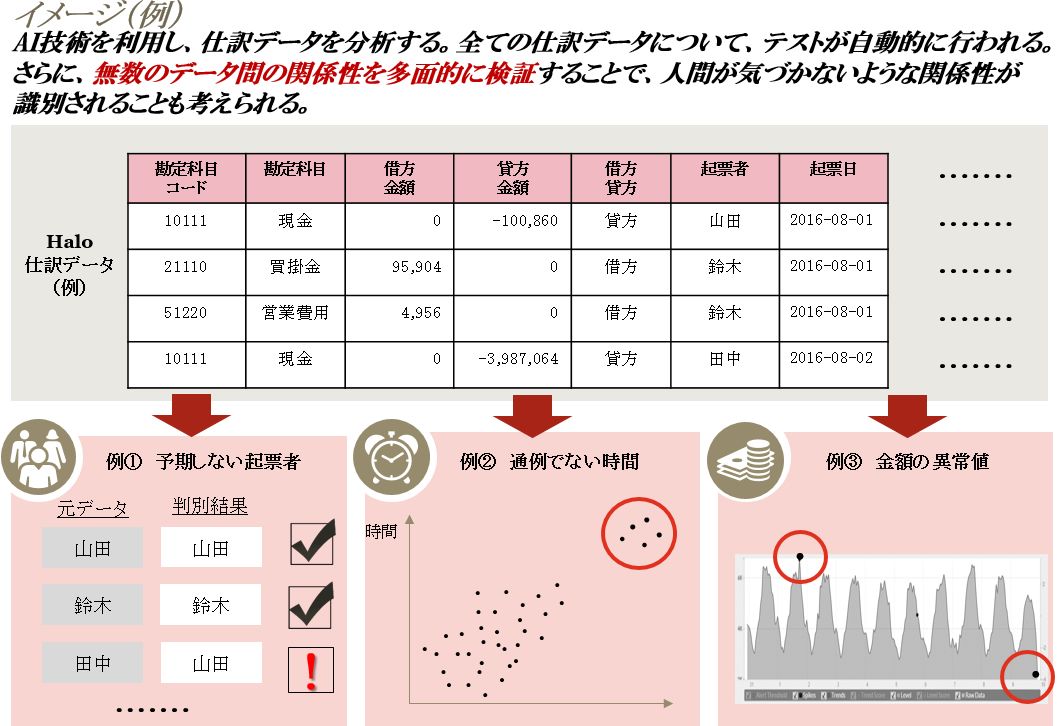

また、単に分析するというだけにとどまらず、例えば、PwCにおいては、”Halo”(ヘイロー)というツールを使うことにより、当該データ分析結果の可視化「見える化」をすることにより、データ分析結果について監査対象企業との対話を通じ企業にも価値のある情報の提供を実施している。

将来的には、ビックデータを活用し、広範囲かつ大容量なデータの継続的かつリアルタイムな分析とモニタリング、さらにAIによる予測分析を利用した監査となるであろう。

革新的テクノロジーを活用した将来の監査業務

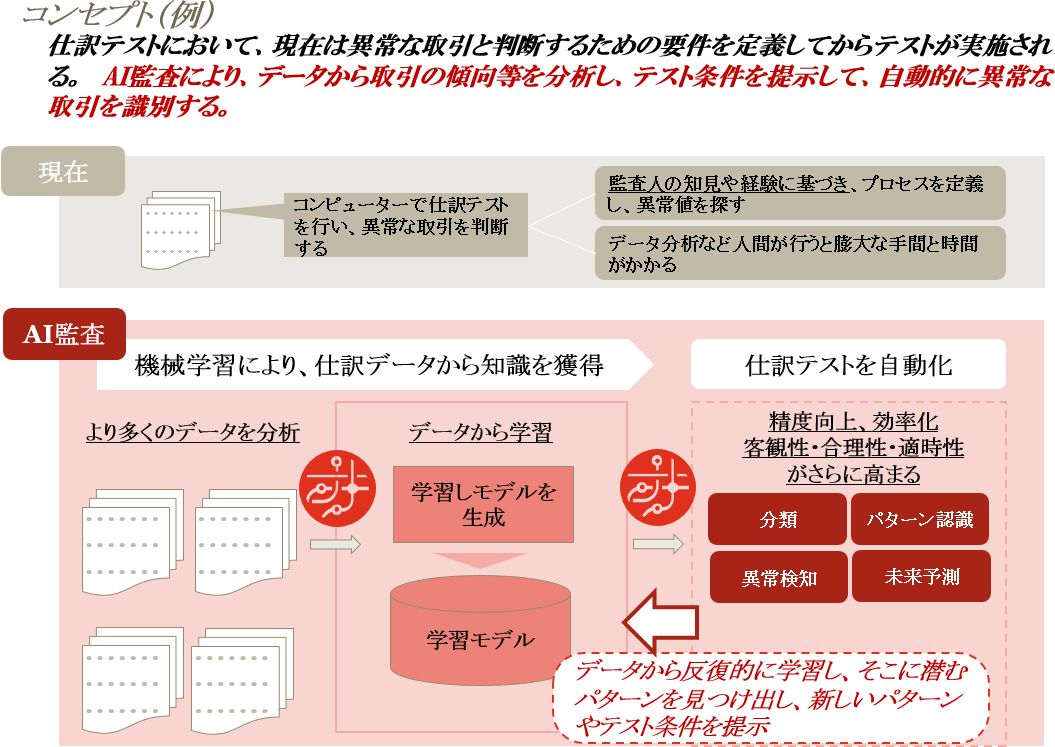

このように、将来の監査業務はAI等の革新的テクノロジーを活用した監査となると考えられる。こうしたAI監査によって、データから監査対象企業の取引の傾向等を分析し、テスト条件を提示して、自動的に異常な取引を識別することが可能となると考えられる。

従来は、限られたデータを使用し、個々の監査人の知見や経験に基づいて定義していた「異常値」に基づき、人間によるデータ分析が実施されてきた。しかしAI監査では、より多くのデータを使用し、AIによる機械学習によって定義された「異常値」に基づき、自動的にデータ分析が実施される。

これにより監査業務の精度、効率性、客観性、合理性、適時性が格段に向上すると考えられる。

また、AI監査におけるデータ分析においては、無数のデータ間の関係性を多面的に検証することで、今まで、個々の監査人の知見や経験に基づいて検証していた分析では気付かなかったような関係性が識別されることも想定される。

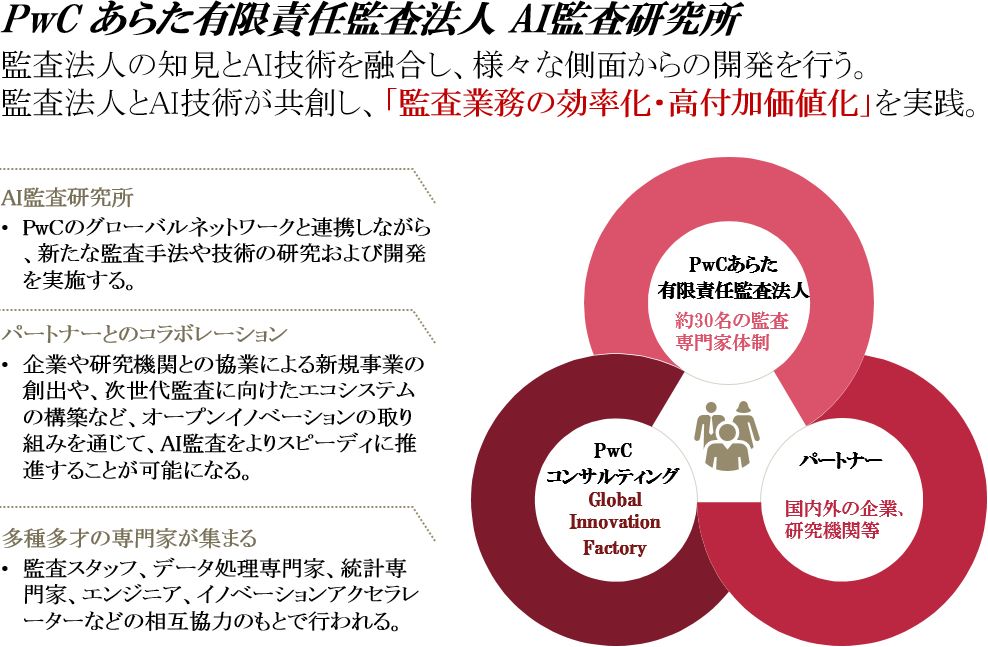

PwC Japanグループにおいては、PwCあらた有限責任監査法人がAI監査研究所を設置し、監査法人における知見とAI技術とを融合し、監査、データ処理、統計、ITエンジニア、イノベーション・アクセルレーター等の多種多才な専門家が、外部の企業・研究機関との協業を通じて「監査業務の効率化・高付加価値化」を実践している。

まとめ

金融機関および企業にとって、FinTech戦略は、将来の企業の成長性、さらにはその存在可否を決める重要な変革である。

これと同じく、監査にとっても、テクノロジーの活用は、監査理論の抜本的変革をもたらし、将来の監査業務を根本から作り変え、監査自体の有効性、さらには監査制度の存在意義を決める重要な変革であると考える。

現状のめまぐるしく変化していく環境の中、企業の変革を待ってから監査が変革していくのでは監査の有効性は保てない。FinTech戦略に関しては、監査人と企業とは、監査対象企業と独立した監査人という異なる立場ではあるが、適時・継続的に、共に取り組んでいくことが非常に重要であると考える。

10年後に生き残るFinTech戦略~ビッグデータ統合社会に備えて

IoTが変える金融機関の在り方~金融サービスの10年後

ブロックチェーンの応用が解決するサプライチェーンの課題

FinTechと将来の監査業務~AIとビッグデータが変える監査業務

FinTech最新調査~技術革新に直面する日本の金融機関が向かうべき方向

- 寄稿

-

PwCあらた有限責任監査法人鈴木 智佳子 氏

フィンテック&イノベーション室長

パートナー