- はじめに

- LLPがLPSのGPとなる理由・メリット① LPSの投資収益をGPへの分配と構成すること

- LLPがLPSのGPとなる理由・メリット② GP構成員の有限責任性の確保

- 法的留意点① LLPの有価証券該当性

- 法的留意点② LPSの無限責任組合員登記

- 法的留意点③ 適格機関投資家等特例業務の届出

- 法的留意点④ LLP組合員間の損益分配

- 法的留意点⑤ GPクローバックへの対応

- 法的留意点⑥ LPSのキャピタルコールへの対応

はじめに

ベンチャーキャピタルファンドやバイアウトファンド等、主として未公開株式への投資を目的とするプライベートエクイティファンド(以下「PEファンド」という。)の組成に際しては、国内では投資事業有限責任組合(以下「LPS」という。)が用いられることが一般的である。

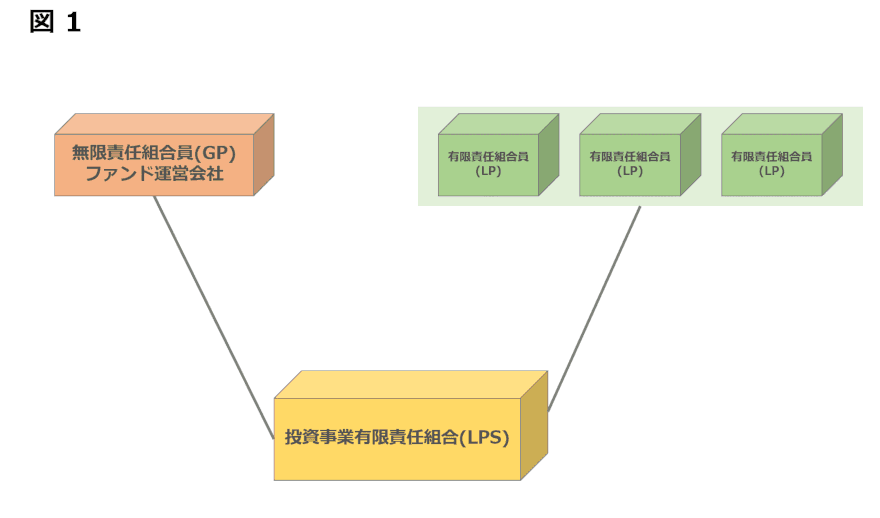

LPSは、組合(ファンド)の運用主体となる無限責任組合員(以下「GP」という。)と、ファンドの出資者となる有限責任組合員(以下「LP」という。)によって構成される。これまで、国内のPEファンドでは、ファンド運営会社(株式会社)自体がLPSのGPとなって、ファンドの運用を行うことが一般的であった(図1参照)。

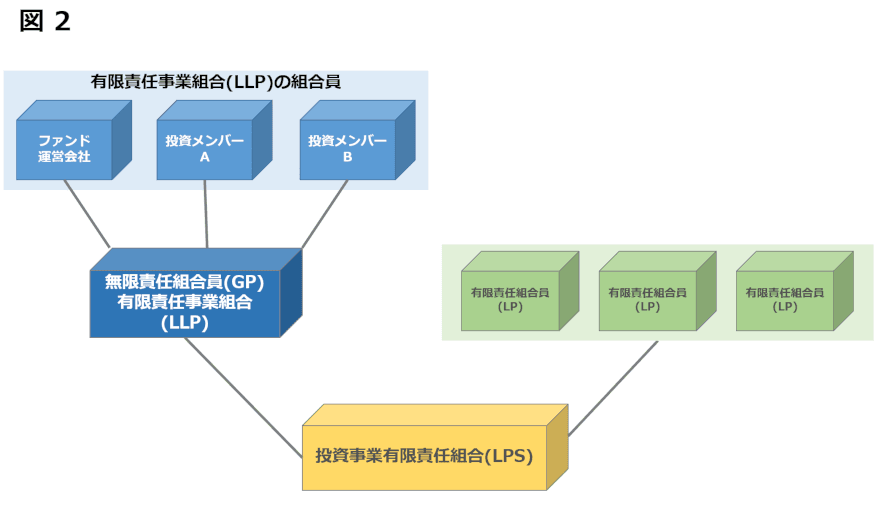

しかしながら、近時は、LPSの組成に際して、ファンド運営会社とファンド運営会社の役職員である投資メンバーを組合員とする有限責任事業組合(以下「LLP」という。)を同時に組成し、当該LLPがLPSのGPとなる形態が増えている(図2参照)。

筆者も、上記のような、LLPがLPSのGPとなるストラクチャーでのPEファンドを組成する事案に多く関与しているが、本稿では、国内のPEファンドにおいてこのようなストラクチャーが採用される理由・メリットとその際の法的留意点について論じることとする。

なお、下記で述べるとおり、当該ストラクチャーには、税務上の取扱いに関する問題があるため、具体的な検討に際しては、法律専門家とともに税務専門家にも同時に確認されたい。

LLPがLPSのGPとなる理由・メリット① LPSの投資収益をGPへの分配と構成すること

国内のPEファンドでは、LPS契約上、ファンドの運用実績に応じてGPが受領する対価については、成功報酬として構成されることが多い(経済産業省公表「投資事業有限責任組合モデル契約(平成22年11月)」29条4項参照)。

これに対し、海外(ケイマン諸島等)のリミテッドパートナーシップでは、ファンドの運用実績に応じたジェネラルパートナー(GP)が受領すべき部分を、GPの出資持分に基づく分配(「キャリードインタレスト」等と呼ばれる)と構成するのが通常であり、国内のPEファンドたるLPSにおいても当該考えを採用する例が増えている(経済産業省公表「投資事業有限責任組合契約(例)及びその解説(平成30年3月)」28条4項参照)。

GPが、成功報酬ではなく、組合持分に基づく分配として、LPSから運用利益を受領することには、以下のような税務メリットがあるものと考えられる。

まず、成功報酬の支払は消費税の課税対象となるが、GPへの分配と構成する場合には消費税の課税対象とはならないものと考えられる(消費税率引上げが迫る状況において、この点は無視できないものと思われる)。

さらに、GPに個人が含まれる場合、当該個人が成功報酬を受領するのであれば、総合課税の対象となり累進課税による税率が適用されるのに対し、組合持分に基づく分配であれば、申告分離課税として一律税率での課税となりうる。LLPは税務上パススルービークルであるため、LLPをGPとした場合、LLPの組合員たる個人の投資メンバーが、直接GPとしての分配を受領するのと同様に扱われることとなり、投資メンバーに投資活動に対するインセンティブを付与することが可能となりうる。

なお、LPS法上、組合員の損益分配の割合は出資割合に比例させることなく、契約において自由に定めることができるとされているが(LPS法16条、民法674条参照)、税務上は、損益分配の割合が各組合員への出資の状況や組合事業への寄与の状況等から見て経済的合理性を有するものでなければならないとされている点に留意が必要であり(法人税基本通達14-1-2(注1)、所得税基本通達36・37共-19参照)、実際に上記のような税務上の取扱いを受けることができるか否かは、個別の契約に関する事情を踏まえて、必ず税務専門家に確認されたい。

LLPがLPSのGPとなる理由・メリット② GP構成員の有限責任性の確保

上記①で述べたような投資メンバーへのインセンティブ付与のみを目的とするのであれば、ファンド運営会社とともに個人の投資メンバーが共同してGPとなることによっても実現が可能である。

しかし、投資メンバーが直接GPとなる場合には、当該投資メンバーが、共同のGPであるファンド運営会社と連帯して、LPSの債務について無限責任を負うこととなる(LPS法9条1項)。これに対し、LLPがLPSのGPとなり、投資メンバーはLLPの組合員となることで、LLP自体はLPSのGPとしてLPSの負債について無限責任を負うものの、投資メンバーはLLPの組合員として、LLP法15条に基づきLLPへの出資額の限度での責任を負うこととなり、投資メンバーの有限責任性を確保しうる(但し、組合員がLLPの業務執行に関して悪意又は重過失があった場合は、出資額を超えて第三者に対して損害賠償責任を負う。LLP法18条1項)。

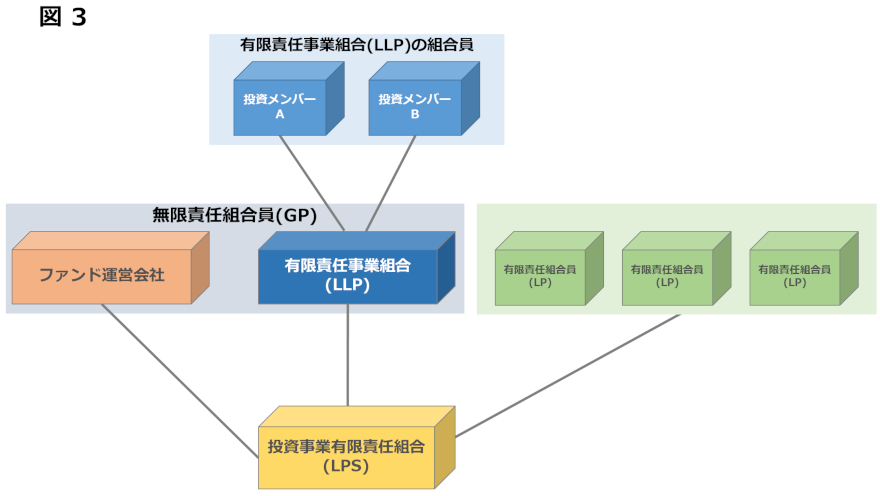

また、従来のスキームでは直接のGPとなり無限責任を負うファンド運営会社についても、LLPの組合員となることにより有限責任性を確保することができる。しかし、LPSの債権者やLPの立場から見れば、LPSの債務に無限責任を負う主体がLLPに限られることはリスクであるともいえ(LPの立場から見たGPクローバックの問題は後述)、その点への配慮から、①投資メンバー(又は投資メンバーとファンド運営会社)により構成されたLLPと②ファンド運営会社が共同でGPとなるようなストラクチャーも考えられる(図3参照)。この場合、LPS契約内又は別途GP間での合意書を締結することにより、GPの業務執行に係る役割分担や、管理報酬やキャリードインタレストのGP間での配分方法等を定める必要があると考えられる。

法的留意点① LLPの有価証券該当性

LLP法上、LLPの業務執行は原則として組合員全員の同意に基づき決定することが必要となる(LLP法12条1項)。

また、金融商品取引法(以下「金商法」という。)上、LLPの組合員たる地位は原則として「有価証券」に該当するため(金商法2条2項5号。いわゆる「集団投資スキーム持分」)、LLPの組合員を募り、LPSのGP持分を取得する行為自体について金融商品取引業の適用が問題となりうる(下記③のLPSのGPとしての金融商品取引業の適用の場面とは異なる点に注意)。

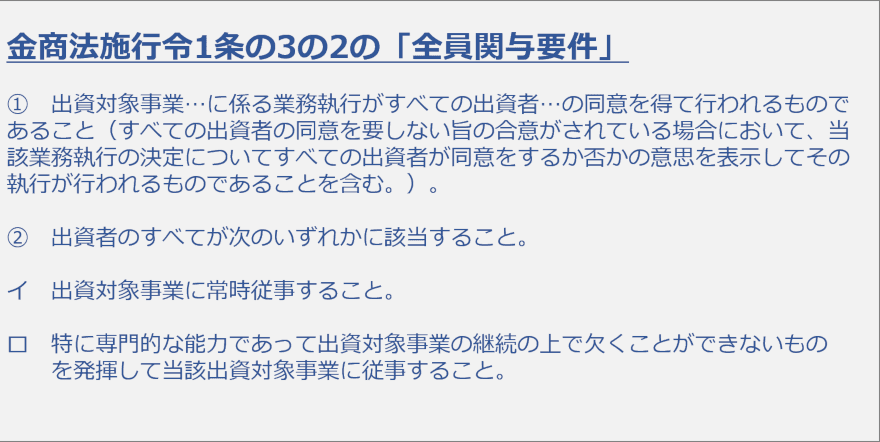

この点、下記の金商法施行令1条の3の2の要件(いわゆる「全員関与要件」)を充足する集団投資スキーム持分については、有価証券には該当しないこととされているため(金商法2条2項5号イ)、LLPの実態及び契約内容として、当該要件を充足する形とする必要がある。

また、全員関与要件の内容から分かるとおり、仮にファンド運営会社の役職員であっても、LLPの業務(すなわち、LPSのGPとしての業務)について意思決定に関与していなかったり、当該業務に直接的に従事していないような者については、LLPの組合員となることが事実上できないため、LLPの組合員の選定には留意が必要である。

法的留意点② LPSの無限責任組合員登記

LPSの登記上、GPの名称・住所が登記事項となるが(LPS法17条2号)、LLPをGPとして登記することができるかが問題となる。

従前から、法人格のない組合であるLLPは、GPとして登記することはできないという取扱いがなされてきたが、一時的にはLLPをGPとする登記が認められていた時期もあるようである。

しかしながら、少なくとも、本稿執筆時点においては、LLPをGPとする登記は認められておらず、その代わりにLLPの組合員の全員又は一部をGPとして登記することが本稿執筆時点の登記実務である※。この点、本来は有限責任性を享受できるはずのLLPの組合員(特に、個人の投資メンバー)が、LPSのGPとして登記されることにより、LPSの債務について無限責任を負うような外観が作出されてしまうことを避けるため、LPS契約上、LLPの組合員を代表して1名(ファンド運営会社とされるケースが多い)を、LPS登記におけるGPとみなす旨を規定し、当該代表者のみをGPとして登記することも実務上行われている。

なお、上記とは異なり、LLPの登記上、LLPの組合員の名称・住所は登記事項となるため(LLP法57条1号、4条3項4号)、LLPの登記上は、LLPの組合員全員が特定されることとなる。

| ※(2023年6月20日追記)この点に関しては、2023年6月12日施行の改正投資事業有限責任組合契約及び有限責任事業組合契約登記規則により、LPS契約書においてLLPがGPである旨が記載されている場合には、LLP自体をGPとして登記することが可能となった(同規則3条2項2号、3項3号参照)。また、既存のLPSについても、現状LLPの組合員をGPとして登記しているLPS登記を更正してLLP自体をGPとする形とすることも受理されることとなっている(https://www.moj.go.jp/content/001397325.pdf参照)。これにより、上記のLPS登記実務による問題は事実上解消されていくものと考えられる。 |

法的留意点③ 適格機関投資家等特例業務の届出

LPSのGPとして、LP持分の取得勧誘及び組合財産の投資運用を行う行為は金融商品取引業(金商法2条8項7号へ、15号ハ)に該当するところ、国内のPEファンドの多くは、適格機関投資家等特例業務(以下「特例業務」という。)の要件を充足する形でファンドを組成し、ファンド運営会社が特例業務の届出(金商法63条2項)を行って当該事業を行っている。

この点、LPSのGPがLLPとなる場合には、法人格のないLLP自体が特例業務の届出者になることはできず、LLPの組合員全員の連名で届出を行う必要がある(特例業務に関する届出書である別紙様式第20号の注意事項・記載例参照)。

また、届出に際しては組合名(LLPの名称)も併せて記載することとされているので、実務上は、(仮に組合員が重複している場合であっても、)LLPごとに、LLP組合員の全員の連名で届出を行っているものと考えられる。

法的留意点④ LLP組合員間の損益分配

LPSのGPとしてLLPが受領する管理報酬やキャリードインタレストを、LLPの組合員間でどのように分配するかは、LLPにおける損益分配の方法に従うことになる。LLP法上、組合員の損益分配の方法は、原則として各組合員の出資の割合によることになるが、それとは異なるものとする場合には、LLP契約等において、当該損益分配の割合及びその理由を記載する必要がある(LLP法33条、同施行規則36条)。

ファンド運営会社及び投資メンバーを組合員とするLLPにおいては、例えば、LPSの管理報酬部分は、ファンドの管理業務を行い、役職員を抱えるファンド運営会社が受領し、キャリードインタレスト部分については、当該収益が発生した投資案件ごとに、各投資メンバーの貢献度に応じた配分を行いたい等といった要請がありうる。その場合には、当該損益分配の割合及び理由をLLP契約等で特定する必要があるが、その際、当該内容が経済合理性のないものとして税務上否認されることがないか、税務専門家に確認の上検討する必要がある。

法的留意点⑤ GPクローバックへの対応

LLPがLPSのGPとなる場合、GPとしてLLPが受領した管理報酬やキャリードインタレストは適宜LLPの組合員に分配され、LLPには財産が残らないのが通常と思われる。

LPS契約上、契約で定められた分配ルール(ウォーターフォール)で順次分配を行った結果、LPS清算時等において、GPが実際に受領したキャリードインタレストが、本来GPが受領すべき金額を超過してしまう場合があり、GPに当該超過分をファンドに返還する義務(いわゆる「GPクローバック」)が規定されることがある。しかし、GPをLLPとすると、GPクローバックが発動したとしても、GPたるLLPに返還原資がないという事態が想定される。

このような事態を避けるための対応方法としては、キャリードインタレストの一部については直ちに分配せず、LLPに留保させる(エスクロー)、GPクローバックの義務についてLLPの組合員の一部(例えば、ファンド運営会社)が直接保証する、等といった対応が考えられる。また、そもそも、GPクローバックが発生しにくい分配ルールとされているか(例えば、投資案件ごとの出資額ではなく、組合員の出資履行金額全額と同額の分配をキャリードインタレスト発生に優先させる)、という観点も重要である。

法的留意点⑥ LPSのキャピタルコールへの対応

LLPでは、契約書に記載された各組合員の出資金額の払込が効力発生要件となる(LLP法67条2号参照)。これに対し、LPSでは、出資金の払込は効力発生要件ではなく、多くのファンドでは、各組合員が払込義務を負う金額(出資約束金額)を定め、当該出資約束金額の範囲内で、適宜GPが払込請求を行い、これに従って組合員が払込を行う、いわゆる「キャピタルコール方式」が採用されている。

LPS法上、GPにも出資義務があるため(LPS法6条1項参照)、LPSのGPたるLLPも、キャピタルコールに応じられるよう、LLPの各組合員が出資を行う必要がある。しかし、LPSのGPとしての出資約束金額に相当する金額の全てを、LLPの設立時点で各組合員からLLPに出資させる(そして、キャピタルコールに対しては、LLPにプールされた出資金から順次LPSに払込を行う)ことは、LLP内部での資金の滞留が生じ、効率的ではない。

そこで、実務上の対応としては、例えば、LLP契約上、LPSのキャピタルコールがあるごとに、当該払込に必要な資金を各組合員がLLPに追加出資する義務があることをあらかじめ合意しておき、当該義務に違反して追加出資を行わなかった組合員に対する除名等のサンクションを併せて規定する、といった対応が考えられる(なお、組合員の出資額はLLP契約書の記載事項であるため、追加出資が行われるごとにLLP契約書を変更することが必要となる(LLP法5条3項、4条3項7号))。

▼もっと学ぶ!特別LP制度▼

【ファンド法務解説!】特別LP制度を利用した投資事業有限責任組合(LPS)のメリットと法的留意点

- 寄稿

-

弁護士法人大江橋法律事務所櫻井 拓之 氏

弁護士