米銀では4割が導入済

ここ数年、口座維持手数料導入に向けた議論が動き出している。2017年11月に日本銀行の中曽宏副総裁(当時)が口座維持手数料導入の必要性について言及したことも、議論に拍車をかけた。

日本では馴染みのない口座維持手数料であるが、海外では一般的だ。米国商業銀行(米銀)では大手行を中心に約4割が導入し、有利息口座で毎月14ドル程度(約1500円)、無利息口座では毎月6ドル程度の手数料を得ている(日本銀行調べ)。米銀の粗利益に占める口座維持手数料の割合は5%程度あり、重要な収益源となっている。米銀ではFinTechを活用した個人間送金サービスなどを無料で提供したりしているが、口座維持手数料があるからこそできる取り組みである。

顧客の理解が得られるか?

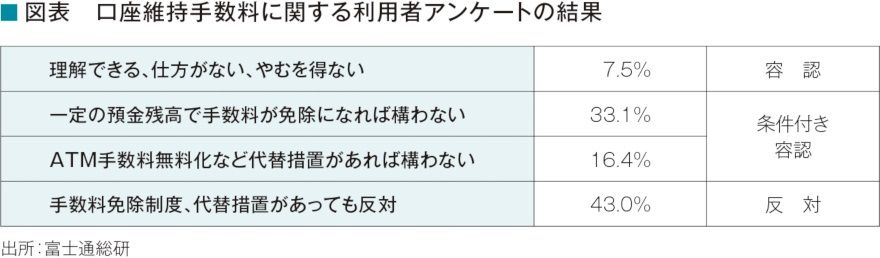

日本では無料が当たり前であった銀行口座の開設・利用について、もし口座維持手数料が導入されたらどのように思うのか、当社では約3000人を対象にアンケートを行った。図表に示したとおり、無条件で「容認」とした人の割合は1割にも満たないが、「条件付き容認」を加えれば「反対」を上回った。一部には導入に否定的な意見もあるが、アンケート結果を見る限り、可能性は十分にあると考えられる。

銀行のコスト削減が進む

日本で口座維持手数料が本格的に導入された場合、銀行ビジネスには大きな影響があるだろう。

第1に、収益構造の改善である。米銀並みとはいかないまでも、収益力低下に悩む邦銀にとっては粗利益を1~2%でも改善できれば、一定のインパクトがある。日本でもIT企業などが極めて安価な決済サービスを提供し始めているが、口座維持手数料を原資として、こうした動きに対応できる。大手行などでは、FinTechへの投資をさらに積極化できるであろう。

第2に、競争構造の変化である。口座維持手数料が導入されると、個人の利用者を中心に、手数料課金を回避するために複数の金融機関に分散した口座を特定の金融機関に集約しようとする。この場合、利便性の高いサービスを提供する大手行や価格競争力のあるネット専業銀行などが有利となる可能性が高い。

一方で、顧客の流出を防ぐために口座維持手数料の導入を見送ることも一つの選択肢だが、新たな収益機会を失うことにもなる。多くの金融機関では個人・法人の両分野で総花的にビジネスを展開しているが、口座維持手数料導入を契機として、その影響が少ない法人向けビジネスへの経営資源を集中するなど、選択と集中が一層進むことになるであろう。

第3に、コスト構造の変化である。日本では1人で複数の預貯金口座を保有するのが当たり前となっており、約12億口座あるといわれている。通帳の印紙税200円/年やシステムコストなどを含めれば、預貯金口座の維持にかかる年間コストは1口座当たり2000円程度という試算もある。金融機関はかなりの割合の不活動口座を抱えており、その維持・管理に巨額のコストを負担している。

口座維持手数料が導入されれば安易な口座開設も減り、また分散した取引の集約が進むと考えられる。例えば、通帳不発行口座には口座維持手数料を課さないことにすれば、WEB通帳化も一気に進むかもしれない。ある程度時間は要するが、口座維持手数料の導入によって、間違いなく金融機関のコスト削減が進むであろう。

口座維持手数料の導入は、収益力低下に悩む国内金融機関にとって、構造改革のトリガーになる可能性が高い。利用者の反発は必至であるが、導入に関する議論を一層深める必要がある。

- 寄稿

-

富士通総研

経済研究所 主席研究員

岡 宏 氏約20年にわたりコンサルティング業務に従事し、2017年より現職。

専門は、銀行を中心とする金融機関の経営戦略、構造改革、融資戦略、

IT戦略など。