予約状況から売上を予測 事業者の将来性も審査

─パートナーズローンの特徴と、金融機関の融資との違いについて。

金光 リクルートグループは、個人ユーザーと中小企業を中心とする法人クライアントの双方のお客様に対して、最適なマッチングサービスを多岐にわたる分野で展開している。各方面で法人クライアントに対する集客支援サービスを提供する中、かねてより人材不足や新規事業の運転資金の調達手段といった相談を受けることも多かった。

そこで、リクルートファイナンスパートナーズは、法人の経営・金融を支援するサービスとして、オンライン完結型の融資事業「パートナーズローン」を2017年11月に開始した。パートナーズローンは、中小企業や小規模事業者の資金繰りを支援する法人向け融資サービスで主な特徴は、①最短即日融資②オンラインで申込可能③資金使途自由④無担保・無保証・代表者保証不要─の4つだ。

通常、金融機関に融資を申し込む際は、金額の大小に関わらず手続きや審査に時間を要するが、当社の場合は一定の条件を満たしていれば即日融資が可能だ。中小企業や小規模事業者の経営者は多忙で、金融機関まで足を運ぶ時間が取れないことも多く、24時間いつでもオンラインで完結できる点は非常に好評を得ている。

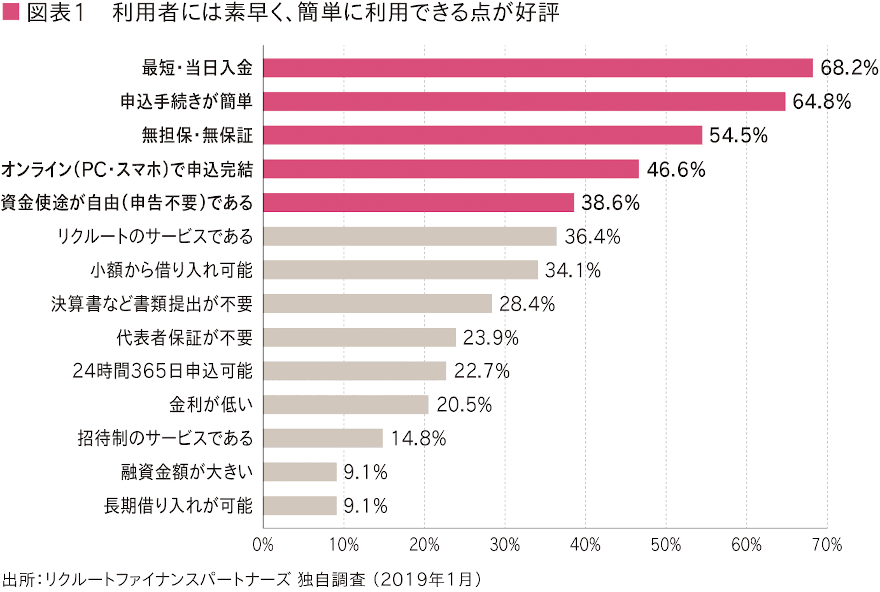

当社の利用者調査では、満足度の高いポイントとして、「最短、当日入金」「申込手続きが簡単」「無担保・無保証」「オンラインで申込完結」が上位だった(図表1)。また同調査では、9割近くの事業者がパートナーズローンをまた利用したいと回答している。

日本の全企業数のうち99%は中小企業が占めている。しかし、中小企業で事業資金を潤沢に保有しているケースはまれであり、資金繰りに頭を悩ませる事業者も少なくない。日本貸金業協会「資金需要者等の現状と動向に関する調査結果報告(2019年度)」によると、直近3年間で4割の事業者は希望通りの融資を受けられなかったと回答している。さらに、借り入れができずに事業の拡大を断念した事業者は2割を超えていた。

一般的な金融機関の与信・審査では、主に決算書などを通じて企業の過去データを基に評価する。これに対してパートナーズローンでは、リクルートグループが提供する各マッチングサービスの受注や決済データを活用し、過去データのほかに予約状況から現在や未来の売上を予測して与信・審査を行う。これにより、創業期や成長期にある中小企業など、金融機関から融資を受けることが難しい場合でも、将来性も含めて支援できる可能性が高まるということだ。

─リクルートグループ内で連携しているサービスは。

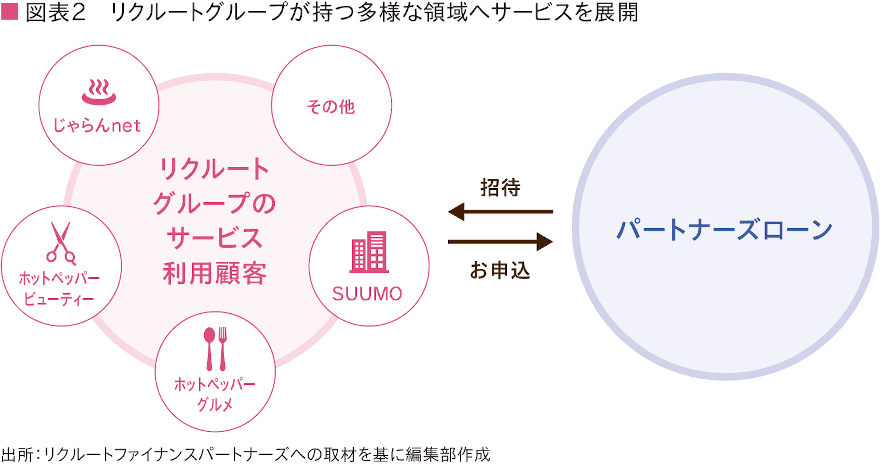

金光 パートナーズローンは、旅行情報サイト「じゃらんnet」に参画する宿泊施設の事業者向けに先行して2017年8月に提供を開始したのち、同年11月に正式リリース、2018年4月にグルメ情報サイト「ホットペッパーグルメ」および美容サロン情報サイト「ホットペッパービューティー」、同年9月に不動産・住宅情報サイト「SUUMO(スーモ)」へと対象領域を拡大。同年12月には前述したサービス以外も適用対象とし、徐々に取引先の幅を広げている(図表2)。どの領域からも想定以上の問い合わせや申し込みを受けており、確かな需要を感じている。

当サービスの貸付利率は実質年率2.00~14.90%、契約額帯は事業内容により貸付条件は異なるものの、じゃらんnet参画企業の場合は10万円~最大1,500万円と幅広い。基本的にはリクルートグループが展開するサービスに参画する事業者を対象にサービスへ招待しており、利用者は北海道から沖縄まで離島も含めて様々だ。

突発的な資金需要や日常的な出費に活用しやすい

─利用者からの反響は。

金光 まずは、飲食店を経営するA氏の事例を紹介する。繁忙期を目前に、慢性的な人手不足の飲食店業界で増大する採用コストに利益が圧迫されていたA氏は、税理士に相談した上でパートナーズローンを利用。その翌月、記録的な猛暑によりエアコン設備の新調に迫られ、2度目の利用に踏み切った。A氏は、「採用や広告宣伝、設備など日常的な出費に、継続的に活用していきたい」と話している。

宿泊施設を運営するB氏のケースもパートナーズローンの特色を示している。開業当時、共用のシャワーブースやラウンジが24時間利用だったため、深夜の騒音にクレームが発生していた。B氏は、所有する他の施設にラウンジの移設とシャワーブースの新設を考案し、パートナーズローンを利用。スピード融資で半年以内に2つの設備工事を完了し、クレームは完全に鎮静化したという。B氏は、「施設の開業資金の調達先として、今後も積極的に利用したい」と意欲的だ。

当社が2019年1月に行った 独自調査では、各分野で資金使途に特徴が見られた。例えば宿泊施設の場合、老朽化した施設の改修に使用するといった回答が多く集まった。施設の清潔感は、ゲストの口コミに反映されやすく、集客への影響は大きいからだと推測できる。また、ファミリー層向けにキッズルームの設置など、時代のニーズに合わせた改修を行ったという声もあった。

美容サロン(美容院・理容院・エステなど)では、事業運転資金に次いで販売活動(広告・宣伝・プロモーション)に費用を使用した店舗が多かった。飲食店においては、小売店や卸売業者など取引先への支払いに使用したという回答が目立った。また、急な大人数の予約などにも対応できるよう、仕入れのための余剰資金として確保すると答えた店舗もあった。調査結果から、イレギュラーな事態に対応するための資金として使用されるケースは多く、業種に関係なくどんな店舗や施設においても突発的な資金需要は起こり得ることが分かった。

当社は、リクルートグループが持つ様々な分野のリソースや全国規模の営業ネットワーク、ITテクノロジーを活用し、FinTech領域でも中小企業や小規模事業者の方に対して、ヒト・モノ・カネ・情報のあらゆる面から最適なソリューションを提供することを掲げている。今回の金融事業への参入を皮切りに、当グループに蓄積されたデータと当社が独自に集積したデータなどを用いて、金融機関の皆さまとは、協業や連携といったかたちも事業戦略のひとつとして目指していきたい。

- 講師

-

リクルートファイナンスパートナーズ

代表取締役

金光 竜二 氏1989年リクルート(現 リクルートホールディングス)入社。

旅行情報事業の営業責任者、飲食情報事業の事業責任者を歴任。

リクルートライフスタイルの執行役員を経て

2019年4月リクルートファイナンスパートナーズ代表取締役に就任。