※本稿は株式会社アクセンチュアの許可を得て、転載・編集しています。

ビジネスにおけるデザイン思考とは

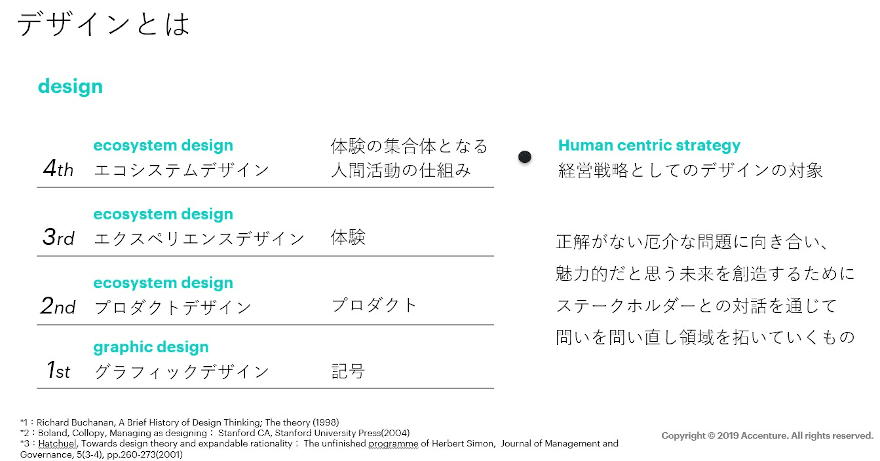

今ビジネスの世界では、デザインの重要性に対する認識が急速に高まっている。デザインという言葉を耳にして、高級ブランド品や企業ロゴを想像し、自社のビジネスとは無縁なものと感じる方もいるかもしれない。しかし一般的にイメージされやすいプロダクトデザインやグラフィックデザインは、あくまでも1つの側面に過ぎない。エクスペリエンス(経験)のデザインやエコシステム・デザインなど、人間の体験や大きな活動の仕組みを創造するデザインは、今後の経営戦略に大きな影響を及ぼす考え方である。国内金融機関は今、こうした考え方を積極的に取り入れていく必要性に迫られている。

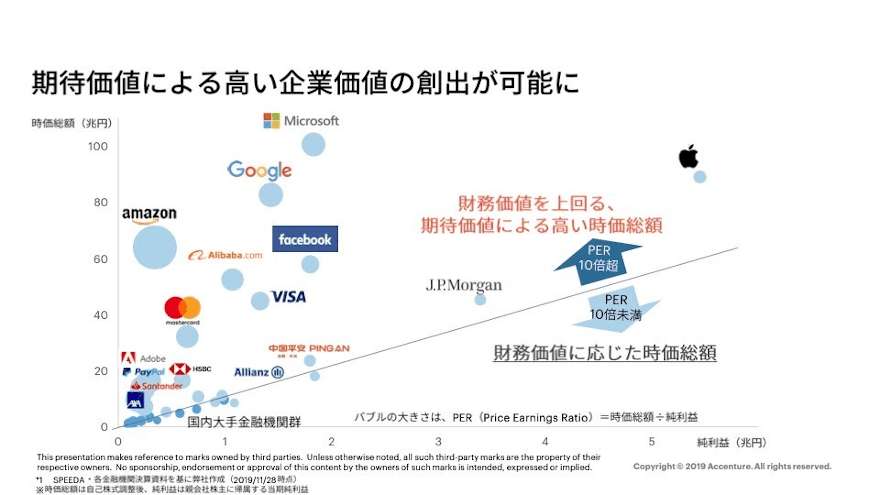

その主要因の1つとなっているのは、日本の金融業界が直面するパラダイムシフト、つまり企業価値の定義に生じつつある大きな変化である。1990年代まで、企業の価値は財務価値とほぼ同義であり、多くの企業は自社の財務価値を高めることに注力しながら、競争戦略を練り上げてきた。しかしデジタル革命の進展により、こうしたアプローチは過去のものとなりつつある。今企業に求められているのは、既存の企業とは異なる新しい体験を提供することで、顧客や社会の課題を革新的に解決できるのかということであり、“期待価値”が重要な基準に変わりつつある。

この価値観の変化は、下の図に顕著に表れている。横軸に各企業の純利益、縦軸に時価総額(企業価値)、両者を割った値を円で表現している。利益率では日本の大手金融機関とGAFAと呼ばれるデジタル先進企業は大きく変わらないが、GAFAの企業価値は日本の大手金融機関の数十倍に達している。この違いは期待価値によるものである。GAFAほどの差ではないが、海外金融機関との比較でも同様の傾向が見て取れる。すなわち、既存市場のシェアを奪うのではなく、顧客に新たな体験を提供することで、次の市場を創造することへの期待値を高め、ひいては企業価値そのものを向上させることが、日本の金融機関に求められている。

もう1つの重要な要因となっているのは、将来的なビジネス動向の予測がますます難しくなっていることである。これまで多くの企業は、機能やコスト効率を徹底的に磨き上げて商品・サービスの価値を高め、競争力強化につなげるという考え方でビジネスを進めてきた。

しかしこうしたアプローチが通用する時代は終わりを迎えつつある。この流れを象徴するのが携帯電話市場である。2010年時点で96%のシェアを誇り、様々な企業が機能の洗練化を競った携帯電話(いわゆるガラケー)だが、わずか5年間で市場の半分以上をスマートフォンに奪われ、現在は全体の16%程度までシェアが縮小している。また顧客獲得にかかる時間も加速度的に短くなっている。例えば自動車は5000万ユーザーを獲得するのに62年、コンピュータでは14年という時間を要したが、Twitterは2年、Pokemon GOに至ってはわずか19日で実現している(※)。既存の価値観をベースに市場動向を予測するのが難しいだけでなく、これまでと同じアプローチ・スピード感でビジネスを展開しても成長は期待できなくなっている。

高まる顧客価値の重要性

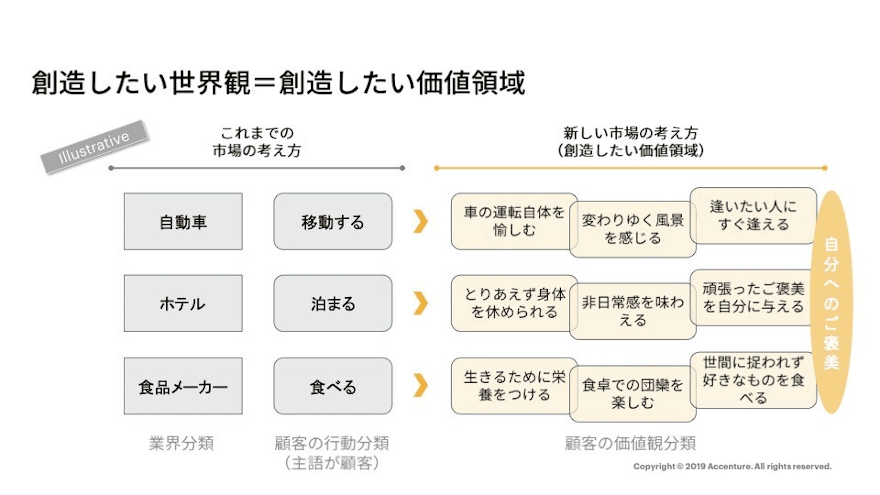

こうした流れの背景の1つとなっているのは、消費者が持つ嗜好・価値観の多様化に伴う顧客体験の重要性の高まりである。これまで多くの企業は、既存のビジネス体制や組織の論理を重視するあまり、顧客にどういう体験を提供するのかという視点を十分考慮に入れずに商品・サービスを提供しがちであった。例えば新事業を立ち上げる場合、車・ホテル・食品など既に存在する業界の区分けに沿って、移動する・泊まる・食べるといった既存の顧客ニーズや事業を起点に商品・サービスを開発してきた。

しかしより注意深く観察すると、消費者が実際に商品を購買する動機は実に様々である。“ホテルに泊まる”という行為をとってみても、その裏側には“体を休める”・“非日常感を味わう”・“頑張った自分にご褒美を与える”といった多様なニーズが潜んでいる(下図参照)。この点では金融業界も決して例外ではない。新たなビジネスの世界では、顧客それぞれが持つこうしたニーズ・価値を理解して細やかに拾い上げ、潜在的なニーズ・価値を顕在化させることができる商品・サービスを作り上げることが不可欠なのである。

成長戦略につなげるWise Pivot

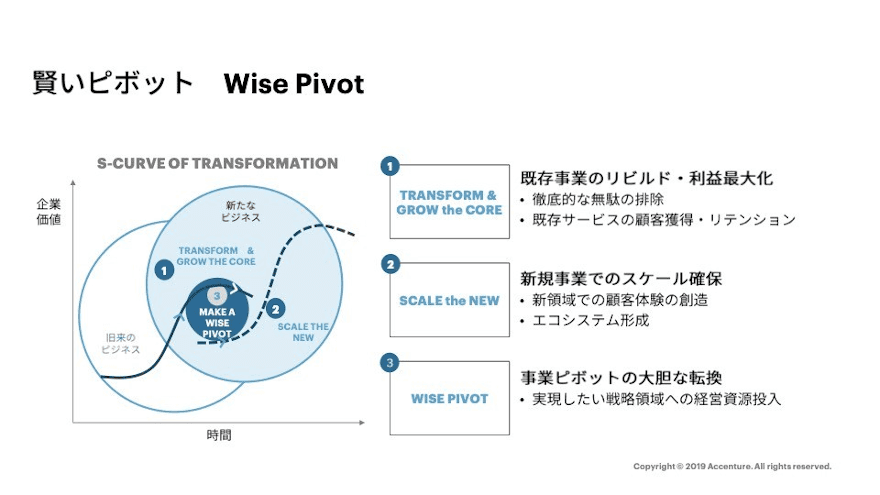

こうした市場環境の変化の下、日本の金融機関が成長につながる新たなビジネスデザインを創造し、企業価値を高めるためには何をすべきだろうか?その鍵を握るのが、Wise Pivotである。Wise Pivotを実現する為には、3つのSTEPを踏む必要がある。1つ目は、既存ビジネスの再構築と利益最大化を進めながら徹底的に無駄を排除し、顧客獲得・リテンションを実現すること(TRANSFORM & GROW the CORE)。2つ目は、その取り組みによって生まれた利益を原資として新規事業の創出・スケール拡大とエコシステム形成を進め、新たな顧客体験を創造(SCALE the NEW)すること。最後に、事業ピボットを大胆に転換し、実現したい領域へ経営資源を投入すること(WISE PIVOT)である。特に2つ目に挙げたSCALE the NEW(新規事業創出の創出・スケール拡大)は重要なステップとなるだろう。

しかしこのSCALE the NEWというアプローチを実践し、新たな市場・顧客体験を創造するのは決して容易ではない。その理由の1つは、企業という組織が本来持つ性質である。現在のビジネス組織は、既存の発想・構造から生まれた従来型事業に最適化されており、新たな価値観に基づくビジネス創出や商品・サービス開発に必ずしも適していない。2つ目の理由は、期待価値・顧客価値の重要性の高まりという流れがもたらす競争戦略の変化である。従来の競争戦略は、既にある顧客ニーズへ焦点を当てて、参入すべき領域を決定するという考え方に基づいており、そこでの判断基準となるのは“正しいか、正しくないか”である。しかし期待価値・顧客価値が重視される新たなビジネスの世界で意思決定の判断軸となるのは、“魅力的か、魅力的でないか”である。これまでとは異なる発想と価値観で、顧客にとって魅力ある新しい体験・市場を創造することが求められている。

では日本の金融機関がこうしたチャレンジに対応し、SCALE the NEWを推進するためにはどのような戦略とアクションが求められているのだろうか?次回は、市場の環境変化やパラダイムシフトに対応し、消費者のニーズ・心理の理解に軸を据えた新たなビジネスをデザインしていくための戦略“ヒューマン・セントリック・ストラテジー”(Human Centric Strategy)について話していく。

顧客ニーズの理解と深層観察の重要性

現代の消費者は多様なニーズを抱え、魅力的か魅力的でないかという基準で商品・サービスを鋭く観察しながら購買活動を行っている。この特徴を念頭に置いた上で顧客体験の向上を図ることは、今後あらゆる企業にとって不可欠となるだろう。そこで重要となるのが、人間が持つ本来の欲求やニーズ、あるいは商品・サービスのどこに魅力を感じるのかというレベルで顧客を理解するための調査アプローチである。

顧客ニーズ理解の方法として一般的なのは、定量調査やwebアンケート、街頭アンケートといったかたちで多数の対象者にアンケート調査を行い、統計的手法を用いて分析するというアプローチである。しかしアクセンチュアでは、限られた数の対象者に“深層観察”(デプス・インタビュー)と呼ばれる調査を実施し、その発言内容から価値観をつかみ取っていくという手法も併用する。なぜならば、人間は矛盾する様々な気持ちを内包しており、購買行動という表層的な行為の裏、つまり消費者の心の中には様々な潜在意識と価値観が潜んでいるからである。魅力的な新市場や商品・サービスを創出するためには、この領域にまで踏み込んで消費者の心の動きを理解することが重要となる。

例えば消費者が生命保険に求めているのは、自分の“将来の生活の安心”を買うことだと言われることが多い。しかし、消費者に対して深層観察を行った結果、社会人になったばかりの若者世代の方は、大人になり社会の一員として働く“自立ブランド”の購入という動機が奥に潜んでいるということがわかった。さらに、結婚仕立ての夫はパートナーを守っているという“愛情表現”の1つとして生命保険を買うという動機が潜んでいることがわかった。インタビューの対象者は、保険を購入した本当の理由について自分から話してくれるわけではない。消費者が何を求めているのかを深く探る質問を投げかけ、その心の奥にある価値観や考え方に触れることではじめて、魅力的な商品・サービスの創造につながるような理解を得ることができるのである。

“深層観察”を通じて、こうした顧客の深層心理を理解するために重要なポイントが2つある。まず1つ目は没入(Immerse)することである。消費者の人生に触れるような聞き方をすることで、新たな価値観・考え方を徹底的に探索し、自分の中に取り入れていくことが求められる。2つ目はバイアスを外す(Unlearn)ことである。観察を行う私たちも1人の人間なので、これまでの人生で培ってきた自分の価値観や先入観の影響をどうしても受けてしまう。これまで蓄積してきた知識や経験を意識的に忘れ、不必要なフィルターを外した上で消費者の潜在意識を探ることが必要となるだろう。

アクセンチュア金融サービス本部では、より早く最新の動向や弊社のインサイトをご紹介するために、金融業界向けの「金融ウェビナー」を継続的に開催している。ウェブを使ったバーチャルな1時間のライブセッションで、パソコンやモバイルから簡単に参加でき、匿名で質問することも可能。詳しくはこちら。

- 寄稿

-

株式会社アクセンチュア朝山 絵美 氏

戦略コンサルティング本部

マネジング・ディレクター

Human centric strategy Initiative Lead

- 寄稿

-

株式会社アクセンチュア木原 久明 氏

金融サービス本部

マネジング・ディレクター

Customer Insight & Growth統括