中長期的に超過収益の源泉になるか

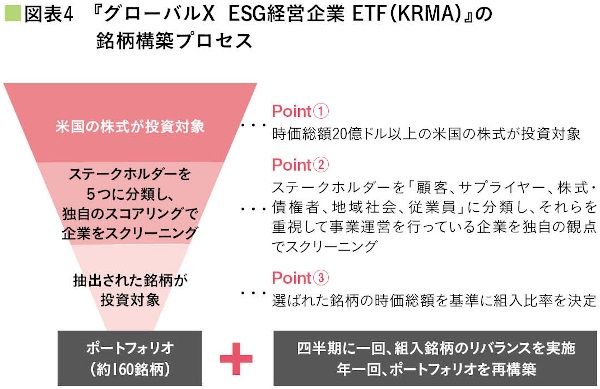

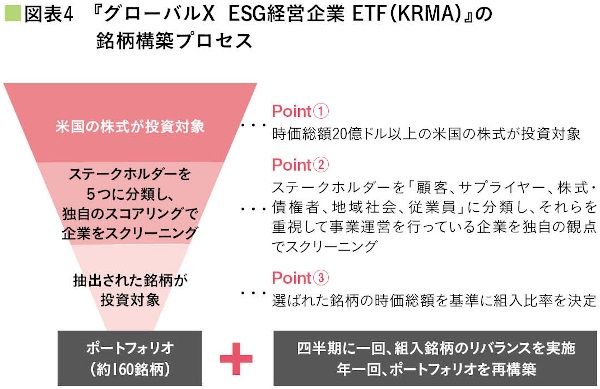

「海外の機関投資家の中でもESG投資への意識は高まってきている」とGlobal X Japan(以下、Global X)取締役兼営業部長の米山章吾氏は説明する。GlobalXは、Global X Management Company、大和証券グループ本社、及び大和アセットマネジメントの合弁会社として、米国で運用実績のある先進的なETFを提供している。同社が日本で情報提供を行っている『グローバルXESG経営企業ETF(KRMA)』は、顧客やサプライヤーなどの利害関係者とのコーディネーションにおいて良好な成果を上げている企業への投資機会を提供するETFだ。投資先選定のプロセスは独自のスクリーニング・システムを経て銘柄を絞り込んでいく(図表)。

また、利回りの確保を目指したインカム型というカテゴリーに属するETFにも注目が集まっているという。『グローバルX米国優先証券ETF(PFFD)』は、歴史的に潜在的に高い利回りを提供してきた、米国の優先株の幅広いバスケットに投資することで潜在インカムの確保を目指したもので、手数料などの経費率は業界平均のほぼ半分に抑えた設計になっている。「世界的な低金利の中、こうした利回り追求型のETFには根強い人気がある」(米山氏)。

海外の企業や金融機関は「テーマ型ETF」を、長期的なリターンに焦点を当てて活用することが多くなっていると同社では見ている。「テーマ型ETF」とは、マクロレベルのトレンドを捉え、そのトレンドが顕在化することで利益を得られる企業に投資しようとするものだ。つまり長期的な時間軸を前提にしている。「あるテーマにベットするということは、市場全体を代表する株価指数(S&P500やMSCIACWIなど)からは乖離した動きをする、それだけのリスクを取ることになる。しかしそのテーマが中長期的に超過収益の源泉になれば、リスク・リターンのトレードオフを考慮してもなお、投資魅力が高い投資テーマは必ず存在する」(米山氏)。

オイル価格への大きなエクスポージャー(リスクに晒されている度合い)を有する年金基金が、ETFを通じて再生可能エネルギー銘柄に投資して、将来のテクノロジー転換などによる中長期のオイル価格の変動に備えるなど、テーマ型ETFをリスクヘッジに活用しているケースもある。

機関投資家はESGスクリーニングの投資対象への適用を期待

GlobalXでは、様々な投資ターゲットを持つ機関投資家にとって、以下の4つのマクロ環境は、投資判断に影響を及ぼし続けていると指摘する。

①低金利の長期化

米国、欧州、日本など世界中の金利がゼロかそれ以下であることは、利回り追求を非常に困難にしている。多くの機関投資家が利回りを求めていることを考慮すると、高配当株、REIT、MLP(Master Limited Partnership:米国の共同投資事業形態の一つ)、優先株、カバードコールなどにより、利回り確保の方策を探索し続けるであろうと考えられる。

② 低成長見通し

コロナショックによるパンデミック以前から、高齢化などを考慮すると、今後10年間の世界の成長期待は弱い状況だった。このことから、多くの機関投資家は、テクノロジー、人口動態、環境などにおける長期的でディスラプティブ(創造的破壊をもたらす)なトレンドを含め、より成長性の高いセグメントへの投資を検討するものと考えられる。

③ ESGへの関心の高まり

投資家は投資が与える影響についても関心を持つようになってきている。ESGは、環境、社会、ガバナンスの観点から、企業が世界に与える影響を把握し、投資の尺度にしようとするものだ。投資の社会的責任という観点からも、現在ではこのESGが投資の収益の源泉になり得るという見方が増えてきている。ESGが重視される中、利害関係者を満足させるため、より多くの機関投資家がESGスクリーニング(選別)を投資対象に適用することを期待している。2018年末時点で、ESG投資のうち75%は年金基金、大学、財団、保険会社などの機関投資家によって保有されていたという調査がある(GlobalX調べ)。

④ テクノロジー化の進展

AI、ロボティクス、ゲノムなどのテクノロジーは、ますます発展を遂げ、業種・業態に関わらずテクノロジーにキャッチアップできない企業は、投資家の関心を引き付けることができなくなるものと考えられる。

Global Xでは円建てのETFを日本で上場していく予定だ。「テーマ型ETFであれば、ディスラプティブなテーマを選択することが一つの基準になるだろう。そのテーマへの高い評価が価格に反映される前の段階で投資することも重要である。利回りを重視したETFであれば、利回りとともに、コストも銘柄選定のポイントだ」(米山氏)。ETFはすでに多くの機関投資家により投資されており、今後も様々な投資ニーズに応える商品が登場するだろう。

マーケットメイク制度で流動性向上商品性改善へ金融機関にヒアリング

日銀のETF「年間12兆円」購入は2020年末まで継続する?

低金利対策の「利回り追求型」人気4つのマクロ環境が投資判断に影響

- 寄稿

-

Global X Japan米山 章吾 氏

取締役兼営業部長