- 国内金融サービスにおけるAI・データ活用が持つ可能性

- AIの全社活用が進まない理由の考察

- SMBCグループにおけるAI・データ利活用の取組

- データ×AIで安心・安全な未来を拓く 三井住友海上の取り組み紹介

- あおぞら銀行におけるマーケティングデータの「見える化」事例

「国内金融サービスにおけるAI・データ活用が持つ可能性」

- 【講演者|基調講演】

- LINE株式会社 執行役員 AIカンパニーCEO

デジタル庁 プロジェクトマネージャー

砂金 信一郎 氏

<AI技術の社会実装の現状と課題>

今回はAI技術が社会実装された際にどういう影響をもたらすかについて解説する。まず初めに、日本では欧米や中国等にはない特殊な事情がある。それは災害が多い国であり、AIを活用し国家・事業としての継続可能性を維持できるのかという点がAI戦略の中で際立っている事である。その為にはデジタルツインと言われる、各自治体が持つデータをオープンデータとして活用し、実社会とバーチャル(データ社会)をツインにして考え、実社会で起こりうる出来事のシミュレーションを可能にする状況の構築や、データ基盤の国際的連携によるデータ経済圏の構築等、グローバル・ネットワークの強化による日本のレジリエンスの強化が求められる。

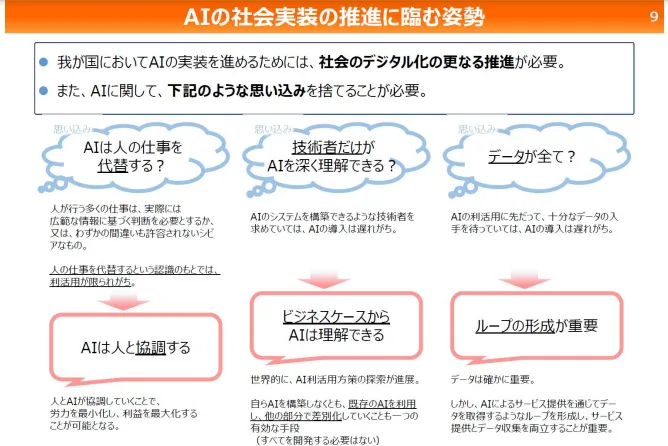

また、AIの社会実装の推進に臨む姿勢も変えていく必要がある。AIやロボットによって人の仕事が取られてしまうのではと思う方もいるが、日本でロボットといえば、様々なアニメなどに描かれているように身近な人間を助けてくれる存在として認識されている。このように、人とAIが協調することで世の中が良くなっていくのである。また、AIは専門的な技術者・研究者だけが構築できるものではない。社会実装という観点においては、既存のAIを利用しどういったビジネスケースでAIを有効活用すると仕事や生活が変化するのか考えることが重要である。さらに、AIの利活用に先だって十分なデータを入手する事は重要だが、AIによるサービス提供を通じてデータを取得するループを形成し、サービス提供とデータ収集を両立させる事が重要だ。

<AIの社会実装に向けた取組>

AIの社会実装に向けた取組として、AIの信頼性向上、AI利活用を支えるデータの充実、人材確保等の環境整備、政府におけるAI利活用の推進といった目標に取り組んでいる。

日本では過度に高い品質を期待する傾向が強いためにAIが導入されにくいとの見方がある。AIは確率論でAかBかを当てにいくため、100%大丈夫だという保証はしにくい。このような特徴を許容しながらAIと向き合っていくことが、経営者や意思決定者には必要だ。AIの透明性や説明性の確保など、AIのブラックボックス性を打破する技術開発の加速も期待される。

また政府機関による積極的なAI利活用の実践により、社会経済の効率化や国民生活の向上、社会全体のAI利用の促進が期待される。しかし、現在デジタル庁及び関連省庁が取りまとめをしているAIに関するある資料では、金融庁の取組は記載されていない。それは金融分野においてどこにAIを活用する場合に課題があるか等、明確な答えが出ていないと推測される。

<AI研究開発の最前線>

一般的にAIの活用領域は、「認識」「予測」「生成」「作業(身体性)」の4つに整理できる。「認識」は画像認識や文字認識等に代表される、特徴を見極めて対象物を読み解く能力だ。2つ目の「予測」は行動予測・需要予測・推薦・広告など数多くの企業が取り扱う領域で、様々なデータを分析し必要とされるものを正しく推測する。3つ目の「生成」は、チャットボット、スマートスピーカーのように人間ならではのクリエイティブな作業を代替する技術であり、直近2年程で著しく成長した分野だ。4つ目は「作業」で、自動運転等のロボット等身体性を持つものとAIが結び付けた技術だ。

<ソフトウェア・AI開発手法の進化と競争>

深層学習、機械学習等のAIの源流となる技術が出始めた頃からソフトウェアの作り方も変化してきている。全てのソフトウェアを人が作るのではなく、一定の方向性(アルゴリズム)は人が作成し、そこへ学習データを投入することでAIがソフトウェアの仕組み(モデル)を自動で生成することが可能になってきた。

またAIにおいては、2010年ごろから約2年毎にAI開発手法に関する画期的な成果を生み出した論文が発表されている。さらに新しい手法が提案されるだけでなく、実用性の観点でもレベルが上がっており、より短期的に実装させる事ができるといった変化の速さもAIの特徴の1つである。

<新たなAI開発モデル>

開発競争の最前線で話題になっているのが、「GPT-3」というOpenAI社のAIだ。これによって、あらかじめ巨大な言語モデルを作成し、その設定や構成を調整する事によって各業務へ適用するといった新たなAI開発モデルが確立された。LINEにおいてもこれまでOCR、チャットボット等それぞれ専用のAIを作成していたが、Hyperscale AIの作成に着手し、ネイバー株式会社と共同で世界初の日本語に特化した大規模汎用言語モデルである「HyperCLOVA」を開発した。

Hyperscale AIはインプット・アウトプットの情報が文字だけでなく、音声、図、ビデオなど様々な形態のデータに拡大し、今後もマルチモーダル化(より多くの情報を扱えるようになっていく事)していく見込みである。

<金融業界にAIがもたらすインパクト>

これまでAI・機械学習が実装されてきたのは主に広告の領域で、全てがデジタル化されており、それらのデータを使って最適化するために使われてきた。今後は金融、流通、インフラ、医療といったリアル産業のほうにAIのインパクトがもたらされていくと考えられる。

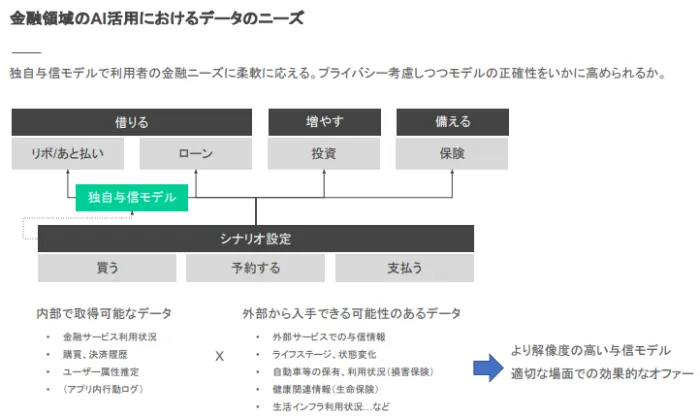

金融業界においてAIとデータの関係性が分かりやすく説明できる事例として、与信モデルがある。これまで使われてきた購買、決済履歴等の内部で取得可能なデータに加えて、ライフステージや健康関連情報等の外部からのデータを活用しより解像度の高い独自の与信モデルを作るといった次の競争が起きてくるだろう。プライバシーを考慮しつつモデルの正確性を高め、利用者の金融ニーズに柔軟に応えことが重要である。

<LINEのプラットフォーム戦略>

LINEのプラットフォーム戦略として、さまざまなサービスの提供によりデータを集積し、改善に繋げている。ヤフー株式会社(Yahoo!Japan)においても攻め(精度の高い予測)と守り(不正検知等)の両方でAIを活用し、継続的に改善を行っている。

それらのAI技術を活用し外部企業に提供するAIソリューションがいくつかある。「LINE eKYC」は本人確認を電子的に行うシステムで、顔認識・文字認識の2つのAI技術を活用している。日本では犯収法により本人確認手段が規定されているため、システムの裏側で人がチェックするが、その方法もかなり効率化されている。もう1つは「LINE AiCall」として音声認識の技術をコールセンター向けに提供している。従来のような汎用型ではなく、ユーザーの発話内容をAIが理解判断し、会話を進めていく対話型である。

<まとめ>

金融機関ではデータやITを活用した効率化、ITを前提とした業務への変革であるDXが喫緊の課題となっている。しかしUXを無視し成果を出す事を重視したデジタル化では、業務変革も起こらずDXはうまくいかない。一方で、データやAIを活用しユーザーが求める金融サービスを生み出して初めてDXとなるのである。

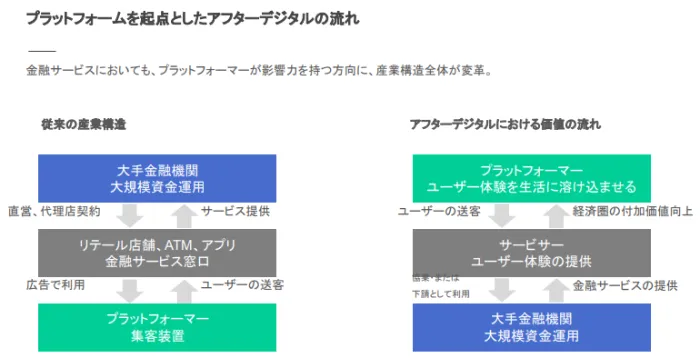

アフターデジタルにおいては、金融サービスにおいてもプラットフォーマーが影響力を持つ方向に産業構造が変化していくかもしれない。金融機関の皆様には顧客の為にこういった顧客体験を提供したい、その為にAIをどのように活用すべきかという事に各社の観点で向き合って考えていただきたい。