- はじめに

- FinTechの主な領域とその定義

- FinTechの主な領域① デジタル化(Digitization)

- FinTechの主な領域② 信頼性(Trust)

- FinTechの主な領域③ 繋がり(Engagement)

- FinTechの主な領域④ 変革(Disruption)

- FinTechの主な領域⑤ 分析(Analytics)

- おわりに

はじめに

本連載(第1回・第2回・第3回・第4回)を通じ議論してきたように、社会の変化やテクノロジーの進展は目まぐるしく、金融機関は既存のビジネスモデルを将来にわたり維持することが困難になっている。

そんな中、金融機関はこれまで視野になかった新たな脅威を意識しつつ、法人・個人を問わず顧客から選ばれる存在であり続けなければ、やがて競争優位が保たれなくなり市場から淘汰されるかもしれない。

さらに、多くの金融機関が複数の構造的な課題を抱えている。FinTechが及ぼす脅威を機会に変えて、構造改革を進めることが求められる。

PwCは、例年、グローバルフィンテック調査を実施しているが、その調査結果から浮かび上がる示唆、中でもグローバルと比べた場合に読みとれる日本固有の課題を通して、技術革新に直面する金融機関の向うべき方向を示す。

FinTechの主な領域とその定義

PwCが金融機関などとFinTechについて語る際、以下5つのキーワードにより整理して議論を行うことが多い。これらを用いて、金融機関が取るべき対策について話しを進めていきたい。

① デジタル化(Digitization)

デジタル技術を用いて金融機関における業務の生産性を上げ、引いてはコスト削減や顧客満足度の向上を図る。主に、人事や経理を含むミドル・バックオフィス領域が該当。

② 信頼性(Trust)

顧客からの信頼性喚起のため、デジタル時代における情報の安全性を確実なものとする。サイバーセキュリティ、情報セキュリティ、データプライバシーなどを含む。

③ 繋がり(Engagement)

金融機関とエンドユーザーとの接点において、より使いやすく商品やサービスをシームレスに提供する。主に、顧客との直接的な繋がりを有する顧客対応部署などフロントオフィス領域が該当。

④ 変革(Disruption)

未だ存在しない革新的な商品やサービスを通じ、既存のビジネスモデルを変革する。新規の商品やサービス開発部門、調査や企画部門、イノベーション部門などが該当。

⑤ 分析(Analytics)

アナリティクスの活用により顧客やデジタルチャネルに係わる最適な意思決定を行う。ビッグデータ、人工知能などを含む。

FinTechの主な領域① デジタル化(Digitization)

多くの金融機関は構造的な高コスト体質を抱えている。主なコストには、ITインフラの維持・更改に関わるシステム費、拠点・店舗に関わる物件費、人件費などが含まれる。

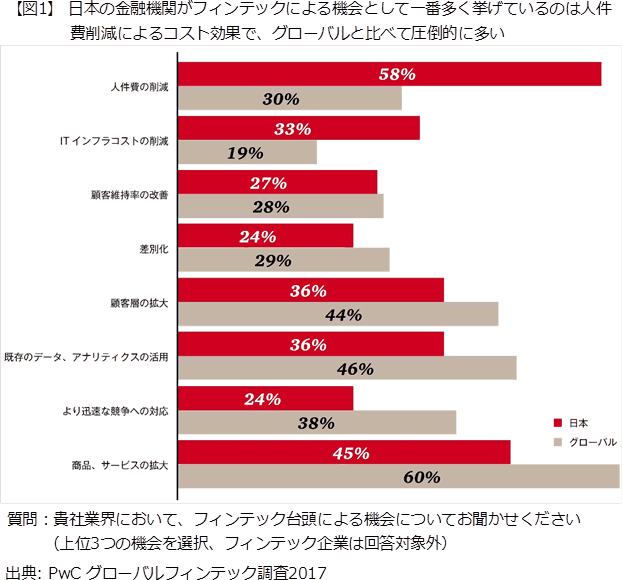

グローバルフィンテック調査でFinTechの台頭による事業機会を訪ねた質問に対し、日本の金融機関による回答のトップとなったのは、人件費の削減でグローバルの倍近くの回答結果となった。グローバルより回答が多かったもう一つの項目はITインフラコストの削減だった。

一方で、日本では、FinTechによって、商品・サービスの拡大、顧客層の拡大や競争力強化につながることに期待する回答はグローバルと比べて低い。

これは、日本の金融機関は既存業務のゲームチェンジを起こすようなイノベーションの可能性は現時点においてあまり想定しておらず、既存のビジネスモデルを前提とした、効率化や改善を想定していることを示唆していると言えよう。

そこで、既存環境の中で最適化を推進していくことを目的とし、RPA(Robotic Process Automation)によりコスト削減を目指す事案が増えている。

これは、現在、社員・行員や派遣スタッフなどが担う事務作業をソフトウェアロボットで自動化することにより、リソースの効率的活用・コスト低減・業務品質の向上を目指すものである。

RPAとは?

RPAの特徴とは

RPAとは「ロボティクス・プロセス・オートメーション」の略で、海外ではデジタルレイバーとも呼ばれており、ホワイトカラーの間接業務を自動化する破壊的技術です。

RPAによって実現できる事項

デスクトップ上で人間がする作業をロボットが記憶することで、定型的な業務を繰り返し反復して自動化することが可能になります。また、一定のルールを覚えさせることで、基準にもとづいた判断作業も実現可能になります。

技術的な特徴

既存のシステムを再構築することなく、従業員が実施している業務をロボットが自動実行することができます。

– PwC Japan

RPA(ロボティクス・プロセス・オートメーション)によるオペレーショナルエクセレンスの実現~業務の自動化から高度化の実現へ~

FinTechの主な領域② 信頼性(Trust)

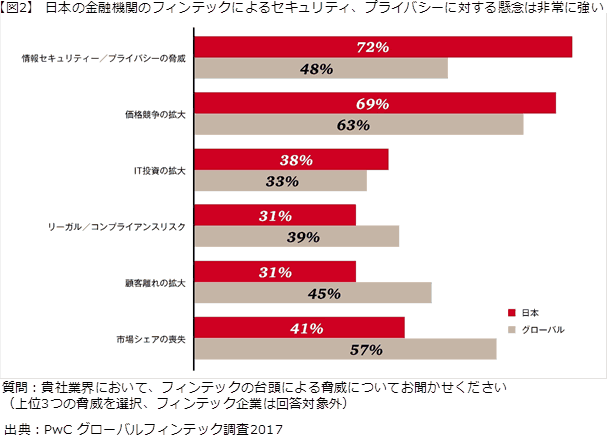

金融機関にとって、サイバーセキュリティは既に重要な課題であるが、FinTechの台頭による脅威として日本の金融機関がトップに挙げたのもサイバーセキュリティやプライバシーの侵害で、グローバルの48%の回答に比べて日本は72%と非常に多い。

金融サービスにおいて信頼は事業の根幹そのものであり、サイバーセキュリティについては、単にIT部門やコンプライアンス部門の問題としてだけでなく、経営課題として取り組まなくてはならない。

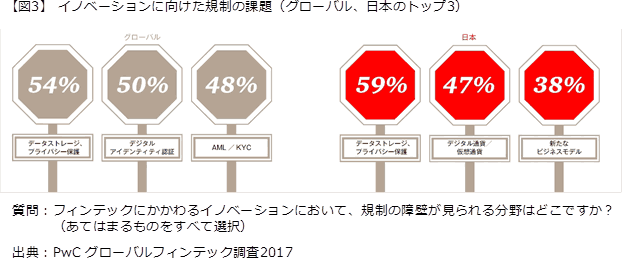

一方、イノベーションにおいて規制の障壁が見られる分野として、信頼性に関わる項目が多く挙げられる結果となった。中でも、データストレージ・プライバシー保護、デジタルアイデンティティ認証、AML(Anti-money Laundering)/KYC(Know Your Customer)などが上位に挙げられた。

デジタル化の進展により益々新たな脅威に晒される中、金融機関が信頼性を確保(守り)しながら、変革を進める(攻め)ことが求められる。一方で、過度な規制はイノベーションの妨げになることもある。

それら攻守のバランスを維持しながら変革を進め、顧客満足度の向上に努めることが期待される。

FinTechの主な領域③ 繋がり(Engagement)

モバイルの普及やテクノロジーの急速な進展により新たなサービス・ビジネスモデルが次々と生み出されており、金融サービスも例外ではない。金融機関によるAPIの公開もあり、顧客が金融商品やサービスにアクセスする方法も多様化してきている。

一方、日本の金融機関のウェブサイト、ウェブベースのプラットフォームやモバイルアプリケーションの活用はグローバルより大きく出遅れている結果となった。またグローバルでは、複数のチャネルを組み合わせて活用し顧客との接点を増やしているオムニチャネル化が進んでいる。

デジタルチャネルは、顧客にとって便利なだけでなく金融機関にとっても顧客を知る重要なツールとなるであろう。

今後IoTにより、あらゆるものから取得される、かつてないほどのデータが利用可能となることが想定される。顧客が本当にほしいと思っているもの、カスタマイズした商品やサービスを低コストで提供していける時代もやってくるかもしれない。

プロダクトアウト型のビジネスから、カスタマーエクスペリエンスを向上させ、変化する顧客のニーズを満たすために、顧客のニーズの把握が何よりも重要となる。

デジタルチャネルに限らず、顧客に合わせた最適なチャネル、顧客接点の最適化、カスタマージャーニーを設計することが必要である。

FinTechの主な領域④ 変革(Disruption)

金融業界では、異業種や先進IT企業の参入により競争が激化しており、既存の金融インフラが新たな技術に代替されるなど、金融機関の過去の資産による優位性が崩壊しつつある。

今後、金融におけるさまざまな業務領域でのインフラとなり得る技術がブロックチェーンであり、このオープンでセキュアなプラットフォームの出現が企業の取引形態を初めとする社会構造の成り立ちをも大きく変え得る。

なぜなら、ブロックチェーンは金融サービスのみならず医療や産業や公共機関などあらゆる分野において活用が模索されており、そう遠くない未来においては、ブロックチェーンによるオープンなプラットフォーム上で個人や企業がさまざまな情報交換や取引をする時代が到来する可能性があるからだ。

ブロックチェーンは、金融業界のインフラコストを大幅に引き下げ、また金融取引やスマートコントラクトの他、さまざまな用途へ適用拡大の可能性が期待される。

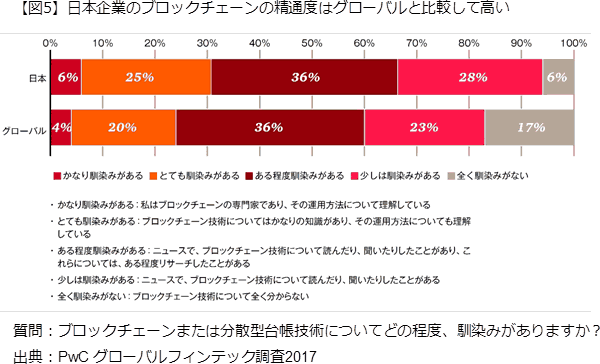

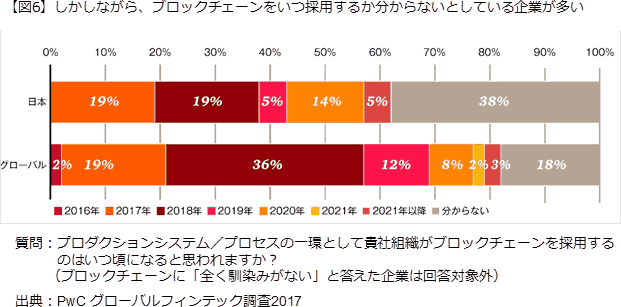

ブロックチェーンは重要性の高い技術として注目されており、日本においてブロックチェーンに全く馴染みがない人はわずか6%であった。しかしながら、日本においてブロックチェーンをいつ採用するか分からないとしている企業は約4割に昇る。

グローバルでは、採用時期を分からないとしているのは2割未満で、約7割の企業が2020年までに採用すると答えている。

ブロックチェーンを用いてプラットフォームを提供せず、傍観してその波に乗り遅れた場合、他者のプラットフォームに参加する他なくなれば、将来にわたり利益を得ることが難しくなる可能性もある。

ブロックチェーンをどの事業領域に適用するか、誰とパートナーシップを組むか、ブロックチェーンをインフラに組み入れるための仮説に基づくビジョンを描いて試行錯誤を続けることが求められるだろう。

FinTechの主な領域⑤ 分析(Analytics)

金融機関は、装置産業或いは情報産業と言われることがある。組織の中には膨大なデータが存在するが、これまでそれを資産として捉え戦略的に活用することは限定的であった。

組織に内在するデータに上述したプラットフォームなど外部ソースから取り入れたデータを加えビッグデータとして捉え、アナリティクスにより分析・解析し、戦略策定や顧客サービスの品質向上に役立てることが求められる。

そのような仕組みを企画し、外部ステークホルダーとの提携や共同開発を含め、さまざまな形で新たなビジネスモデルを構築するためには、これまでとは異なるスキルが必要となる。

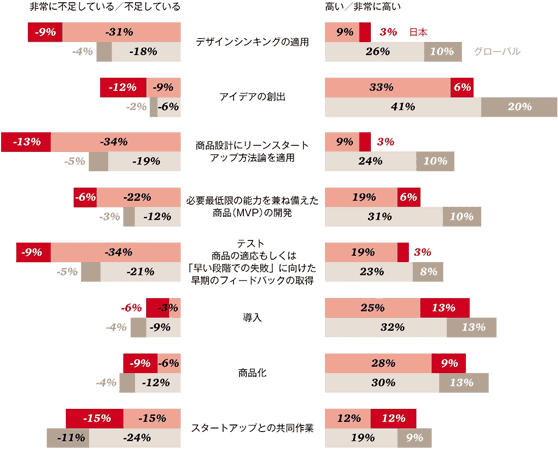

よく指摘されることではあるが、日本企業はイノベーションに関連したスキルについて苦手意識を持っているようだ。デザインシンキングやリーンスタートアップなどのスキルは特にグローバルと比較して苦手な傾向が見られた。

日本に限らず、金融機関はこれまで顧客が何を求めているかという顧客視点のアプローチではなく、プロダクトアウト型のビジネスを行ってきた。デジタル技術を活用して顧客ニーズをより的確に把握すると共に、これまでと違った人材スキルが必要となることを認識することが求められる。

日本の金融機関によるFinTech企業とのパートナーシップはグローバルと比べて出遅れているが、91%もの企業が今後3~5年の間でFinTech企業とのパートナーシップを拡大していくと答えた。

FinTech企業との協働で直面する課題として、マネジメントカルチャーの違いがトップに挙げられている。外部組織とのパートナーシップや組織文化の変革の取り組みなどを通じて、新しいテクノロジーを速やかに理解・適用できる組織を構築するために、今後人材戦略の見直しも求められてくるであろう。

おわりに

本連載では、IoTによるビッグデータ統合社会における金融機関のFinTech戦略と題して5回にわたり議論を進めてきた。そう遠くない未来の社会は現在とはまったく別の姿をしていると考えられ、その中で金融機関の姿がどのようなものになるかは誰にも分からない。

グローバルフィンテック調査から、日本の金融機関はさまざまな取組に着手しているがグローバルと比べて出遅れている結果が顕著に表れた。

それぞれ単体で海外の活動などに関わる情報収集や分析に時間を割くことも大事だが、複数企業が協調して英知を結集し変革を進めることが重要だ。

また、未来への投資資金を捻出するためには、内部オペレーションの抜本的な生産性向上とコスト削減を図ることも求められる。

混戦するFinTechエコシステムにおいて、金融機関はその一角を占める重要なステークホルダーだ。更なる顧客満足度向上を主眼におき、その競争優位を向上させながら未来の金融の姿を描いてもらいたい。

10年後に生き残るFinTech戦略~ビッグデータ統合社会に備えて

IoTが変える金融機関の在り方~金融サービスの10年後

ブロックチェーンの応用が解決するサプライチェーンの課題

FinTechと将来の監査業務~AIとビッグデータが変える監査業務

FinTech最新調査~技術革新に直面する日本の金融機関が向かうべき方向

- 寄稿

-

PwCコンサルティング合同会社田中 玲 氏

フィンテック&イノベーション室長

パートナー