2017年7月20日 アクセンチュア株式会社は「フィンテック最新動向」についての記者発表を行った。まず、執行役員 金融サービス本部統括本部長 中野将志氏より挨拶があり、アクセンチュアが行ってきたフィンテック調査の流れから前年の振り返りを話された。続いて、2016年の調査データを基に分析した結果について、戦略コンサルティング本部エンタープライズ アーキテクチャ & アプリケーション戦略 マネジング・ディレクターの村上隆文氏より発表された。

フィンテック投資概況

グローバルフィンテック投資全体像

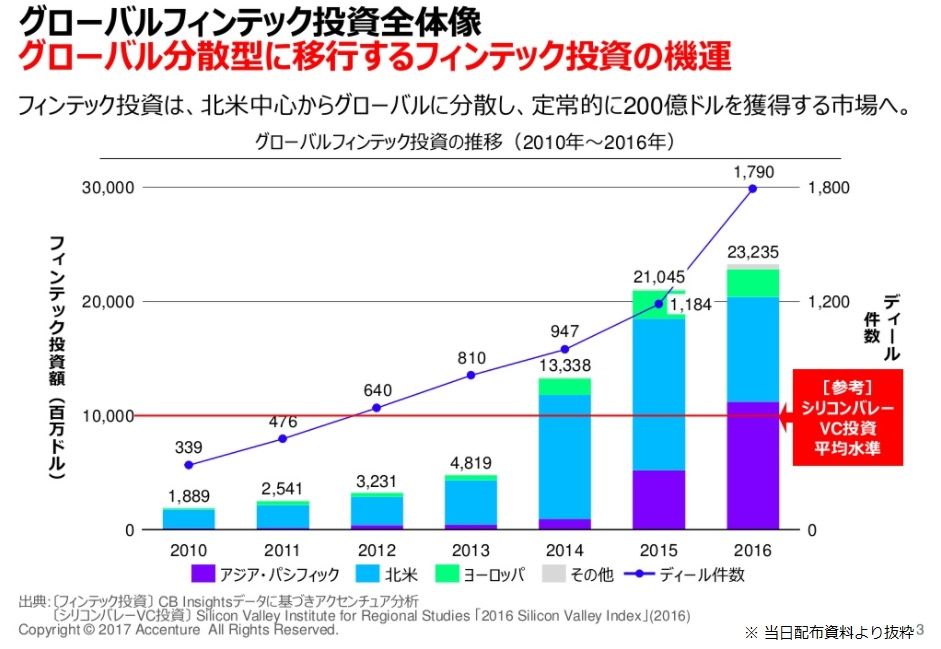

2015年は1,184件であった投資件数が2016年では1,790件と51%上昇しており、順調にフィンテック投資件数が伸びている。フィンテック投資額は全体で10%上昇し、アジアパシフィック地域での投資額が全体の半分を占める状況となった。フィンテック投資は件数が増えていることからフィンテックに対しての期待は続いているが、フィンテックへの過剰な期待が落ち着いてきている状況になってきており、北米、ヨーロッパの主体からグロバールに分散し200億ドルの市場へ成長してきている状況にある。

アジアパシフィック地域でのフィンテック投資

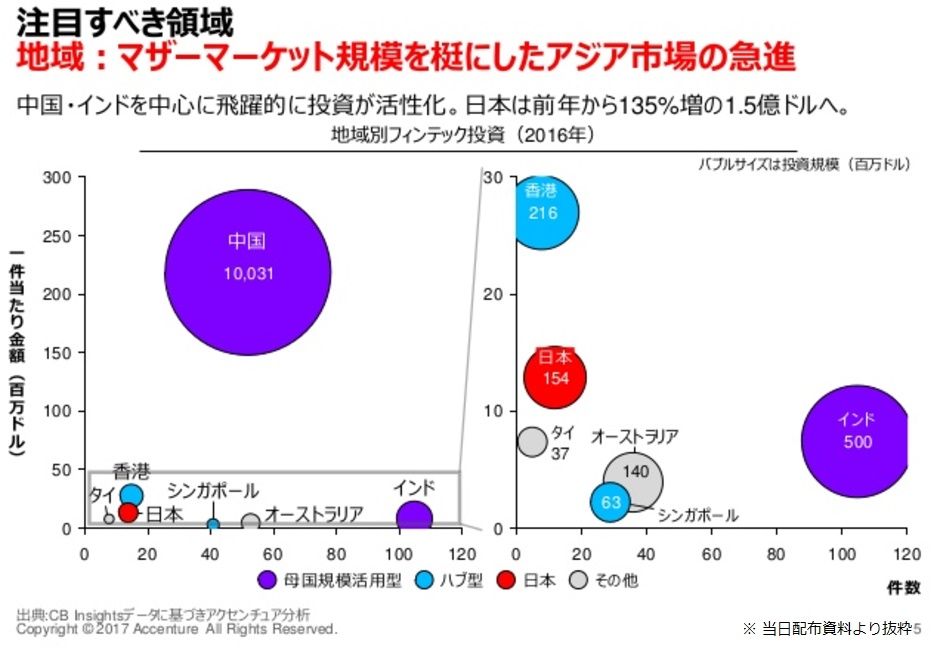

中国が圧倒的にアジアパシフィック地域でのフィンテック投資をけん引している状況であるが、インドの投資件数が大きく伸びてきている。また、フィンテックグローバルを目指している香港、シンガポールも堅調な伸びを見せており、日本も前年から135%増の1.5億ドルへ拡大している状況である。

事業領域フィンテック投資

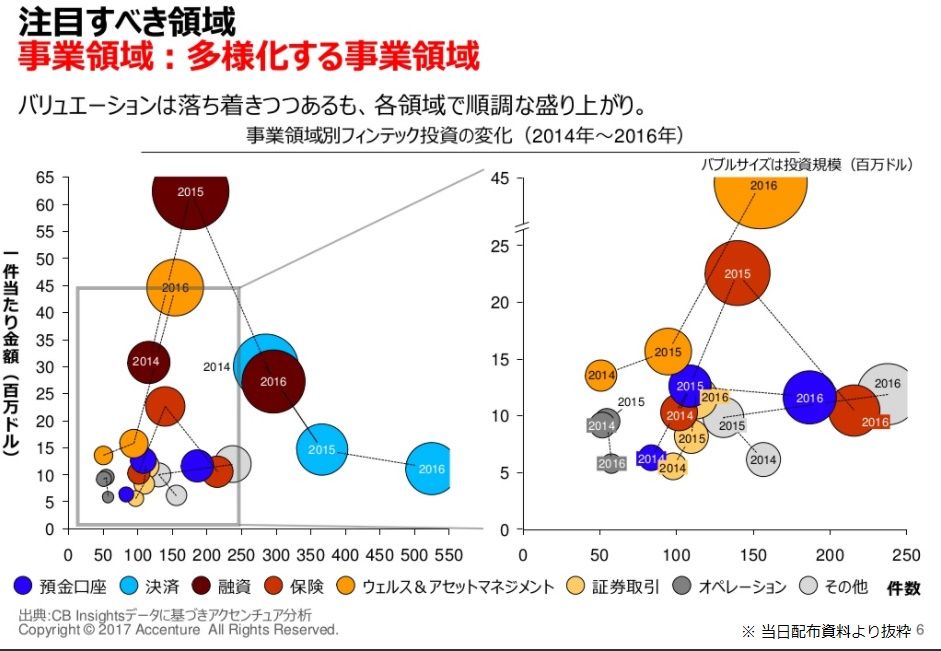

事業領域では預金口座、決済領域へのは投資件数の伸びは引き続き伸びている。金融の本業である保険・融資・ウェルス&アセットマネジメント・証券の領域でも件数が伸びてきており、特に保険領域では件数が大きく伸び、ウェルス&アセットマネジメントは金額及び件数が大きく伸びてきている。昨年は決済分野が主であったが、2016年は事業領域全般に伸びている状況である。

テクノロジー領域フィンテック投資

テクノロジー領域では、インタラクティブ、モビリティ、アナリティクス、クラウド、セキュリティについては金額的に大きく伸びている。また、新興技術であるAI、ブロックチェーンについては、投資件数が増加傾向にある。

1件当たりの投資金額は落ちつき始めている状況となっているが、スタートアップが既存のビジネスをディスラクティブしながら大きな収益をあげていくモデルから、金融機関や異業種企業等の伝統的企業とスタートアップが組むことによって着実なビジネスをイノベーションしながら作っていくモデルが顕著になってきている状況であることから過剰な投資が落ち着いてきている。

成長戦略としてのフィンテック活用

伝統的企業がフィンテックスタートアップと付き合うことが次の成長につながる手段になるのではないかとアクセンチュアでは考えており、金融機関が問われている一つの課題として金融を中核とした社会インフラ業となるのか、デジタルを活用しながら顧客との接点を握り、顧客に対して顧客の本来のニーズを支えていく立場になるのかが問われている。銀行が融資等で稼ぐのではなく、顧客へのアドバイザーとしての役割を果たす等、顧客との接点頻度を上げていき、サービスを提供していく考え方が必要である。

成長戦略を実行するにあたって、金融機関が単体ではできないことをフィンテックのスタートアップの技術を活用したり、伝統的企業同士で、アライアンスを組み複数社でサービスを提供していくためにはオープンイノベーションを行っていくことがポイントとなる。

オープンイノベーションを行っていくにあたっての重要ポイント

- インプット:新しいビジネスのシーズをどのようにして確保していくか

- アウトプット:どのようにして新たな顧客体験・社会創出していくのか

- マネジメント:不確実性をどう許容していくのか

- リソース:脱内製至上主義に転換できるのか

4つ枠組みを構築することにより、偶然的ににオープンベーションが起こるのではなく体制が設計された中で転換していくことが重要である。

今後日本市場はどうするべきなのか

フィンテックは金融機関の成長に不可欠な存在になってきており、日本のフィンテック市場は順調に伸びている中でいかに取り込み、成長につなげていくことが重要である。金融機関が取り組んでいくべきこととして、マネジメントの改革、商品開発のプロセス改革、人材改革、テクノロジー基盤改革が必要で、全社的な体制確立が求められる。