スクリーニング業務における課題と

事例にみる次世代スクリーニング・システムのテクノロジー

-

【講演者】

- SAS Institute Japan株式会社

ソリューション統括本部

Fraud & Security Intelligence Solution グループ

シニアコンサルタント, CAMS

新村 和樹 氏

<昨今のスクリーニングを取り巻く情勢>

昨今の金融機関のスクリーニング業務において、制裁対応は、非常に重要なテーマとなっている。ウクライナ問題など不安定化する国際情勢の中で、欧州連合における対ロシア制裁が強化されており、金融機関におけるスクリーニング業務も高い頻度での変更が求められている。昨年は9回の制裁パッケージが発表されるなど、制裁が有効な外交手段と捉えられ、強化・変更されている状況だ。これに紐づいて、金融機関のスクリーニングへの対応も頻繁に変わっている。東アジアにおいても、香港の一部指導者層に対する制裁や北朝鮮への伝統的な制裁が続いており、今後も国家間紛争が起きる中で、制裁の強化や司令の変更が起きることが見込まれる。制裁と一口に言っても、「経済制裁」「外交制裁」「軍事制裁」「スポーツ制裁」「個人制裁」「環境制裁」などのタイプが存在する。中でも経済制裁や個人制裁が、金融機関として意識すべき領域だ。

<スクリーニング業務における主な課題>

犯収法に則って暴力団対策の一環でスクリーニングを始めるなど、金融機関はすでにこの分野に対応してきた。昨今ではPEPsリストも加わり、国内のみならず海外も意識しながらスクリーニングを行う必要が出てきたことから、苦労して対応している状況だ。主な課題は次の4つが考えられる。

<1. 制裁要件の変更>

金融庁ガイドラインによると、取引フィルタリングのリスト更新は、24時間以内にリストを取り込む必要があるほか、既存のお客様のリスト更新時のスクリーニングも72時間以内という目処が設定されている。そこで1つ目の課題は、リストが頻繁に変わっていく中で、変更されたリストおよび自行のお客様に対するスクリーニングの適用を迅速に行わなくてはいけない点だ。制裁要件の変更を捉えて、既存の多くのお客様に適用していく難しさがある。

<2. 名称問題>

2つめの課題は、制裁スクリーニングのプロセスでは、制裁リストに登録された対象者の氏名に含まれる多様なバリエーションへの対応が必要となる点だ。日本では同じ苗字でも読み方が変わる、韓国ではハングルのアルファベット表記にバリエーションがある、中東系では別名が存在する、非ラテン文字を使用するケースなどへの対応は簡単ではない。今までも苦労して改善してきた点だが、FATF第4次審査の前後に有効性の検証がある中で、このスクリーニングのプロセスをいかに改善していくのか悩むケースが多い。

<3. 法人の所有構造>

2つめの課題は、国内外のPEPsリストへの対応などスクリーニングの幅が広がっている中、法人の実質的支配者(UBO)という観点も重要なテーマとして挙がっている点だ。法人の口座開設において、企業の責任者や経理担当者の名前だけでなく資本の所有構造をたどっていきながら、その背景にある真の支配者をスクリーニングする。問題があれば、それに伴うリスク低減措置をとる必要がある。日本国内に登記されている法人の実質的支配者が海外にいる場合には、どのような人間なのか確認しなければならない。そのためスクリーニングを国内の情報だけに閉じてしまうと、適切なスクリーニングができなくなる。

<4. 品質の悪いデータとレガシー・システム>

スクリーニング業務はある程度歴史があるために、過去10年間変更を加えていないような古いレガシー・システムを使用しているケースがある。マッチングロジックを変えようとしたときに、チューニングにかかる時間が長く煩雑でかつコストがかかるという話を聞く。その結果、誤検知が多くなり、口座開設時に銀行業務の工数の発生につながっている。

<海外導入事例にみる次世代スクリーニング・システムの在り方>

弊社では2022年より、スクリーニング・ソリューション「SAS Sanctions Screening」の刷新を進めており、「SAS Real-time Watchlist Screening」として2024年中にリリースをする予定だ。Neteriumと協業し、AWSやAzureのクラウド上に構築したスクリーニング・ソリューションを介してスクリーニングを実施するというコンセプトで設計した。先行してベルギーのOrange Bank様でリリースしており、プレスリリースでご紹介したとおり、検知レートの大幅な向上、検知した後の業務プロセスの最適化という点で大きな導入効果を感じていただいている。

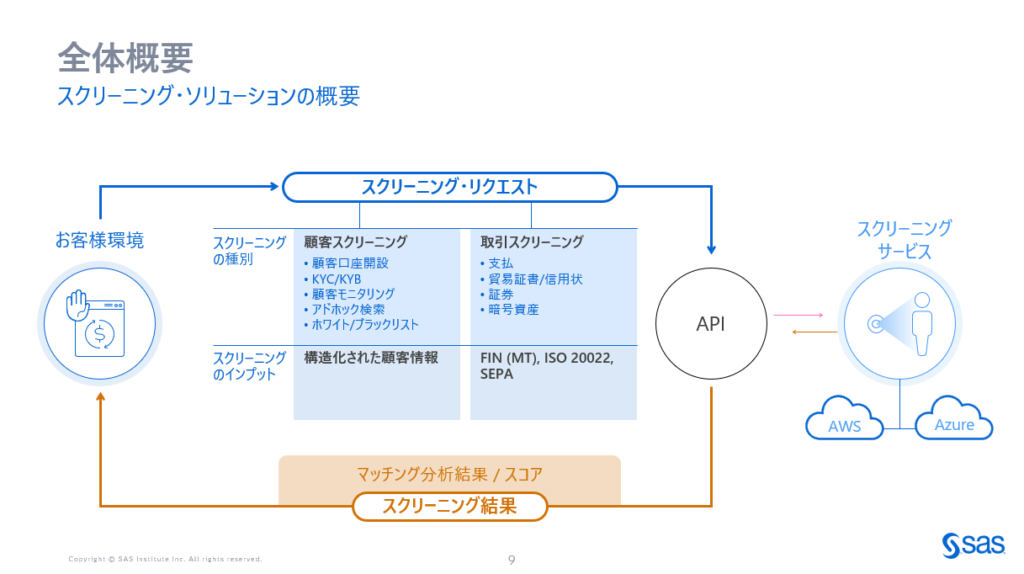

<スクリーニング・ソリューションの概要>

氏名や各種情報をシステムにインポートして返す仕組みは、数多く存在する。ただし銀行様の業務においては、実際にインポートするプロセスも検討しなくてはならない。手法の種別としては顧客スクリーニングおよび取引スクリーニングに分かれているために、銀行内では別々のシステムが存在する。情報の形も、口座情報はコアバンキングシステムに準じた形で、また取引のスクリーニングに関してはISO等に準拠したフォーマットなどを、APIに合わせてうまく送らなくてはいけない。スクリーニング結果を受けて問題の有無を外為の仕組みに返す、また必要があれば調査の担当者に示し、判断結果をまって制限を解除していく。このように銀行内部では、データの仕分け・対応をして、さらにその結果を活用するという一連の流れがある。そこで弊社は、顧客スクリーニングも取引スクリーニングもカバーしながら、この一連の流れをワンストップで提供するスクリーニング・ソリューションサービスを提供している。金融機関内に存在する個別のブラックリストやチューニングのロジックなどを、SAS側の環境に適切にディプロイしていくことが可能だ。クラウド上のサービスと銀行様のシステムを適切につなぎ業務として展開できる機能のほか、検知した結果を学習してプロセスを改善していく分析のテクノロジーも提供している。

<スクリーニング・ソリューションの特徴>

AIや機械学習のテクノロジーがでてきたことで、マッチングロジックが効率化・高度化されている。弊社のソリューションにおいては、AIによる曖昧名称マッチングが1つめの特徴だ。どこの国、人種、何系の名前かを判別した上で、後続の処理を行なっていくことで、人名の誤検知削減につなげている。そして、従来には見られなかったセマンティックマッチングの導入が2つめの特徴だ。オンラインバンキングであれば、IPアドレス、端末ID、位置情報など付加的な情報も取得できる。ジオロケーション・マッチング、ID照合、日付マッチングといったセマンティックマッチングの要素を取り込みながら、リストと申し込みや取引を行っているお客様のマッチングの精度を改善している。

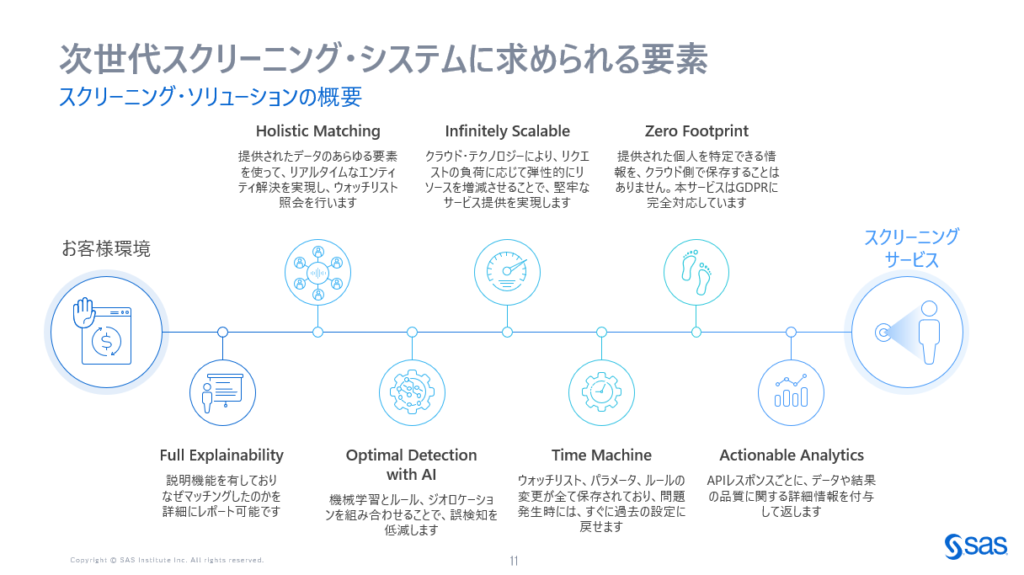

<次世代スクリーニング・システムに求められる要素>

次世代スクリーニング・システムにおいては、提供されたデータのあらゆる要素を使った包括的なマッチングが必要になる。AI等の活用を推進して、従来のルールだけでは捉えきれなかった課題を克服していくことも重要だ。柔軟なルールの設定、多様なデータの利用、モデルの活用をやっていくと、従来のオンプレではリソースが頭打ちになってしまう。そこでクラウドのような拡張可能なアーキテクチャを活用すれば、新たなデータ、AIリストの追加に柔軟に対応できるわけだ。GDPRや国内においては個人情報保護の規定があるために、個人情報をクラウドに出すという観点から適切な管理ができていることが求められる。スクリーニングの仕組みにおいては、個人情報を多分に含んだ内容が使われていくために、弊社ではクラウド側にデータを保持していない。なぜマッチングをしたのか詳細に把握した上で、さらに分析していく、また分析をした結果をシステムに取り込むといった管理のサイクルが回せるような機能性も必要になる。

◆講演企業情報

SAS Institute Japan株式会社:https://www.sas.com/ja_jp/home.html