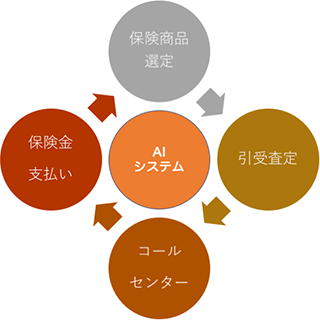

- 保険業界におけるAI活用による4つの業務プロセス革新

- 適切な保険商品をお客様に提案する選定プロセス

- 保険契約に当たりお客様の申込書類から契約を承諾できる審査する査定プロセス

- お客様からの問い合わせに短時間で的確にお応えするコールセンター業務

- 入院や手術の際に支払われる保険金/給付金支払い審査プロセス

保険業界におけるAI活用による4つの業務プロセス革新

保険会社の業務プロセスには常に人間の判断が求められる重要な業務プロセスが多く存在する。これら業務プロセスの多くはこれまでのオペレータの経験と学習が業務のパフォーマンスに連動される業務が多く、すでにAI(ここでのAIとはArtificial Intelligence/Augmented Intelligenceの双方をさす)を活用したシステムが導入されているケースが多く存在する。

AIのなかでも学習機能(人間が自然に行っている学習能力と同様の機能をコンピュータで実現しようとする技術・手法)が保険業務のなかでは得意な領域でもあり、業務プロセスの支援やプロセス改善に大きく貢献している。

導入されている業務プロセスは大きく4つに分類されている。以下ではこれらの取組をそれぞれ個別に見ていく。

- 適切な保険商品をお客様に提案する選定プロセス

- 保険契約に当たりお客様の申込書類から契約を承諾できる審査する査定プロセス

- お客様からの問い合わせに短時間で的確にお応えするコールセンター業務

- 入院や手術の際に支払われる保険金/給付金支払い審査プロセス

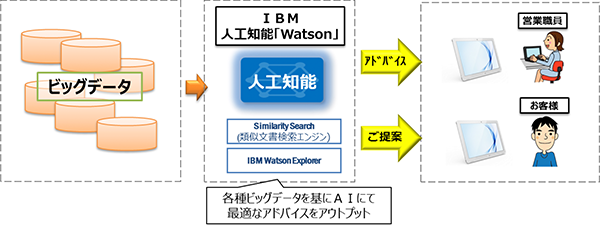

適切な保険商品をお客様に提案する選定プロセス

AIは営業プロセスに大きな変革をもたらしている。日本生命はAIやOCR等の先進的なサービスや技術を導入することで、営業職員へのサポート力を高めることに取り組んでいる。AIにより、顧客から取得した情報や加入中の保険内容を基に、ニーズに合った最適な商品情報を提供する。

これに伴い2019年4月には営業職員向けタブレット端末を6万台導入することも発表しており、ペーパーレス化に拍車をかけようとしている。

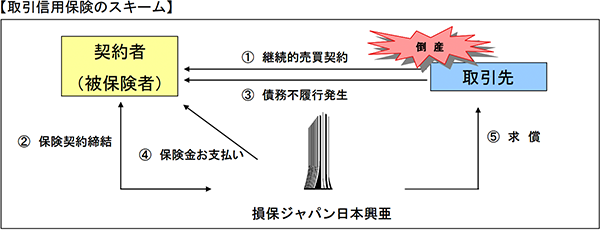

保険契約に当たりお客様の申込書類から契約を承諾できる審査する査定プロセス

取引信用保険は企業向けの保険であまり馴染みはないが、取引先の倒産リスクに備える保険である。この取引信用保険契約の引受審査において、AIによる企業信用力の分析を自動化が図られている。

損保ジャパン日本興亜は2018年5月に企業保険分野での保険引受審査でのAI活用を発表した。取引信用保険では、保険契約の引受審査に企業信用力の分析など専門的な知識が必要とされることから、保険提案ができないなどの課題があった。この課題を解決するために企業信用力の分析をAIにより自動化・高度化することで、取引信用保険の普及を狙っている。

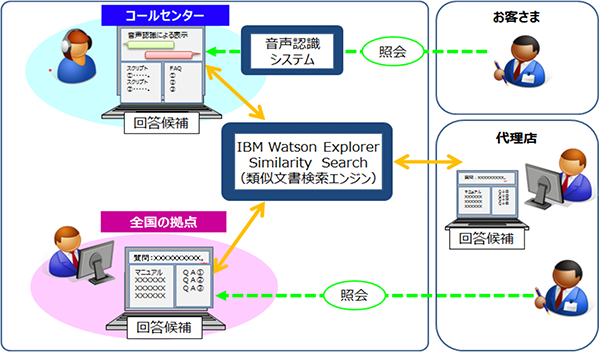

お客様からの問い合わせに短時間で的確にお応えするコールセンター業務

三井住友海上のカスタマーセンターは、お客さまから寄せられる「声」を商品・サービスの改善に役立てるため、テキストマイニングや分析を行うシステムを活用した「お客さまの声分析システム」を構築し、2014年7月から利用している。

カスタマーセンターに蓄積された膨大なコンタクト履歴を深く読み解くことで有益な知見を獲得し、応対品質向上と業務効率化に役立てるとともに、そのノウハウを代理店サポートや人材教育にも活かしている。これによりカスタマーセンター全体の応答率を11.3%改善できたとされ、カスタマーセンターの業務が効率化され運営が安定した。

入院や手術の際に支払われる保険金/給付金支払い審査プロセス

保険業界においてAIの導入が最も多いのは保険金/給付金の支払いプロセスである。入院や手術で支払われる保険金/給付金の金額は、けがや病気の場所や程度、手術のやり方など様々な要素から決められている。その中では判断が難しい案件もあり、経験の浅い社員では審査できないものもある。

AIは過去の診断書や支払い結果などを記憶・学習し、過去の事例から類似する事例を見つけ出す。これにより審査の精度を高めながら、支払いまでの時間を短縮できる。保険金/給付金支払い審査プロセスのAIシステムは朝日生命、かんぽ生命、損保ジャパン、損保ジャパン日本興亜ひまわり生命、富国生命などが導入している。

しかしながら、給付金の査定は少なくとも99.9%の精度で行わなければならず、審査プロセスにおいてはAIと人間が協業することになる。AIが過去事例を提示し、人間が最終審査のチェックを行うというプロセスになる。このようにAIの導入は進んできているが、複雑なオペレーションの実行や重要な判断は人間がダブルチェックで行い、AIはルーティンワークを担当するケースが多い。

保険×ITの市場・分類・技術

保険ビジネスにおけるブロックチェーン活用

IoT時代における保険と保険商品の事例

保険業界のAI活用による業務プロセス革新

- 寄稿

-

iChain株式会社後藤 康成 氏

取締役 COO