※本稿は株式会社セミナーインフォが発行する「REGULATIONS 2018 September Vol.14」に掲載された内容を掲載しております。

先端技術をどう社会実装するか官民共同で実証・監視する場

小川:もともとRegTechは、英国規制当局の「規制対応分野において、最新テクノロジーはいかなる貢献が可能か」という発想から生まれました。ベースには、先端技術が国家戦略や産業全体を伸ばす原動力になるとの認識があります。

RegTechは、規制当局、金融機関などの規制対応企業、テクノロジー企業、コンサルティングファームなど、それぞれのプレーヤーが独自の価値ある貢献を実現することで、国民を含めた幅広い層が互いに便益を享受する「エコシステム」であり、社会の規制コストを劇的に削減し、さらに新しい価値を創造するイノベーションとも言えるでしょう。

一方で、従来の規制の在り方そのものについて検討する新たな取り組みが、経済の構造改革を進める安倍晋三政権のもと、2018年6月施行の生産性向上特別措置法で創設された「規制のサンドボックス制度」です。中原様は、内閣官房の日本経済再生総合事務局の総括を担当していらっしゃいますね。

中原:はい。アベノミクスのいわゆる「3本の矢」のうち、3つ目の成長戦略のところを中心に全体の取りまとめをしています。成長戦略の主要テーマの一つに、すべてのモノがインターネットにつながる「IoT」や人工知能(AI)など第4次産業革命と呼ばれる様々な先端技術を活用して経済発展と社会的課題の解決を両立する社会、いわゆる「Society5.0(ソサエティ5.0)」の構築があります。その具体的なアプローチの一つとして規制のサンドボックス制度を創設しました。当事務局が同制度の政府における一元的窓口を担っています。

小川:どのような制度ですか。

中原:サンドボックスは「砂場」の意味です。公園の砂場の中では子供たちが思い思いに建物などを作ります。上手くいかないときは壊して作り直す。このように砂場ではいろいろな試行錯誤が可能です。しかも、砂場の中にいる限り他人には迷惑がかからない。

このことから、私たちは参加者と期間が限定されたスペースの中で、リスクを適切にコントロールしながら、新しい技術やビジネスモデルに対する、より合理的な規制手法の在り方をスピーディーに検証・追求するスキームと定義づけています。参加者には実証結果を正確に伝えますので、先端技術をどう社会実装するか官民共同で探る場とも言い換えられます。

小川:公的機関による規制のサンドボックス制度は海外にも存在します。

中原:海外の規制のサンドボックス制度はFinTech分野を軸に設計されているのが特徴で、我々が知る限り、英国、シンガポール、オーストラリア、香港、マレーシア、タイ、インドネシア、アラブ首長国連邦などで稼働しており、審査・公表事例も出始めています。自国の経済成長に資する有力案件の発掘のために、FinTechカンファレンス主催などに絡めた検証案件のリクルーティング、さらには各国の規制当局のサンドボックス同士が連携を深めている状況です。

規制のサンドボックス制度生まれの金融サービスの一つが、シンガポールの「PolicyPal」です。AIが保険証書を読み込み、保険商品の理解から購入、管理まで行えるスマートフォンのアプリケーションで、契約後は保険金申請の期日などを知らせてくれます。英国では、ブロックチェーンを活用した資金管理を中心に様々な商品がサンドボックスで検証されています。

小川:海外では、規制のサンドボックス制度を活用したFinTechサービス開発が進んでいますね。

中原:一方、日本の規制のサンドボックス制度は、FinTechに限らず、どのような産業分野に関連するプロジェクトでも実施が可能です。アイデア実証の基本的な流れとしては、民間事業者から提案されたプロジェクトを関係行政機関が「期間」「参加者」「対象法令」「リスク管理」などの観点から審査。

参加が認められたプロジェクトは、認定した行政機関が実証を監視・フォローし、実証終了後は収集したデータを活用して、法令の解釈を改めたり、政省令や指針、法制度の改正などを通じて全国一律の規制改革に向け検討します。現在、当事務局には様々な業界の民間事業者から制度の問い合わせをいただいています。

「擦り合わせ型の規制改革」でスマートレギュレーションを実現

小川:これまでも官民の代表者が集まる審議会など、いろいろな形式の規制改革が行われてきました。サンドボックスによる規制改革のメリットはどのような点だと考えますか。

中原:経済を活性化するイノベーションを生み出し、育むには、規制緩和が重要であることは言うまでもありません。もっとも、新技術を持つ多くの民間事業者は無秩序なビジネスフィールドを望んでいるばかりではありません。適切なルールのもとで競争し、効率的に事業展開したいと考えていらっしゃると見ています。では、どのようなルールが最も適切か。これまでは、机上の議論や海外事例を参考に決めるしかありませんでした。

しかし、サンドボックス内で対象規制に違反しない環境下において、新しいFinTechサービスを提供したりすると、どういう影響が、どんな方面におよぶかなど検証すれば、規制当局と規制対応企業の双方にとって最適の接点が見えてくるでしょう。私の上司は規制のサンドボックス制度を「擦り合わせ型の規制改革」と呼びます。

サンドボックスは、スマートレギュレーションを実現するツールとして有用と期待しています。経済成長に大きく寄与するテクノロジーの進展に大きく貢献するのではないと考えています。企業にとっての規制対応負荷を大きく削減するものとしてRegTechも注目されていますね。

小川:金融機関で対応すべき規制は多岐にわたり、進出先の各国・地域の規制にも直面します。特にリーマンショック後、金融規制が強化され、多くの金融機関に、コンプライアンス違反による多額な制裁金が課されています。昨今では、マネー・ローンダリング対策(AML)に関連する制裁金の金額が他の規制に比べても格段に大きくなっています。2019年10月には、日本を対象にした、AML管理態勢などの実効性評価を含む金融活動作業部会(FATF)の第4次対日相互審査も予定されています。

いまやビジネスの成長へのアクセルと合わせて、コンプライアンスリスク対応が重要な経営課題となってきています。メガバンクだけではなく、あらゆる金融機関にとって、「テクノロジー対応」と「コンプライアンス対応」は、事業継続および成長のための車の両輪といえるでしょう。コンダクトリスク(顧客保護や市場の健全性を脅かす危険性)に対するトランザクション・モニタリングやAIなどを活用した高度な分析技術、またデータ改竄を回避するためブロックチェーンを活用したトレーサビリティの実現など、RegTechへの期待はますます高まってきています。

また医療、食、自動車、などの分野でも規制対応やコンプライアンスの問題が経営課題として重みを増しています。先端技術でコンプライアンス違反を回避しつつ生産性を上げ、また新たなビジネス革命をももたらしていくRegTechは、幅広い業界で活用が進むと見ています。

短期的にはコスト面で恩恵、長期的には顧客満足度の向上

中原:これからの規制は、従来の業種別の「縦型」よりも、むしろ機能別にカバーする「横型」に移行していくのではないでしょうか。すでに金融庁ではFinTechの普及をにらみ、銀行は銀行法、送金業者は資金決済法、貸金業者は貸金業法といった業態ごとの規制を機能別に見直す方針を打ち出しています。

このような横断的な規制体系にすることで、業種の壁にとらわれないユニークなビジネスモデルを持つ民間事業者が参入し、様々な商品が提供されるような環境が整備されて欲しいと思っています。

小川:FinTechはあくまでも企業間の競争分野であるのに対し、RegTechは先端技術を応用して協調性を高めることで、企業や社会全体の効率性を高め、新たな価値を創造する分野として注目されています。企業間、産業間、さらには官民の間での共有プラットフォームの形成が、大きな社会的変革をもたらすものとして非常に重要になると考えます。

中原:金融をはじめとしたあらゆる業界で、既存の事業者とスタートアップの事業者が競いつつ、RegTechなど連携できる部分は力を合わせる。そして新しいテクノロジーが生み出す新しい付加価値が、国民一人ひとりに丁寧に提供され、リスクも適切に管理されていく。私たち行政の側も意識を変えながら、規制のサンドボックス制度を一つの入口として、民間事業者の皆様の発想やアイデアを「Society5.0」につなげていく方針です。

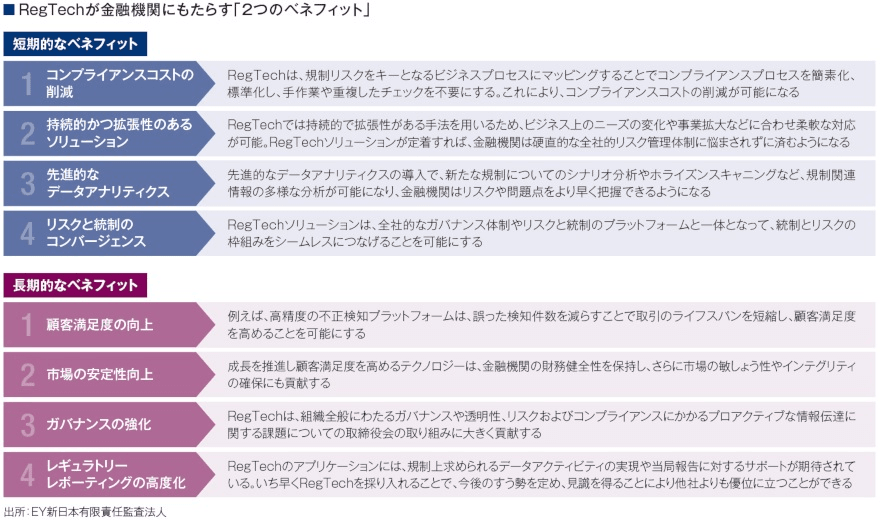

小川:RegTechは、短期的には業務効率やコスト面で企業に恩恵を、長期的には顧客満足度の向上などをもたらし(4ページの表)、さらなるテクノロジーの進化は、将来的に規制の在り方そのものにも変革をもたらすものと考えます。

私たちEY Japanは、RegTechに関し、アシュアランス(監査・保証業務)、税務、トランザクション、アドバイザリーという4つのサービスラインの専門家で構成するチームで対応しています。是非RegTechエコシステムの一員としてご相談いただきたいと思います。

- 寄稿

-

内閣官房中原 裕彦 氏

日本経済再生総合事務局

参事官

- 寄稿

-

EY新日本有限責任監査法人小川 恵子 氏

金融事業部

パートナー