BNPL(Buy-Now-Pay-Later)とは

Embedded Financeと並ぶFintechのもうひとつの注目領域がBNPLである。「Buy-Now-Pay-Later」の略称で、その名のとおり購入商品が届いた後で支払うことができる後払いサービスを指している。事前に付与された利用枠の範囲で買い物することができるクレジットカードと異なり、買い物のたびに個別に与信審査が行われること、一度の利用金額の上限が数万円程度と低めに設定されていることが大きな特徴となっている。

BNPLの国内外における動向

グローバルでは、ユーザー数8,700万人を誇る世界最大手Klarna、1,600万人が利用するAfterpayや710万人のAffirmなどがよく知られる。Klarnaは時価総額10兆円を超える決済サービス事業者Stripeとの提携、Afterpayは米Block(旧称Square)が3兆円で買収、AffirmはECの雄Amazonと提携するなど、2021年はBNPL領域でのニュースがFintech業界を賑わした。BNPLは東南アジアなどクレジットカードが普及していない新興国においてもBNPLは急速に拡大している。

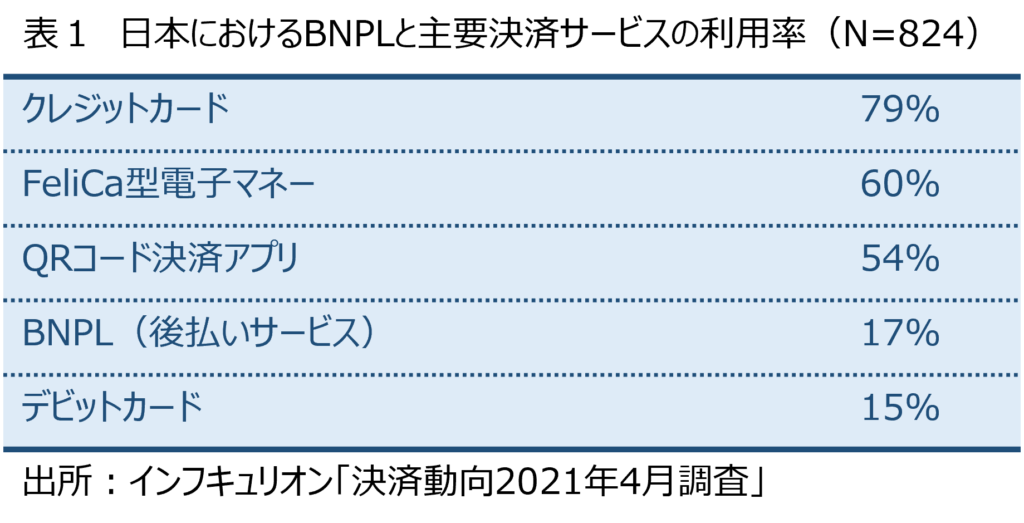

国内では9月に米PalPalが3000億円でPaidyを買収し関係者を驚かせた。12月には最大手ネットプロテクションズが東証1部へ新規上場する。当社独自調査によると、国内のBNPL利用率は17%(表1)。クレジットカード、FeliCa型電子マネー、QRコード決済アプリには劣るが、銀行業界が近年力を入れているデビットカード(J-Debitではなく、Visa・Mastercard・JCBマークの入った国際ブランドデビットカード)の15%よりも高い水準にある。業界首位のネットプロテクションズの2021年3月期年間取扱高は4381億円で対前年16.3%増と大きな成長を継続している。

- 寄稿

-

株式会社インフキュリオン コンサルティング森岡 剛

マネージャ