コンプライアンス・リスク管理の重要性

金融機関は、経済の基盤を支える役割を担っており、一般の事業会社に比べ、より一層高いレベルでのコンプライアンス・リスク管理が求められている。また、金融機関の国際化に伴い、国際的基準との整合性も求められている。

従来のコンプライアンス・リスク管理は、法令等のルールさえ遵守すれば足りる、との発想が根強く、形式的・事後的・部分的な対応に偏重してきた。

しかしながら、こうしたコンプライアンス・リスク管理では、金融サービスの多様化や金融機関の国際化が進む中で、多様なリスクを十分に捕捉することは困難である。

また、近年、様々なステークホルダーの期待が高まっており、必ずしも法令等に違反しない場合であっても、利用者保護や市場の公正・透明の観点及び金融機関に対する社会的な要請に照らし不適切と考えられる行動が、社会的批判の対象となり、企業価値を大きく毀損する事例も増加している。

こうした状況を踏まえ、金融庁は、平成30年10月、「コンプライアンス・リスク管理基本方針」を公表するとともに、令和元年6月、金融機関の経営陣等の対話を通じて得られた事例や傾向、課題を取りまとめた「コンプライアンス・リスク管理に関する傾向と課題(令和2年7月一部更新)」(以下、「傾向と課題」という。)を公表した。

「コンプライアンス」の概念の広がり

従来、「コンプライアンス」は、「法令等遵守」として捉えられてきたが、「コンダクト・リスク」という言葉が徐々に定着してきているように、近年、「コンプライアンス」の概念はより広範なものとなっている。

「コンプライアンス・リスク管理基本方針」によると、コンダクト・リスクとは、社会規範に悖る行為、商慣習や市場慣行に反する行為、顧客の視点の欠如した行為等により生じるリスクとされる。ここでは、「法令等のルールさえ遵守していれば足りる」という発想からの脱却が重要であり、顧客・市場・従業員・株主等のステークホルダーの視点を意識する必要がある。

近年の不祥事では、営業収益至上主義のもと顧客の承諾を得ずに銀行口座を開設する等の不正営業が行われた事例、品質の維持・向上のための十分な指導を行わず、生命保険商品の不適切募集がなされた事例などがあるが、いずれもステークホルダーの視点が欠如しており、コンダクト・リスクが顕在化した事例であるといえよう。

コンダクト・リスクのように定量的な把握が困難なリスクは、平時から把握することは必ずしも容易ではなく、リスクが顕在化して初めてリスクとして認識されるケースも少なくない。全役職員において、金融機関を取り巻く環境の変化を的確に感じ取り、潜在的なリスクを前広に捕捉・把握することを強く意識することが重要である。

「3線モデル」とは

コンプライアンス・リスク管理態勢の構築において、3線モデルは重要な指針の1つとなる。「コンプライアンス・リスク管理基本方針」によると、3線モデルの役割は以下のとおり整理される。

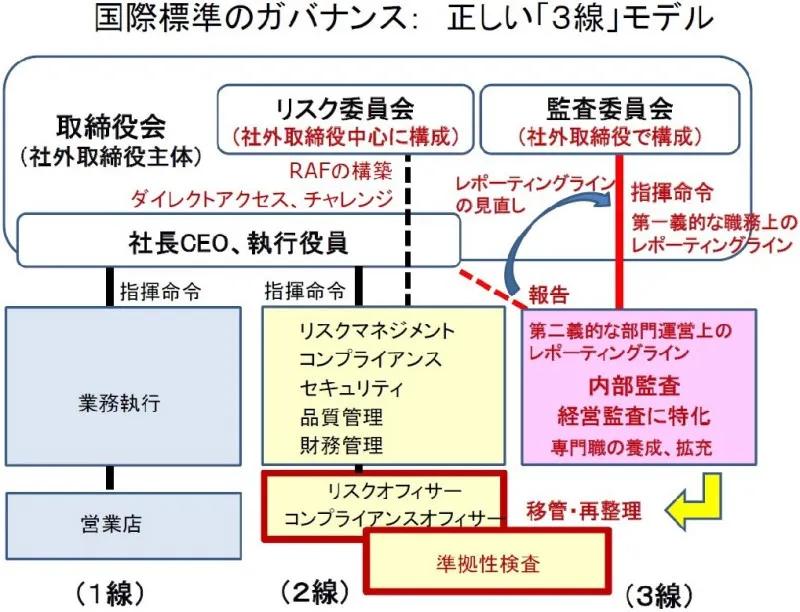

また、「金融機関のガバナンス改革」(2019年11月、日本銀行)において、「国際基準のガバナンス」として以下の3線モデルが示されている。

「国際基準のガバナンス」は、第3線から第2線に準拠性監査機能を移管するとともに、第3線の第一義的なレポーティングラインを監査委員会とすることで、第3線が第1線、第2線から独立した立場で経営監査に特化して監査を実施することが可能という点に大きな特徴がある。第2線と第3線の役割が混同している、あるいは第3線において経営監査を実施することが困難である、との声も聞くところであり、組織のあり方を見直す際の一つの参考となろう。

なお、「金融機関のガバナンス改革」(2019年10月、日本銀行)では、信用金庫、信用組合であるから、ガバナンス改革をしなくてよいとか、日本独自のガバナンス改革にとどまっていなければならない、ということは決してなく、国際社会がスタンダード、あるいは、グッド・プラクティスであると認めていることは、信用金庫。信用組合であってもほとんどの実現できるとされている。コンプライアンス・リスク管理態勢の見直しは、銀行のみならず、信用金庫、信用組合にも求められている点に留意が必要である。

企業文化の重要性

3線モデルを導入したことにより直ちに適切なコンプライアンス・リスク管理を実現することができるわけではない。リスク管理に対する役職員の意識が希薄であれば、不祥事の予防・発見は困難である。一般的に、日本の企業は忖度文化が根付きがちであるとの指摘もある。金融庁が公表した「傾向と課題」においても、「目標未達や些細な事務ミスを発生させた職員に対しては叱責や処分を繰り返していた結果、中間管理者の本音を見透かした忖度が日常化し、コンプライアンス・リスク管理が軽視され、職員の不適切な行為が蔓延していた」といった問題事象が指摘されている。

適切なコンプライアンス・リスク管理を実現するためには、経営陣から営業店の従業員に至る全ての役職員が、コンプライアンス・リスク管理が経営の基盤をなすものであり、法令等のルールを遵守するのみならず、社会規範に悖る行為や商慣習や市場慣行に反する行為、利用者の視点の欠如した行為を防止することが求められていることを十分に理解し、健全な企業文化を醸成することが肝要である。

こうした企業文化を醸成するためには、経営陣が、コンプライアンス・リスク管理が経営の基盤をなすものであることを認識し、自社の目指す企業文化を明確に示すこと、経営陣のメッセージを中間管理者が日々の業務を通じて従業員に浸透させること、企業文化と整合的な形で人事・報酬制度等が整備されること、などが重要であると考えられる。

また、経営陣を含む役職員は、企業文化の醸成が一朝一夕でなしえるものではないことを十分に意識する必要がある。制度を見直したからといって安心せずに、PDCAサイクルを回しつつ、中朝的な視野で、地道に努力を継続することが重要である。

金融庁の提言

金融庁は、「業界団体との意見交換会において金融庁が提起した主な論点」(令和4年3月)において、コンプライアンス・リスク管理について言及している。

|

「コンプライアンス・リスク管理基本方針」の公表以後、コンプライアンス・リスク管理への注目度はますます高まっているが、それでもなお、典型的な不祥事である現金着服事案が発生しており、また、従来から指摘されていたルールの形骸化や各部門における牽制機能の欠如という問題が根強く残っているようである。

こうした不祥事を予防・発見するためにも、ガバナンスの在り方を見直すとともに、「法令等のルールさえ遵守していれば足りる」という従来型の発想から脱却し、経営陣が中心となって、健全な企業文化の醸成に向けた努力を推し進めることは、極めて重要である。

<当局経験者が解説>金融機関におけるリスク管理と不祥事予防の重要論点

~コンダクト・リスク・企業文化・リスクカルチャー醸成のポイント~

開催日時:2023-04-14(金)13:30~16:30

(会場またはオンライン受講/いずれもアーカイブ配信付き)

- 寄稿

-

弁護士法人中央総合法律事務所

弁護士

冨川 諒 氏2015年12月弁護士登録、2019年8月より金融庁監督局銀行第二課地域金融企画室において「検査マニュアル廃止後の融資に関する検査・監督の考え方と進め方」の策定等に従事、2021年4月より金融庁監督局銀行第二課において銀行法改正(2021年11月施行)に関する対応や銀行法に係る認可審査等に従事、2022年4月より現職となり、金融規制やコンプライアンスを中心に活動。近時の著書に、「金融規制の論点25」(一般社団法人金融財政事情研究会・共著)、「金融規制の論点10 5.コンプライアンス・リスクとコンダクト・リスク」(金融法務事情2198号)など。