変化する時代に求められるビジネスモデル改革

日本企業・金融機関の経営を取り巻く環境は激しく変化している。人口減少、地域経済の縮小は、すでに始まっている。パイの拡大が止まり、縮小し始めれば、当然、競争が激化することになる。

また、ネット社会の拡大、フィンテックの進展等が破壊的な競争をもたらすとも指摘されている。業種、業態を問わず、ビジネスモデルの改革が求められる時代だ。

変化に対応するには、社内外から広く知見を集めるオープンな経営スタイルがふさわしい。経営者は、新たなリスクテイクに向けたビジョンを提示する必要がある。このとき、多様な独立社外取締役との協議は有効だ。

同時に、具体的な商品・サービスの提供や業務の運営は、顧客ニーズが分かる現場に任せる分権型経営に移行することも求められる。営業の現場にはキャリア・専門性で採用した人材も配置されるようになる。そして、分権型経営の下で、試行錯誤を繰り返すことになる。

ビジネスモデルの改革は、経営の意思決定、業務運営のすべてを変える。それだけに不祥事の発生を含め、不測のリスクを伴うことを忘れてはならない。一時的にビジネスモデルの改革に成功したとしても、それを継続するのは難しい。気を緩めれば、一転して大きな失敗を招くこともあり得る。

また、ビジネスモデルの行き詰まりは、役職員のリスクカルチャーを大きく変えてしまうことがある。その変化は、驚くほど速いスピードで進行する。はじめは些細なミスコンダクトであっても、それらが看過され、組織全体に広がれば経営が大きく揺らぐことになりかねない。

問題を早期に発見して、その影響を最小限に抑えるとともに、経営改善につなげる態勢の整備が不可欠となる。

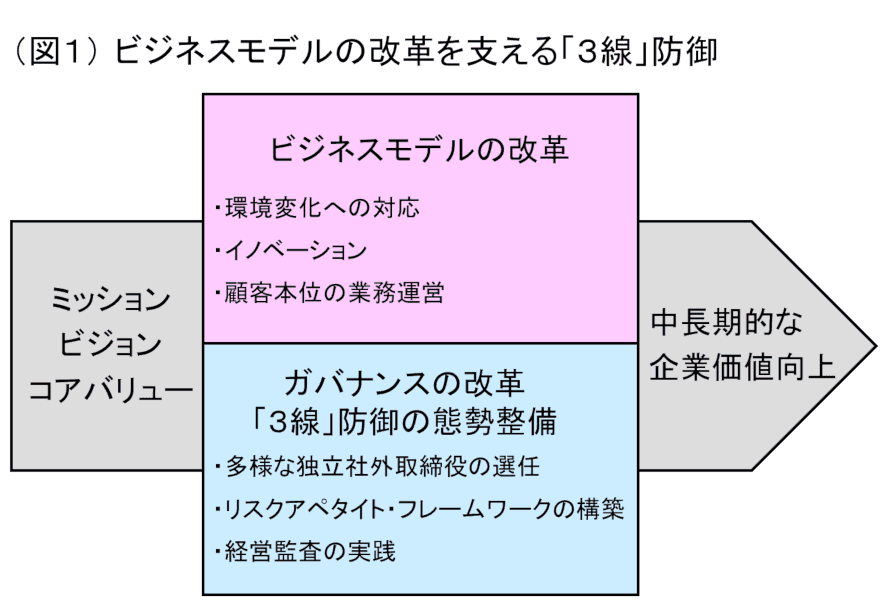

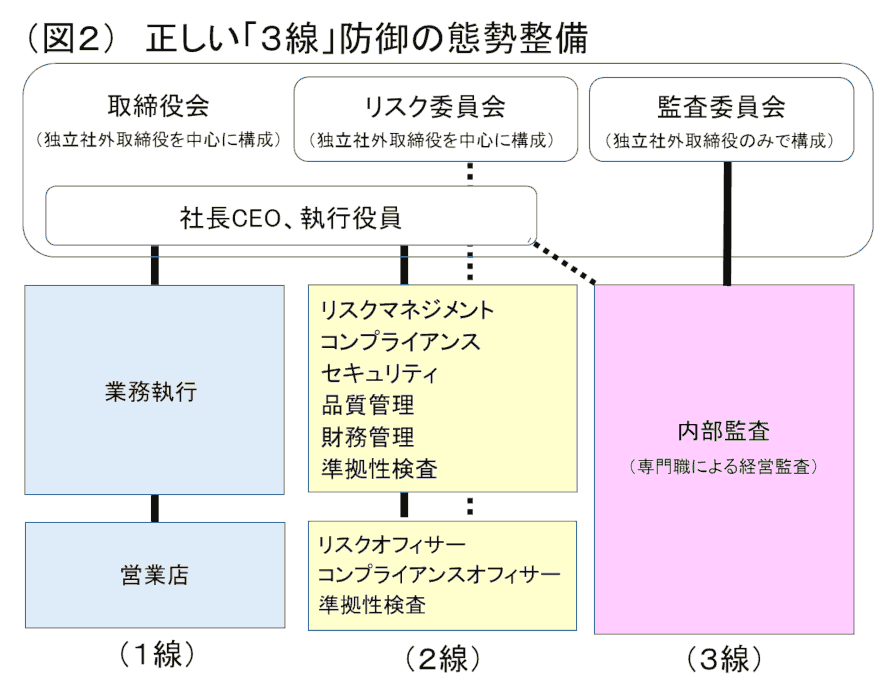

今こそ、ビジネスモデルの改革を成功に導くため、ガバナンスの再構築に取り組み、正しく「3線」防御の態勢を確立することが求められる(図1、2)。

スルガ銀行のビジネスモデルの改革

スルガ銀行は、1985年、創業家一族の岡野光喜氏がトップに就任すると、リテール重視の経営ビジョンを明確に打ち出した。貧しい村が飢饉のときも困らないよう銀行を設立した創業の精神を経営哲学として引き継ぐため、同氏は若手職員らと協議を重ねた。

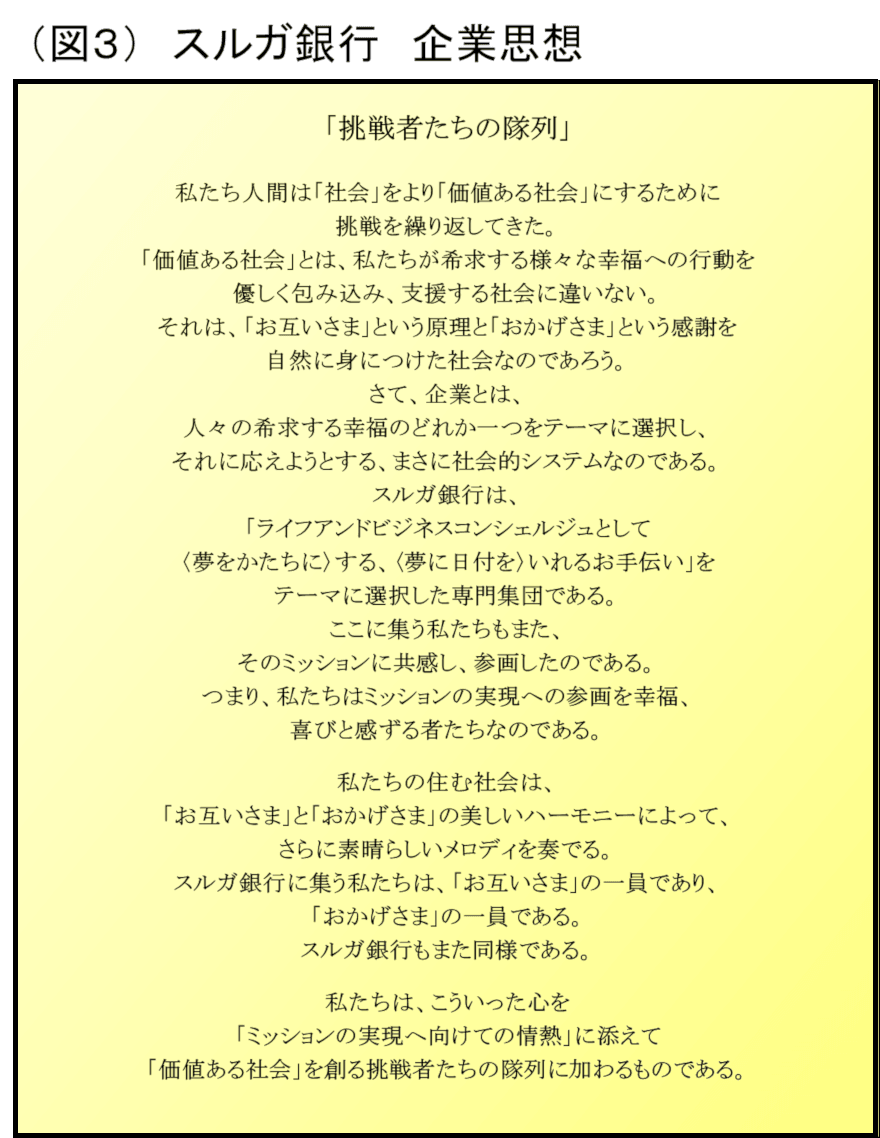

そして、お客様の<夢をかたちに>する、<夢に日付を>入れるお手伝いをする「コンシェルジュ」になるのだと宣言した。「挑戦者たちの隊列」と名付けられたこの宣言は、従来の銀行の発想ではとても書けない斬新な文章で綴られていた(図3)。

スルガ銀行の入行者に志望動機を聞くと「銀行らしくないから」、「面白そうだから」と答える者が多かった。キャリア採用と呼ばれる中途採用の専門職も多く、全体の約4割を占めると言う。キャリアや専門性を評価するオープンな人事制度に改めたからだ。

また、スルガ銀行は、時代感覚のある若手を選んで「ジュニア・ボード」を組成して、新しい商品開発を任せる分権型の経営スタイルを志向した。経営トップはリテール重視のビジョンを示すことはできるが、顧客ニーズがどこにあるのかが分かるのは現場だけだとの考え方に立ち、商品開発・提供を若手に任せた。その結果、ネット支店の開設や女性向け住宅ローンの開発などを他行に先駆けて取り組み、大きな成果を上げたのは有名だ。

「コンシェルジュ」ビジョンを組織内に浸透させたこと、また、そのことによって、社会に対して独自の価値提供を実現したことを理由に、スルガ銀行は、2007年、「ポーター賞」を受賞している。

スルガ銀行は、早くからビジネスモデルの改革に取り組んだ文字通り「挑戦者」であったと言える。そして、過去の一時期において、成功を収めたことは間違いない。

シェアハウス向け巨額の不正融資

しかし、創業家の岡野光喜氏が会長に退き、新社長の体制下でシェアハウス向けの巨額の不正融資が発覚した。スルガ銀行の失敗は、ビジネスモデルの改革を継続的に成功させ、中長期的な企業価値の向上を実現することが、いかに難しいかを端的に表している。

新たなビジネス展開を担うための人材を、不動産業を含め、他業種・他業態から大量に中途採用したことが、あだになった可能性がある。他業種・他業態から中途採用された者を含め、「コンシエルジュ」ビジョンを組織内に浸透させるための継続的な研修が不足していた。

書類を改ざんするなど、不動産業界の悪慣行が組織内に持ち込まれて、不適切な手続きで融資を伸ばす者が現れた。彼らが、監査役、内部監査等によって摘発されることなく、件数・金額ベースの業績評価体系によって高く評価されたため、不正融資の蔓延・拡大を招くことになったとみられている。

過去、次々に新しい商品・サービスの提供を成功させてきたスルガ銀行であったが、他の金融機関が追随し、同種商品・サービスの提供を始めた。「ジュニア・ボード」からの提案も徐々に斬新さがなくなるなど、次の一手に悩むようになっていった。こうしたビジネスモデルの行き詰まりが、不正融資の拡大を招いた背景・原因となっている。

しっかりと組織に定着していたはずの「コンシエルジュ」ビジョンは、数年のうちに失われ、反対に組織全体が悪いカルチャーに染まってしまった。職員の多くが「顧客の夢の実現」には目が向かなくなり、自らの業績を積み上げることに注力するようになった。無理なストレッチ目標を掲げ、その達成のためのパワハラも生んだ。

最終的に、シェアハウス向けの不正融資は2,000億円を超え、他の融資案件を含め、不適切な手続きによる融資は1兆円を超えたことが報告されている。

不正融資の規模が20億円、あるいは200億円のときに問題を把握して、現場の担当者―おそらく、はじめは数名であったと思われる―の暴走にストップをかけることができなかったことが危機的な状況を招いたといえる。

経営危機を招く些細なミスコンダクトの看過・放置

ビジネスモデルの行き詰まりは、一部の役職員のミスコンダクトを誘発する。はじめは、些細なミスコンダクトであっても、それらを看過・放置することで、同様のミスコンダクトが組織内に蔓延・拡大する。あっという間に、健全なリスクカルチャーが失われ、危機を招いた事例は、これまでも観察されてきた。

たとえば、金融自由化の下で長短分離が廃止され、長銀は、ビジネスモデルが行き詰まった。不動産融資に傾斜し、バブル崩壊に伴い、多額の不良債権を抱えて経営破綻した。バブルが崩壊したとき、不良債権処理の先送りスキームが考え出され、組織内に蔓延・拡大したことは、複数の関係者が証言している。契機となったのは、経営のハイレベルで決まった不良債権処理の先送り事案であり、組織全体に誤ったメッセージを与えた。この事案は、当時の長銀の経営体力からみれば取るに足らない金額であり、簡単に処理できたはずの案件だったと言う。

商工中金の不祥事件も、制度融資の行き詰まりが、いくつかの支店でミスコンダクトを誘発したことに端を発している。これらのミスコンダクトに関して、コンプライアンス部門が下した判断は「必ずしも違法とは言えない」というものだった。これが誤ったメッセージとなって、組織内にミスコンダクトが蔓延・拡大し、経営を揺るがす大問題となった。

いずれのケースでも、一部の役職員のミスコンダクトが看過・放置され、2、3年のうちに、組織内の健全なリスクカルチャーが失われてしまった点をとくに強調しておきたい。

日本独自のガバナンスにとどまる危険性

監査役制度をはじめとする日本のガバナンス慣行は、国際社会からみると極めて特殊だ。

国際標準のガバナンスと比較して、「攻め」に活用しにくいだけではなく、「守り」の点でも弱点・限界がある。たとえば、社内監査役・監査委員の選任や、社長直属の内部監査部門などは、不祥事の誘発、隠ぺいにつながるため、国際社会では、法的に禁止されたり、許容されない悪慣行とされている。

スルガ銀行は、独立社外取締役を早くから置き、「攻め」のガバナンス改革には積極的に取り組んできた。しかし、会社法改正後も、国際標準である委員会設置型の機関設計に移行せず、旧来の監査役会設置会社のままとどまった。

ビジネスモデルの改革を続けるうえでは、不測のリスクへの対応能力を高める必要がある。スルガ銀行では、「守り」のガバナンス改革への取り組みが遅れ、経営を揺るがす失敗につながった。

さまざまな改革に積極的に取り組んできたスルガ銀行が、旧来の監査役会設置会社のままとどまっていることに違和感を覚え、「なぜ、国際標準の機関設計に移行しないのか」と率直に質問したところ、それに対する回答は「独立社外取締役、社外監査役、顧問弁護士、監査法人など周囲に広く尋ねたが、現状でとくだんの問題はないという意見が多かった。他意はない」というものだった。

実は、監査役会設置会社のままとどまっている企業・金融機関の経営トップも、同様の回答をすることが多い。

残念なことに、これまで日本企業・金融機関の経営トップの多くが、日本独自のガバナンス慣行が有する弱点、限界について十分に理解してこなかった。経営者の良きアドバイザーとなるはずの弁護士、会計士などの専門家や、不祥事後に組成される第三者委員会の構成メンバーですら同様である。

日本独自のガバナンスでは、国際標準の正しい「3線」防御の態勢を構築することができない。その結果として、ミスコンダクトを抑止したり、取締役会レベルで早期に問題を認知し、対策を打ち出すことが遅れてしまう。深刻な不祥事が起きた後も、正しい「3線」防御の態勢を構築できなければ、不祥事が繰り返される懸念が残る。

本稿に記載された意見はすべて筆者の個人的な見解にもとづくもので、筆者が所属する組織・団体の代表的な見解を示すものではない。

- 寄稿

-

日本金融監査協会碓井 茂樹 氏

リスクガバナンス研究会