- 店頭デリバティブ取引規制と証拠金

- 地方銀行をめぐる証拠金規制の枠組み

- 地方銀行の証拠金規制対応状況と課題 2016年秋のヒアリングより

- 地方銀行の証拠金規制対応状況と課題① 慌しさを増す府令適用行

- 地方銀行の証拠金規制対応状況と課題② 手探り状態の監督指針適用行

- 地方銀行の証拠金規制対応状況と課題③ いずれも価格相違への対応は懸念

- VMビッグバン(変動証拠金規制)にむけて

店頭デリバティブ取引規制と証拠金

2008年の金融危機をうけ強化される規制のうち、店頭デリバティブの取引に関するものは、以下の4つである。

- 電子取引基盤での取引

- 中央清算機関を通じた清算

- 取引情報蓄積機関への報告

- 中央清算されない取引にかかる証拠金規制

これらは、危機の教訓をうけ開催されたG20でのコミットメントに基づき定められたものである。

順次導入は図られているが、中でも④中央清算されない取引にかかる証拠金規制(以下、証拠金規制)については、新規の対応が必要となること、規制要件の厳しさなどから多くの金融機関にとって負荷となっている。

地方銀行をめぐる証拠金規制の枠組み

証拠金規制は、以下2つに分類されている。

- 当初証拠金:取引相手方に対する潜在的損失等見積額相当額を手当てする(2016年9月から段階導入)

- 変動証拠金:取引相手方に対するエクスポージャー相当額を手当てする(2017年3月に完全導入)

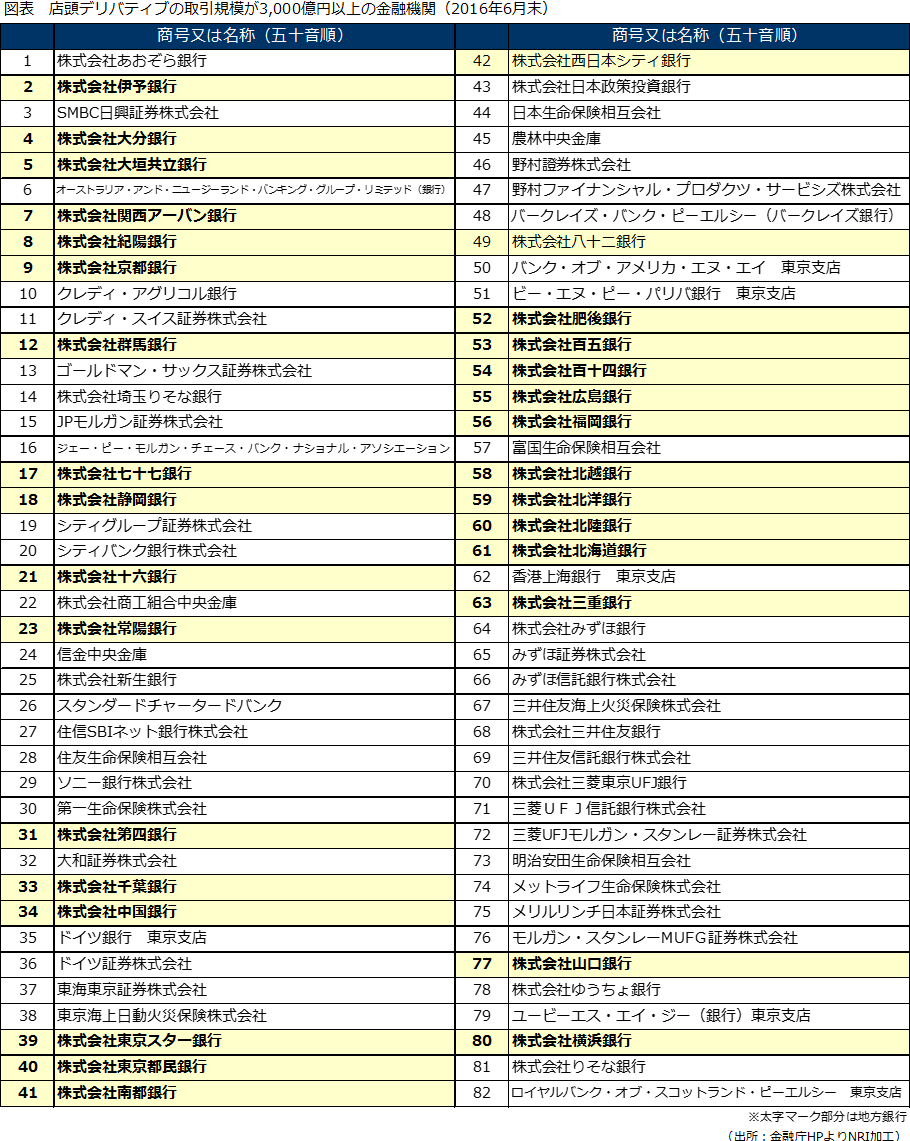

地方銀行の多くが適用されるのは、変動証拠金に関するものである。以下図表は、店頭デリバティブの取引規模が3,000億円以上の金融機関である。

変動証拠金規制は、店頭デリバティブ取引の想定元本合計額の平均が3,000億円以上である主体に対しては府令が、それ未満の主体に対しては監督指針がそれぞれ適用される。

要件に強弱のある2つの枠組みが設けられたのは、金融機関の取引量や態勢を鑑みたことが背景と推察される。しかしながら、府令・監督指針の別を問わず、地方銀行にとっては、頻々の証拠金の値洗い・担保の授受は新規の業務となる場合が多く、対応負荷が懸念されていた。

証拠金規制とは?弁護士が徹底解説する概要と対応方法 総まとめ

地方銀行の証拠金規制対応状況と課題 2016年秋のヒアリングより

上記のような認識に基づき、株式会社野村総合研究所では、2016年9月から10月上旬にかけ、中堅行を中心に地方銀行10行にむけ、証拠金規制への対応状況と、対応に際しての課題につきヒアリングを行った。結果、以下3点を非常に懸念していることが判明した。

- 府令適用行の対応は慌しさを増していること

- 監督指針適用行の多くは手探りの状態にあること

- いずれも値洗い・価格相違 / ディスピュートへの対応

詳細については、それぞれ以下で述べる。

地方銀行の証拠金規制対応状況と課題① 慌しさを増す府令適用行

府令が適用されるのは、地方銀行のうち、中堅以上の銀行が想定される。しかしながら、必ずしも全ての銀行で円滑に対応が進んでいるわけではなさそうであった。その要因としては、以下の3つが指摘された。

清算集中拡大への対応

多くの中堅行で対応が求められたのが、取引規模3,000億円以上の主体が対象となった2015年12月である。

地方銀行の場合、対応チームの陣容が兼務も含め1~2名程度であることが多く、その対応がまず繁忙となった。

取引相手となる大手銀行(メガバンクなど)も自身の2016年9月の当初証拠金規制への対応に追われていたこと

インターディーラー取引が主体となるこれら大手銀行では、取引相手が海外金融機関となるケースも多い。

詳細は割愛するが、開始に際しては、各種文書整備のほか、当初証拠金の計算モデルへの対応、海外規制およびその差異を考慮したシステム / 事務フローの整備などより大規模な対応が求められたとされる。

変動証拠金に対応するISDA CSA(Credit Support Annex)の公表が最近であったこと

先に述べた府令 / 監督指針では対象行に対し、「適切な契約書の整備」が求められている。

「適切」をどう読むかについては各行の判断となるが、地方銀行ではCSAなしにデリバティブ取引を行っていた銀行もままあったとみられ、当局からの要請を意識した文書整備は新たな負荷となっている模様である。

これらにより、ヒアリング対象行では、システムこそ何とか対応しつつあるも、文書や業務フローの整備はまさにこれからといった極めて慌しい状況がヒアリング時点では窺われた。

ISDA・・・国際スワップ・デリバティブ協会(International Swap and Derivatives Association)

地方銀行の証拠金規制対応状況と課題② 手探り状態の監督指針適用行

監督指針適用行の対応は総じて懸念された。早い銀行では、府令適用行と同等のスピード感を以って対応を進めているが、中小地方銀行では当局要件の精査に手間取っている感が窺えた。

例えば、監督指針で示された、証拠金計算・授受の頻度に関する「十分な頻度で定期的に」や「アドホックコールに対応した態勢整備」、「適切な契約書の整備」といった定性的な表現に、どの程度・レベルが求められているか精査を続けている状況であることがヒアリング時には窺われた。

府令適用行と比べると、証拠金規制の対象となるデリバティブ取引は確かに少ない。ヒアリングの範囲内であることに注意は要するが、監督指針適用行では総じて手探りの状況にあると感じられた。

地方銀行の証拠金規制対応状況と課題③ いずれも価格相違への対応は懸念

証拠金規制対応で想定されるタスクは、各国規制差異の把握や、T+1(米国)など厳しい受渡し期限への対応、取引相手方の適用規制の確認、システム / 各種文書整備など多岐にわたる。

中でも、府令適用行・監督指針適用行問わず広く懸念が見られたのが、価格相違 / ディスピュートへの対応である(ディスピュートとは価格相違などによる担保金額調整にかかる交渉・紛争のこと)。

デリバティブ取引の価格照合は、元となるデータ / 数値から算出されるプライスをもって双方が付き合わせることとなるが、データのソースや基準時点、データ定義の違いなどにより、算出したプライスには往々に相違が発生する。

過度の交渉や細かい担保の受渡しを避けるため、CSAなど契約文書には、価格相違が発生した場合の対処法や、担保の受渡しを不要とする条件などが仔細に記されている。

しかしながら、中堅以下の銀行では、自行で頻々にプライシングを行っているケースは多くない。取引相手方からのプライスを受け入れてきた銀行もあった。

そのため、規制開始後、日次など頻々の価格照合、相違発生時の交渉、期日までの受渡しが円滑に進むかといった運用面での懸念が殆どの銀行で窺われた。

こうした懸念を背景に、一部銀行では「取引相手である大手銀行と規制導入前に一定期間のシミュレーションを行う」ところや、「行内リスク管理部による価格検証」など導入前に一定の訓練を実施ないし検討する銀行も見られた。

証拠金計算や授受に関しては、業務受託に向け信託銀行などプロバイダの営業も活発になっていると聞く。しかしながら、導入可否の判断は秋になされるなど、地方銀行の対応は慌しさが大いに増していることが窺われた。

VMビッグバン(変動証拠金規制)にむけて

変動証拠金規制が導入となる2017年3月から逆算すると、規制対応に残された時間は1ヶ月余りである。

変動証拠金規制は、「VMビッグバン」とも呼ばれ、幅広い参加者で新たな業務・取引相手とのやり取りが発生することとなる。残された期間を考えると対応に出戻りは許されない。

プレッシャーがかかる状況であるが、リソースの相対的に少ない地方銀行においては、以下の3つのタスクを効率的に回すことが無事のスタートを切る道しるべとなるのではないかとの指摘がある有識者からあった。

- 価格算出態勢の整備

- CSAの整備

- 社内事務フローの整備

これら3つのタスクは、内容によっては並行で進めることもできる。

また、価格算出に必要なデータや機能を既に整備できている銀行については、3つのうち、2つのタスクにのみ注力すればよいこととなる。上手く組み合わせることができれば、変動証拠金規制への無事の対応が見えてくるようにも思われる。

12月に行ったフォローアップ調査では、証拠金規制に関し、地銀間の情報交換は極めて活発に行われるようになったとの指摘があった。当局も密な対話を欲している模様である。地方銀行との取引を重視する大手金融機関においても、理解の醸成に尽力したい旨あった。

2016年9月の当初証拠金規制においては、対象となる大手銀行にて相当の負荷がかかったとされる。

変動証拠金規制の新たな対象となる金融機関においては、先行者である大手銀行や、社外の識者など外部知見にも接することで求められる対応がより客観的に見えてくるかもしれない。

デリバティブ取引規制のある種節目となる2017年3月1日が大過なく迎えられることを祈念する。

- 寄稿

-

株式会社野村総合研究所池田 雅史 氏

ホールセールソリューション

企画部

主任研究員