※本稿は株式会社アクセンチュアの許可を得て、転載・編集しています。

Bank4.0時代に求められる銀行のあり方とは

デジタル時代の顧客が望む金融サービスとはどのようなものなのだろうか?アクセンチュアが約47000名の顧客を対象とし、“銀行への期待は何か?”というテーマで実施したグローバル調査では、顧客の視点で見た金融サービスに関する5つの重要なキーワードが浮き彫りになっている。

- 自らのライフスタイルにあったサービス、ニーズを先取りしたようなサービスを望んでいる。

- 金融・非金融サービスのパッケージ化を通じて、顧客のより本質的なニーズに応える提案を求めている。

- 情報提供をする代わりに、高度にパーソナライズド(個別化)されたアドバイスを求めている。

- チャネルを意識させない一貫した顧客体験を望んでいる。

- 依然として銀行を大きな信頼の持てる存在と考えている。

アクセンチュア2019年消費者動向調査 ご紹介ビデオ (日本語字幕版)

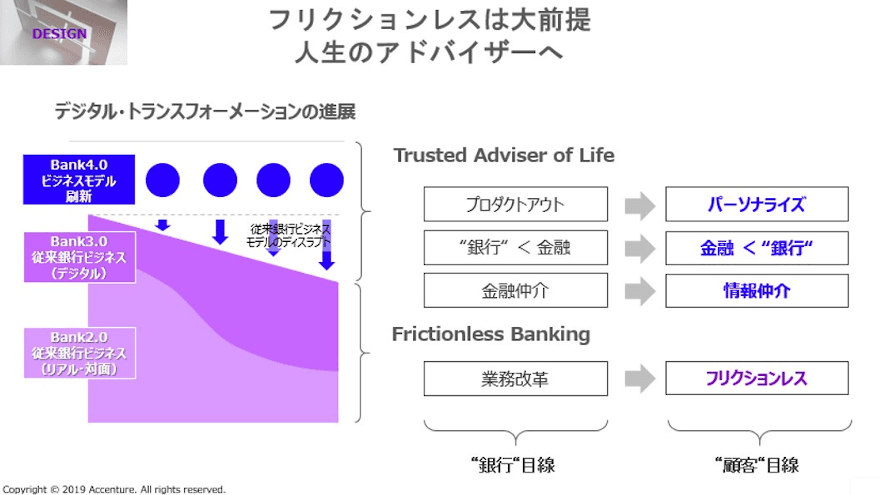

この5つのキーワードはBank4.0時代の銀行のあるべき姿を示唆している。その1つ目はトラステッド・アドバイザー・オブ・ライフ(Trusted Adviser of Life)、つまり金融サービスという枠組みを超え、異業種との連携を通じて顧客の人生・生活全体をサポートする信頼性の高いアドバイザーである。既存サービスの発想から離れ、顧客それぞれのパーソナルな課題解決に向き合うという発想をベースに考えれば、現在の金融市場にも満たされていないニーズが数多くある。そのニーズを以下2つのアプローチのどちらかで掘り起こしていくことが求められる。

1. アドバイザー型

金融機関が顧客接点の前面に立ち、キャッシュフロー管理と日常サービスで顧客とつながり、ライフイベントの局面で金融機関がアドバイスを提供。異業種サービスに関しては最適なパートナー企業を紹介し、商品・サービス購入の局面で金融機関が金融サービスを提供。

2. ユビキタス型

金融機関が顧客接点の裏方に回り、異業種のプラットフォームを通じて銀行サービスを提供。日常生活の領域では、コミュニケーション企業のプラットフォーム、購買の領域ではeコマース、あるいは分野別に飲食企業・住宅メーカーなどと連携し、銀行サービスの機能自体を分解・最適化して提供する。

2つ目はフリクションレス・バンキング(Friction-less Banking)、つまりフリクションなく銀行サービスを提供できる仕組みづくりだ。このキーワードは2つの意味で重要である。例えば書類・印鑑・対面での本人確認など、店舗でしかできない手続きがあれば、そこに顧客にとっての“フリクション”(摩擦)が生じ、ライフスタイル全体に銀行機能を組み込むことが事実上不可能になる。その意味でこの取り組みは欠かせない。そしてもう1つは、手続き上のフリクションが、コスト高の要因になっていることである。フリクションレスな銀行体験を一からデザインすれば、従来型の業務改革を段階的・断片的に行うよりも大きなコスト削減につながるだろう。

Bank4.0時代への鍵となる3つの取り組み

Bank4.0の時代を体現する銀行のあり方を実現するために、金融機関は今後どのような取り組みを進めればよいのだろうか?その重要な鍵となる3つのポイントがある。

まず1つ目は、チャネル別・業務別システムと言う枠組みを超えたデジタル・プラットフォームの実現だ。顧客体験の向上を軸に据え、チャネルという概念を意識しないUX・プロセスを実装することで、APIを通じた外部技術の活用や異業種サービスの提供に適した仕組みを構築する。

2つ目は、情報系の考え方を大きく変えることだ。データを駆使しインサイトを生み出すことがきわめて重要となる今、見るための情報系という既存概念から脱却する必要がある。情報系を通じてリアルタイムにサービスを開発する、外部情報を活用して得た知見をリアルタイムで顧客サービスに反映させていくための仕組みづくりが求められるだろう。

3つ目は、柔軟な基幹系システムの実現だ。外部企業とのパートナーシップにより、一夜にして新たな顧客基盤を手に入れることも可能な時代が到来している。従来型インフラでは迅速な対応が難しいこうした事態を視野に入れ、マイクロサービス・APIを通じてパートナー企業と様々な機能を共有できるようアーキテクチャを変革していくことが必要である。極めて短時間でスケールを実現できるクラウドの活用も有効な選択肢だろう。

金融業界、特に日本の市場が成熟・縮小している中、ビジネスを最適規模にリストラクチャリングしていくという考え方で事業見直しを進めている金融機関も少なからず見られる。そしてこうしたアプローチは、もちろん有効な選択肢の1つである。しかし金融業界には今、これまでとは規模もスピードも全く異なる破壊的変革が迫っている。その中で生き残りを図るには、新市場の創出や外部企業とのエコシステム構築などを通じ、 “銀行”という言葉の定義を変えてしまうようなビジネスの改革とリモデリング、つまり“破”と“創”の実行が求められるのだ。

もちろんBank4.0への転換は一朝一夕にして実現できるものではない。しかしデジタルバンキングの拡大や新規プレーヤーの台頭などを背景に、ここまでお話したようなBank4.0へのシフトが加速していることを考えれば、銀行に残された時間はそれほど多くないだろう。今、経営者の覚悟が問われているのだ。

DBS銀行が目指す先進的な事例

シンガポールを拠点とし、東南アジア18カ国・地域を中心にサービスを展開するDBS銀行。EUROMONEY誌によるアワード『World’s best digital bank』を2016年・2018年を獲得するなど(※)、デジタル化に成功した金融機関として高い評価を得ている。

同行がミッションとして掲げるのは“Live more, Bank less”。銀行・お金にまつわる様々な面倒から開放し、顧客に生活や人生をより楽しんでもらうという考え方である。こうした金融サービスの実現の鍵を握るのが、生活の中に溶け込ませて銀行を見えなくしてしまうという戦略“Making banking invisible”。まさにBank4.0時代の銀行のあるべき姿を体現するビジョンと言っていいだろう。

また同行はデジタル化という意味でも非常に先進的な取り組みを行っている。決済アプリ『DBS Pay Lah!』を展開し、銀行であるにもかかわらず自ら“キャッシュレス”を推進するなど、顧客向けデジタルサービスの開発・提供を大胆に進めるだけでなく、社内業務でも約80%のクラウド化を実現するなど抜本的なデジタル改革を遂行。例えば、通常の銀行では年に数回というのが常識的なシステムのビッグリリースの頻度を10倍に拡大している。フロント・ミドル・バックオフィスを含めた組織全体でテクノロジーの急進的な活用を進め、銀行という存在そのものをデジタルの世界に溶け込ませるという意味で1つの大きなベンチマークとなる取り組みだろう。

https://www.euromoney.com/article/b12kq6p8mv5rh3/world39s-best-digital-bank-2016-dbs

https://www.euromoney.com/article/b18k8wtzv7v23d/world39s-best-digital-bank-2018-dbs

アクセンチュア金融サービス本部では、より早く最新の動向や弊社のインサイトをご紹介するために、金融業界向けの「金融ウェビナー」を継続的に開催している。ウェブを使ったバーチャルな1時間のライブセッションで、パソコンやモバイルから簡単に参加でき、匿名で質問することも可能。詳しくはこちら。

- 寄稿

-

アクセンチュア株式会社宮良 浩二 氏

金融サービス本部

マネジング・ディレクター

銀行グループ統括