マーケットメイカー7社が常時注文を提示する

「ETFをもっと活用したい。さらにサイズが欲しい」。東京証券取引所(以下、東証)株式部株式総務グループヘッド・オブ・ETF・セカンダリー・トレーディング課長の岡崎啓氏は、機関投資家へのヒアリングを重ねるなかで、ETFに対する需要の高まりを肌で感じている。

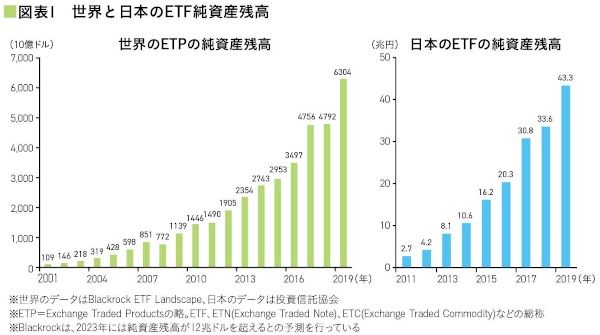

実際、ETFの利用はここ数年で著しく伸びている。純資産残高を見てみると、世界のETP(Exchange Traded Products:上場取引型金融商品)の合計が約6.3兆ドル(約674兆円。1ドル=107円)、日本のETFは約43.3兆円(日銀の買入れ分を除いた場合でも約8兆円)となった(図表1)。

世界的な低金利のなかで、ETFが金融商品として活用されている理由は、金融商品としての透明性の高さや、信託報酬の低さ、機動性の高さなど、本来の商品特性が挙げられる。加えて近年では、海外社債といった日本ではあまりなじみのない資産で運用する銘柄の上場や、マーケットメイク制度などの導入により、機関投資家にも十分な流動性を供給できるようになったことで一層需要が高まっている。

マーケットメイク制度は、既に海外の様々な証券取引所で導入されている、株式市場の流動性を高めるための売買制度だ。マーケットメイカーと呼ばれる専門会社や証券会社は、投資家の売り買いに応じるためにあらかじめ決められた注文を提示する義務がある。提示された注文は常に取引可能であり、合致する注文を送ることで即座に取引が成立する。

その代わりマーケットメイカーには、気配提示の状況や売買代金などに応じて手数料が割引されるといったインセンティブが与えられる。

東証のマーケットメイカーは現在7社。世界有数のグローバルなマーケットメイカーも数社入ってきたため、多種多様なETFを取引できるようになった。東証に上場されているETF、221銘柄のうち、121銘柄をマーケットメイクの対象としている。

投資家がマーケットメイカーに直接気配指示を依頼できる

機関投資家の中には、金利が取れなくなっている環境下で、例えばREIT(不動産投資信託)や海外債券など、何らかのイールド(利回り)が残っている商品を模索する動きがあるという。

「通常の社債を買っても利率が0.1%や0.2%。それでクレジットリスクがなくなるかというと、そんなことはない。一方でREITのETFは銘柄によっては4%。同じ10億円を投資するのに、どちらが真にリスクが高いのかを考えなければならない、そういう時代だと思う」(岡崎氏)。国債が償還された際に、投資先としてREITのETFを選択する機関投資家も増えている。隔月や3か月毎に分配金が出るものを数本組み合わせて、毎月クーポンを受け取れる債券のような感覚で投資するケースも少なくないという。東証が2020年末に新売買システムを導入海外投資家は「ESG」「テーマ型」に注目日本銀行の継続的な買い観測が浮上する「ETF(上場投資信託)」の注目度が高まり、取引残高も順調に伸びている。金融機関などの機関投資家や企業の投資対象としてのETFのトレンドや注目の商品、ポートフォリオに組み入れる際のポイントなどについて有識者に聞いた(記事内容は2020年5月15日現在)。

最近上場され、岡崎氏が注目しているのが、仕組みや手数料に特色のある銘柄だ。償還年限が1年から10年以内の米国適格社債を為替ヘッジ付きのETFにした銘柄や、S&P500指数をベンチマークに信託報酬が7bp(ベーシスポイント)と圧倒的に手数料が安いETFもラインアップに加わっている。

ETFは「愚直に良い投資商品」だと位置づける岡崎氏。マーケットメイク制度についても半年に一度の改定をするために機関投資家、特に地域金融機関を訪問して担当者からのヒアリングを継続している。一番多いのが「サイズが欲しい」というリクエストだ。

銘柄にもよるが、だいたい1銘柄につきマーケットメイカーが3社ほど入っていて、1社が5,000万円を提示すると合計1億5,000万円になる。多くの銘柄で数千万円程度であればワンショットで取引が可能となっている。「マーケットメイカーがきちんと入っている場合、板上の注文がなくなっても、10ミリ秒後には注文が補充され、指値をすると約定をしに来るため、ある程度までは取引が執行できる」(岡崎氏)。

2019年4月からは、日経225やTOPIX、東証REIT指数、S&P500やMSCIKOKUSAIなどで運用する人気銘柄について、機関投資家向けに、5,000万円、1億円などより大きなサイズの気配提示義務を規定し、億円単位の取り引きをより円滑に行えるように整えた。

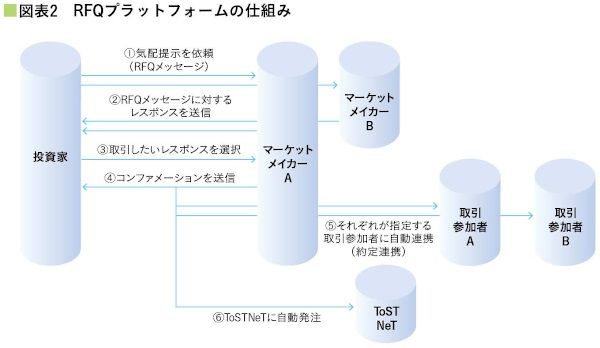

機関投資家からの意見やリクエストはできるだけスピーディーに反映するようにしているという岡崎氏。現在、新たに投資家がマーケットメイカーに直接気配指示を依頼できる「RFQ(Request for Quote)プラットフォーム」を開発しており2020年末にはリリースする予定だ(図表2)。

RFQプラットフォームでは、投資家はマーケットメイカーに対して直接、一括で気配提示を依頼できるため、マーケットメイカーが提示した最良の気配を選ぶことで、効率的に取引が行えるようになる。これにより、ETFの取り引きはより拡大していくだろう。

マーケットメイク制度で流動性向上商品性改善へ金融機関にヒアリング

日銀のETF「年間12兆円」購入は2020年末まで継続する?

低金利対策の「利回り追求型」人気4つのマクロ環境が投資判断に影響

- 寄稿

-

東京証券取引所岡崎 啓 氏

株式部 株式総務グループ

ヘッド・オブ・ETF・セカンダリー・トレーディング