拠出・運用・受け取りの3ステップで税制優遇

イデコは2001年に導入された年金制度で、5,000円から1,000円単位で設定する「掛け金」を加入者本人が毎月拠出し、投資信託などで運用することで老後の資産形成をサポートする私的年金制度だ。加入希望者は、イデコを取り扱う金融機関(運営管理機関)を銀行、証券会社、信用金庫、保険会社などから1社選び、口座開設を申し込む。イデコの掛け金は加入者が60歳になるまで原則引き出し禁止だが、この年齢を超えれば、それまでに運用した結果の残高を一括で受け取る「一時金」、毎月定額ずつ受け取る「年金」または「併用」のいずれかの方法で受け取ることができる。

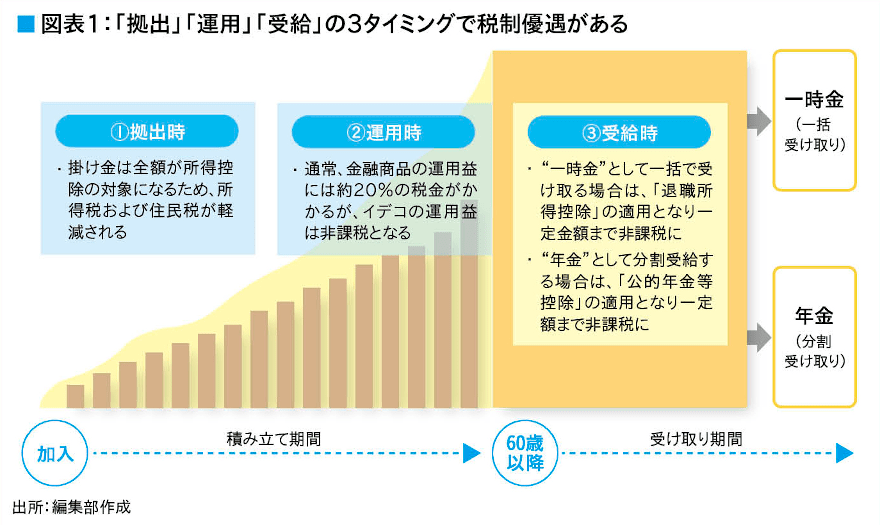

特に、イデコの大きな特徴となっているのが税制優遇だ。イデコ加入者は、掛け金拠出時、運用時、受給時のそれぞれのステップで税制優遇が受けられる。例えば、イデコに拠出する掛け金は全額が所得税の適用外とされ、年末調整で所得税の還付を受けられるだけでなく、住民税の節税効果も期待できる。少額の節税でも、老齢まで積み重ねていくことで結果的に節税できる金額は多くなっていくので、通常の資産形成と比較して、明らかに好条件で老後資金の準備をすることが期待できる(図表1)。

公的年金は“防貧機能”「将来の自分へ仕送り」が必須に

老後の資産形成に対する有用性の半面、導入から20年近くが経過した現在でも、イデコの普及は道半ばという状態だ。だが、「これからはビジネスパーソンならイデコはやってて当たり前の時代になる」と話すのが、FP相談ねっと 代表ファイナンシャルプランナーの山中伸枝氏だ。

山中氏は、大多数のビジネスパーソンが公的年金を頼りすぎている現状に警鐘を鳴らす。「そもそも公的年金だけで豊かな老後が保証されるという認識を改めるべきだ。公的年金はあくまで“防貧機能”。豊かな老後を望むのであればそれだけ自分で備えなければいけない」

希望する老後の生活水準のみならず、長寿化も老後資金にとって重要なリスクとなってきた。「例えば、20歳から60歳まで働く前提で、仮に100歳まで生きるとすると、40年の労働期間で同じ長さの老後生活を補う必要がある。世代間扶養システムである公的年金が少子化の影響で先細っていくことを考慮すれば、将来の自分に対する仕送りとして、イデコ利用は必須になったといっても過言ではないだろう」(山中氏)

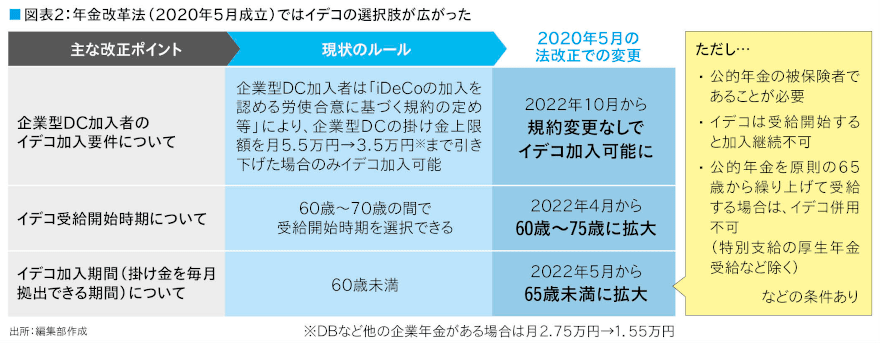

政府もイデコの利便性向上と一層の普及に本腰を入れ始めている。その象徴が、2020年5月29日に成立した「年金制度の機能強化のための国民年金法等の一部を改正する法律(年金改革法)」だ(図表2)。

現在、企業型DC(確定拠出年金)導入会社でイデコを併用するには、会社掛け金の上限額を下げる規約変更が必要だ。上限額を下げることに反対の社員も少なくなく、結果として多くの会社で企業型DCとイデコの併用が見送られてきた。しかし、今回の年金改革法成立で2022年10月から規約変更なしで併用可能となる。これにより、月2万円(DB〈確定給付年金〉など他の企業年金がある場合は月1.2万円)と掛け金の上限があるものの、全会社員がイデコを使えるようになった。

ライフプランから逆算でイデコの使い方を考える

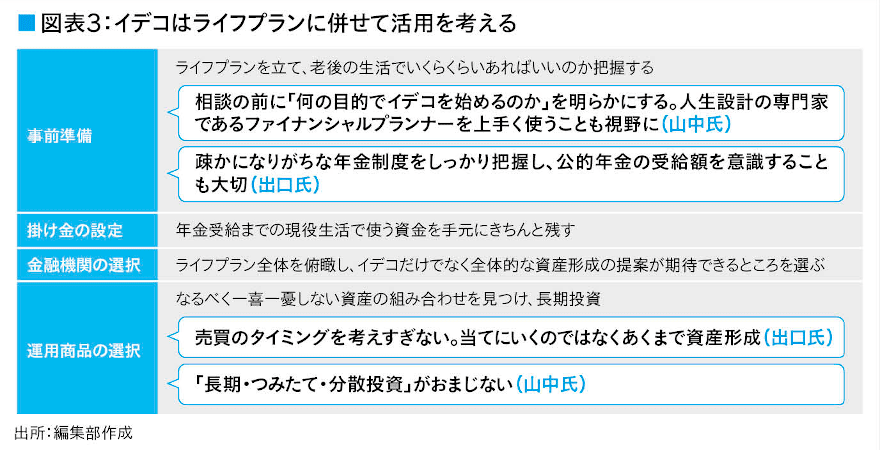

イデコは、企業型DCなどと比較して選ぶ自由が大きい分、自分で決断することに不安を覚える人も多いだろう。特に、①毎月の掛け金をいくらに設定するか、②イデコ口座を開設する金融機関をどこにするか、③運用する商品をどれにするか、の3ポイントがイデコ活用において重要な決断となる(図表3)。こうした判断について、「自分の生活やライフプランをしっかり考え、それに合わせてカスタマイズするように決断しなくてはいけない」と語るのは、りそな銀行 年金業務部 りそな年金研究所の出口衛氏だ。

まず、最初の①に関して、掛け金は多ければ良いというものではないという。出口氏によればイデコは、「60歳以降にならないと割ることのできない貯金箱にお金を入れるようなこと」。そのため、「何となく老後にお金があった方が良いとの考えで手元の余剰資金を限度額いっぱいまで積み立てるのは危険。現役時代の生活に必要な資金がいくらなのか明らかにしたうえで、拠出額を決めたい」と、ライフプランより老後資金の心配が先行し、現役時代に必要な資金が不足してしまう危険性に注意を促す。

続いて②の金融機関の選択では、「手数料の安さだけで選ばず、ライフプラン全体を踏まえて相談に乗ってくれる金融機関を選ぶべき」(出口氏)という。というのも、実際にはイデコだけでなく、つみたてNISA(少額投資非課税制度)など、他のツールの利用も考慮に入れないと、効率的な資産形成は困難だからだ。「当社では、『イデコを始めたい』というお客様に対しても、まず資産形成の目的をよく聞いたうえで、他のツールの活用も視野に提案を行う。自分の年齢や目的に合わせ、イデコと他のツールをいかに“使い分けるか”が重要だ」(出口氏)

最後の③の運用商品の選定に関しても、出口氏は「老齢になるまでにどれだけリターンがあればいいのかをしっかり把握することからスタートしてはいかがだろうか」と、ライフプランから逆算した運用戦略の立案を勧める。ここでも、ただ高いリターンが見込めればいいというものではなく、「どういうアセットクラスの組み合わせで保有すれば、自分が一喜一憂しなくて済むか」に重点を置くことが重要になるという。資産形成という視点で運用を考えるならば、根底に置かなければならないのは長期分散投資だ。長期運用を実践するためにも、自分の安心できるスタイルを見つけることは重要だろう。

さらに出口氏は、「ビジネスパーソンは会社にある便利な資産形成の仕組みに頼りきりになってしまい、運用リスクの理解が疎かになりがちだ。会社に頼らず、自分で運用リテラシーを身に付ける姿勢が大事になる」と、ビジネスパーソンの運用への姿勢についてもアドバイスをする。

このほか、イデコには積み立てた掛け金を取り崩すタイミングによって税制優遇の度合いが変わってくるという特徴があるが、ここでもライフプランを最優先すべきだと出口氏は指摘する。「退職所得控除をまるまる使える退職金の受け取りの際に、イデコの運用総額を“一時金”として全額受給することで理論上は一番得する。しかし、これでは老後資金としての意味が薄くなる。あくまでイデコは“年金”として活用すべき」

新型コロナウイルス感染拡大で下落した市場を好機と見た人々が運用に続々と参入しており、イデコにもその波が来ている。イデコは老後の資金形成にうってつけの制度と言えるが、まずは冷静に、自分の人生設計から始めてみるのがいいだろう。

- 寄稿

-

FP相談ねっと山中 伸枝 氏

代表ファイナンシャルプランナー

- 寄稿

-

りそな銀行出口 衛 氏

年金業務部

りそな年金研究所