- 不動産流動化(証券化)とは

- 資産保有SPVとは

- GK-TKスキーム

- 特定目的会社(TMK)による資産の流動化

- 特定目的会社(TMK)を用いた不動産流動化スキーム

- 特定目的会社(TMK)を用いた資産の流動化の流れ

- 特定目的会社(TMK)を用いるメリット・デメリット

不動産流動化(証券化)とは

不動産流動化(証券化)とは一般的に、不動産を保有する者(いわゆるオリジネーター)が、当該不動産の所有権等を、不動産の保有、管理、処分等を目的として設立され、又は運営される法人、組合又は信託などの資産保有主体(Special Purpose Vehicle(いわゆる資産保有SPV))に移転し、当該不動産の管理処分により得られる将来のキャッシュフローを原資に資金調達を行うことをいう。

資産保有SPVとは

資産保有SPVとしては、法人や信託が利用される。このうち法人であるSPVのことを一般的に「特別目的会社」又は「SPC(Special Purpose Companyの頭文字をとった略称)」という。日本においてSPCとして用いられる法人には、主に、会社法に基づく株式会社、会社法に基づく合同会社、資産流動化に関する法律(以下「法」又は「資産流動化法」という。)に基づく特定目的会社(いわゆるTMK(Tokutei Mokuteki Kaishaの頭文字をとった略称))が存在する。

GK-TKスキーム

日本において不動産を流動化する場合には、資産保有SPVとして合同会社を利用する場合も少なくない。その場合には、いわゆるGK-TKスキームが組成されることも多い。GK-TKスキームの場合は、例えば、以下のような流れとなるのが一般的である。

- オリジネーターがその所有する不動産を信託会社や信託銀行に信託し、不動産信託受益権を取得する。

- オリジネーターは合同会社との間で信託受益権売買契約を締結する。

- 合同会社は、金融機関から資金を借入れ、また、匿名組合契約(いわゆるTK契約)を締結し出資を募ることにより資金を調達する。

- 合同会社は調達した資金をもってオリジネーターに対して不動産信託受益権の代金を支払い、不動産信託受益権を取得する。

- 合同会社は、取得した資産を管理・処分することにより、借入金を返済し、また、匿名組合契約に基づく出資者に対して配当等を行う。

GK-TKスキームの特色としては、(i)税金の軽減や不動産特定共同事業法に基づく許認可回避の目的から、不動産現物ではなく、信託会社等信託した上、信託受益権を合同会社に保有させること、(ii)投資家は商法に基づく匿名組合契約を締結することにより出資を行うこと、(iii)金融商品取引法上、匿名組合契約に基づく出資持分が有価証券とみなされることから、金融商品取引法に基づく規制(例えば、私募に係る規制、投資運用業に関する規制など)に対する対策(例えば、第二種金融商品取引業者への私募の取扱いの委託、適格機関投資家等特例業務の届出や投資運用業者への投資一任など)を施す必要があること、などが挙げられる。

特定目的会社(TMK)による資産の流動化

日本では、GK-TKスキームのほかに、「特定目的会社(TMK)」を用いた資産の流動化も盛んに行われている。

特定目的会社(TMK)とは、資産流動化法に基づき、資産の流動化及び資産の流動化に附帯する業務だけを行う目的で設立される法人である(法第2条第3項、第13条)。

特定目的会社(TMK)がその目的とする「資産の流動化」とは、特定社債や優先出資等の資産対応証券、特定借入れ等により調達した資金をもって、特定資産を取得し、特定資産の管理・運用・処分による収益で資産対応証券、特定借入れに係る債務の履行や利益配当・消却等を行う一連の行為を意味する。「資産対応証券」は優先出資、特定社債等を意味し、「特定資産」とは、資産の流動化に係る業務として特定目的会社が取得した資産のことであり、例えば、特定目的会社が取得した不動産や不動産の信託受益権を意味する。

特定目的会社(TMK)は、以下のような特徴がある。

- 資産の流動化及びその附帯業務以外の業務を行うことができないこと

- 当該資産の流動化は当局に提出する資産流動化計画という文書に従って行う必要があること(法195条)

- 資金調達方法が上記の資産対応証券(優先出資、特定社債等)の発行か特定借入れ等に限定されること(そのため、特定目的会社は匿名組合出資による資金により特定資産を取得することはできない)

当局への届出や法律上の業務範囲の制約等との関係で、特定目的会社(TMK)を用いた資産の流動化を進めるにあたっては留意すべき事項も多岐にわたる。

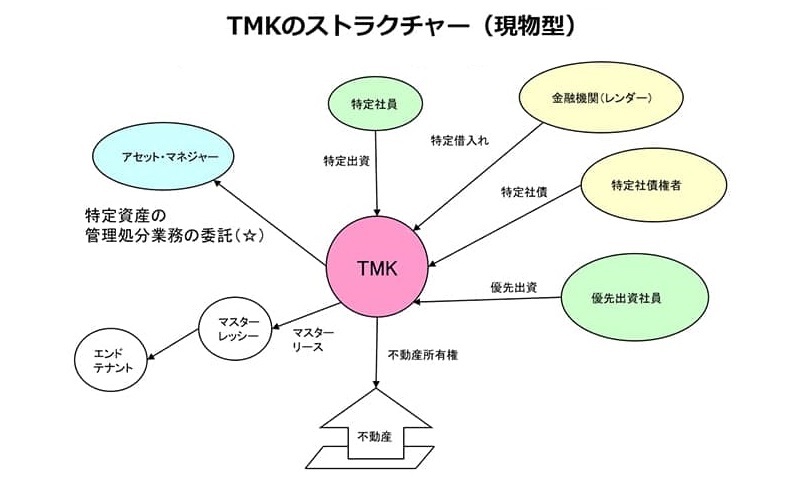

特定目的会社(TMK)を用いた不動産流動化スキーム

特定目的会社(TMK)で不動産を流動化する場合、大きく分けて、いわゆる現物型と受益権型を採りうる。現物型とは、資産保有SPVであるTMKに対して不動産の所有権等を移転するスキームである。いわゆるGK-TKスキームでは資産保有SPVである合同会社に対して不動産の信託受益権を移転することが原則となるが、特定目的会社(TMK)では、一定の要件を満たすことを前提に、不動産特定共同事業法及び宅地建物取引業法が適用されず、また、登録免許税等の税金の軽減措置が適用となるため、不動産現物を扱うことも可能となる。

なお、現物型の場合、不動産の管理処分業務を一定の者に委託しなければならない(現物型の図中の☆印)。他方、受益権型の場合には、不動産の管理処分業務の委託をなすことは要しないが、信託受益権を扱うことから、いわゆるGK-TKスキーム同様、投資助言業の登録を有するいわゆるアセット・マネージャーなどに投資助言業務などを委託するのが一般的である(受益権型の図中の☆印)。

特定目的会社(TMK)を用いた資産の流動化の流れ

特定目的会社(TMK)による不動産流動化の一般的な流れは以下のとおりである。

- 特定目的会社(TMK)の設立

- 特定資産(不動産や信託受益権)の売買契約の締結、特定資産管理処分業務委託契約(AM契約)の締結

- 資産流動化計画の作成・業務開始届出

- 減税証明申請(登録免許税)

- 優先出資引受契約の締結・保管証明書の発行・優先出資発行の登記

- 特定社債要項・特定社債引受契約の締結、特定社債の発行

- 特定目的借入れによる資金調達

- 特定資産の取得

なお、④~⑦はタイミングが前後したり、実施されないこともある。

特定目的会社(TMK)を資産保有SPVとして利用して不動産流動化を進めるにあたっては、例えば、上記のうち③の業務開始届出の後でなければ特定目的会社(TMK)として実施することができない業務があるため留意を要する。

また、特定目的会社(TMK)が現物の不動産を取得するいわゆる現物型のスキームを採る場合には、④の減税証明書の申請・取得のタイミングに気をつけることを要するなど、資産流動化法や税法上の規制を踏まえたスケジューリングが肝要である点も特定目的会社(TMK)を利用した不動産流動化取引の特徴であるともいえる。

特定目的会社(TMK)を用いるメリット・デメリット

不動産流動化の際に資産保有SPVとして、特定目的会社(TMK)を用いるメリットとしては、例えば、以下のような点などが挙げられる。

- 特定目的会社は資産の流動化を、当局に提出した資産流動化計画に従って行わなければならず、これに違反すれば罰則もあるという制約があるため、投資家から見れば、特定目的会社が資産流動化計画に違反して勝手なことをしないであろうと信頼することができ、比較的安心して投資することができること

- 優先出資社員に対する利益配当が一定の要件の下損金の額に算入され、また、一定の要件の下で、登録免許税や不動産取得税の軽減措置を受けることができるという、税制上の優遇措置があること

- 現物不動産を特定資産とする場合、他のSPVであれば適用のある法規制(例えば、不動産特定共同事業法、宅地建物取引業法に基づく規制)を回避することができること(すなわち、現物不動産のまま流動化しやすいこと)

他方、デメリットとしては、例えば、以下のような点が挙げられる。

- 資産流動化法上求められる業務開始届出や資産流動化計画の変更・届出等の手続などが(例えば、GK-TKスキームなどに比べて)煩雑であること

- 特定資産の追加取得に関して一定の制限が存在すること

特定目的会社(TMK)を不動産流動化に利用する際のポイントと実務(第1回)

特定目的会社(TMK)を不動産流動化に利用する際のポイントと実務(第2回)

- 寄稿

-

TMI総合法律事務所井上 卓士 氏

パートナー