- フェア・ディスクロージャー・ルールとは

- 改正の経緯

- 積極的意義

- フェア・ディスクロージャー・ルールのポイント① ルールの適用対象となる情報の範囲

- フェア・ディスクロージャー・ルールのポイント② ルールの適用対象となる情報提供者の範囲

- フェア・ディスクロージャー・ルールのポイント③ ルールの適用対象となる情報受領者の範囲

- フェア・ディスクロージャー・ルールのポイント④ 公表を必要としない情報提供

- フェア・ディスクロージャー・ルールのポイント⑤ 情報の公表方法

- フェア・ディスクロージャー・ルールのポイント⑥ エンフォースメント

- 今後予想される金融庁の動き(環境整備)

- まとめ

フェア・ディスクロージャー・ルールとは

フェア・ディスクロージャー・ルールとは、一般に、公表前の内部情報を上場会社が第三者に提供する場合に、当該情報が他の投資家にも等しく提供されることを確保するルールをいう。

今般の改正金商法におけるフェア・ディスクロージャー・ルールは、概要、「上場会社等が、公表されていない重要な情報をその業務に関して証券会社、投資家などに伝達する場合、意図的な伝達の場合は同時に、意図的でない伝達の場合は速やかに、当該情報をホームページなどで公表しなければならない」という制度として整備された。

改正の経緯

これまで我が国では、発行者による適時の情報開示を求めるルールとして、金商法による臨時報告書制度および証券取引所規則による適時開示制度が置かれていた。一方で、フェア・ディスクロージャー・ルールについては、これを必要とするような問題が顕著な形では発生していないとの意見もあり、整備されていなかった。

こうした中、近年、複数の有名証券会社が、そのアナリストにおいて上場会社から法人関係情報(※)を入手した上で、これを直接または営業員を介して顧客に提供することで、当該上場会社の株式の売買の勧誘を行っていたことが判明し、相次いで行政処分を受けるという問題事例が発生した。

上場会社等の運営、業務または財産に関する公表されていない重要な情報であって顧客の投資判断に影響を及ぼすと認められるものなどをいう。

加えて、海外投資家などから、欧米やアジアの主要国ではすでにフェア・ディスクロージャー・ルールが整備されており、市場の信頼を確保するためにも同様のルールを我が国においても導入すべきではないかとの指摘があった。

今般の我が国におけるフェア・ディスクロージャー・ルールの導入は、このような状況を踏まえ、我が国市場において、個人投資家や海外投資家を含めた投資家に対する公平かつ適時な情報開示を確保し、全ての投資家が安心して取引できるようにするため、実施されたものである。

積極的意義

また、上記の目的に加え、今般のフェア・ディスクロージャー・ルールの導入には、以下のような積極的な意義もあるとされる。同ルールの設計は今後公表される関係政府令に委ねられる部分も多いが、これらの意義を没却せぬようルールの整備・運用が進められてゆくものと考えられる。

- 発行者による早期の情報開示・投資家との対話の促進

(発行者側の情報開示ルールを整備・明確化することで、発行者による早期の情報開示を促進し、ひいては投資家との対話を促進する) - アナリストによる客観的分析を可能にする環境整備

(アナリストによる、より客観的で正確な分析および推奨が行われるための環境を整備する) - 投資家の中長期的な視点に立った投資を行うという意識改革

(発行者による情報開示のタイミングを公平にすることで、いわゆる「早耳情報」に基づく短期的なトレーディングを行うのではなく、中長期的な視点に立って投資を行うという投資家の意識変革を促す)

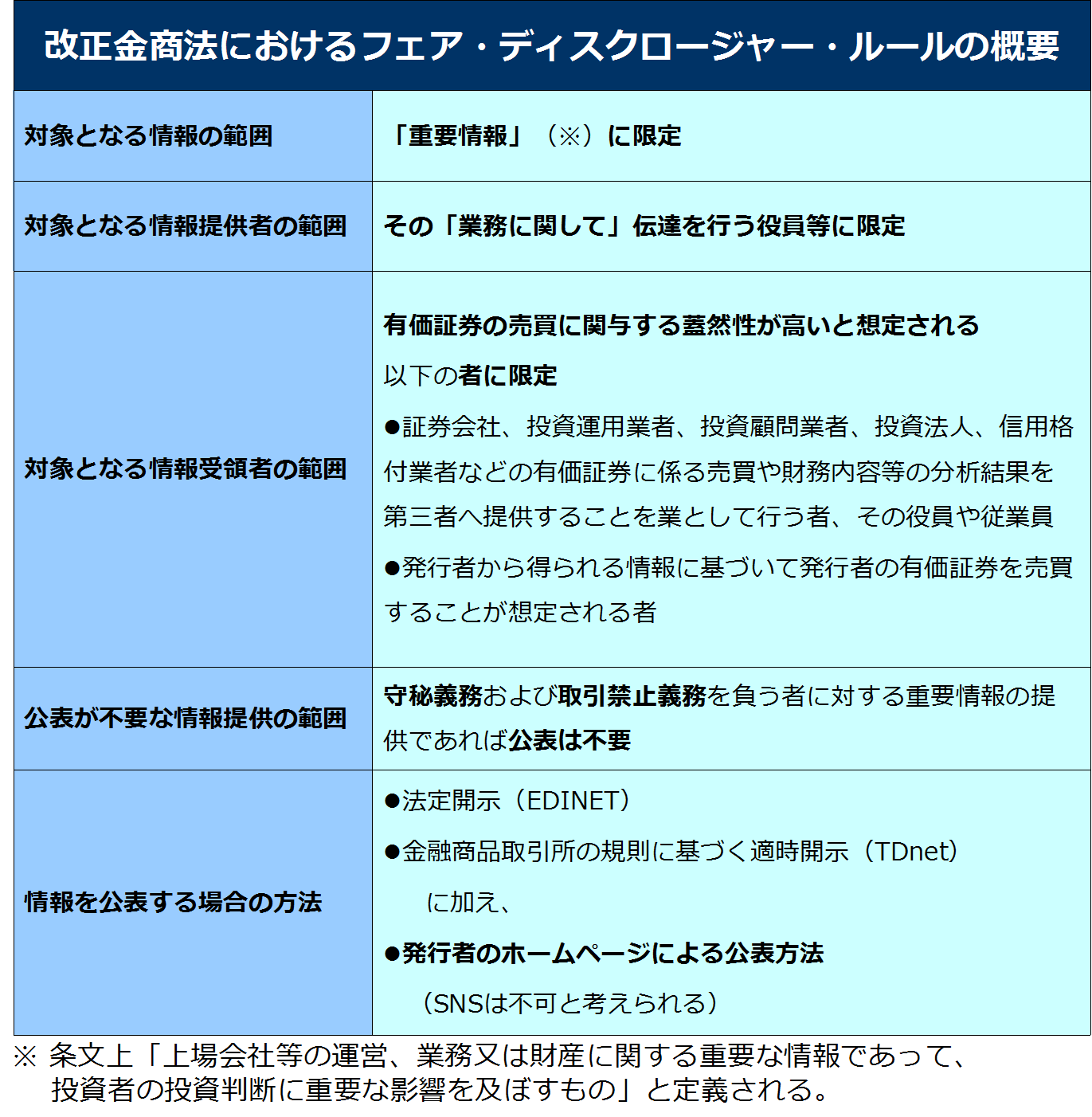

以下では、今般の金商法改正で導入されたフェア・ディスクロージャー・ルールの具体的内容を紹介することとしたい(その概要については次表を参照)。

フェア・ディスクロージャー・ルールのポイント① ルールの適用対象となる情報の範囲

改正金商法のフェア・ディスクロージャー・ルールは、「上場会社等の運営、業務又は財産に関する重要な情報であって、投資者の投資判断に重要な影響を及ぼすもの」を新たに「重要情報」と定義し、かかる重要情報が伝達される場合に限り、上場会社等に公表義務を課している。

かかる重要情報の範囲については、フェア・ディスクロージャー・ルール・タスクフォース(金融審議会、市場ワーキンググループ)において、以下のような議論がなされた。

- 重要情報の範囲は、インサイダー取引規制の対象となる情報(いわゆる重要事実)の範囲と基本的に一致させる。

- それ以外の情報のうち、「発行者又は金融商品に関係する未公表の確定的な情報であって、公表されれば発行者の有価証券の価額に重要な影響を及ぼす蓋然性があるもの」もこれに含める。

- 他方、他の情報と組み合わさることによって投資判断に影響を及ぼし得るものの、その情報のみでは直ちに投資判断に影響を及ぼすとはいえない情報(いわゆるモザイク情報)はこれに含まない(例、工場見学や事業別説明会で提供されるような情報)。

このうち②の情報は、上記有名証券会社への行政処分の事例において、半期または四半期に係る業績情報(※)が一部顧客に提供されていた事実が認定されたところ、上記タスクフォースでの議論によれば、「公表直前の決算情報であれば、機関決定に至っていない情報や軽微基準の範囲を超えない(または重要基準に満たない)情報であっても、投資者の投資判断に影響を及ぼす重要な情報となる場合があり得る」ことから(かっこ内は筆者により追記)、こうした情報を全て対象から外すべきではない、という問題意識により、これもフェア・ディスクロージャー・ルールの適用対象となる重要情報に含まれるべきものと解されている。

一般的に、通期以外の業績情報はインサイダー取引規制の重要事実には該当しないと考えられている。

なお、同じく②の情報の範囲を考えるにあたっては、上記タスクフォースの議論の中で、原案では「有価証券の価額に重要な影響を及ぼす『可能性』」とされていた文言が、最終段階で『蓋然性』と修正されたことで、その範囲はそれなりに限定されたものとなった点が注目に値する。

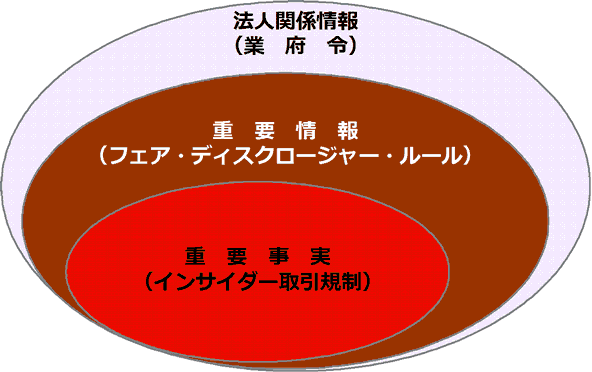

以上から、フェア・ディスクロージャー・ルールの適用対象となる「重要情報」の範囲は、基本的に、金商法上のインサイダー取引規制にいう「重要事実」の範囲よりも広い一方で、金融商品取引業等に関する内閣府令にいう「法人関係情報」の範囲よりも狭いものであることがわかる(これら各概念の範囲を簡単にイメージ化したものとして次図参照)。

フェア・ディスクロージャー・ルールのポイント② ルールの適用対象となる情報提供者の範囲

改正金商法のフェア・ディスクロージャー・ルールは、上場会社等(もしくは上場投資法人の資産運用会社)またはその「役員、代理人若しくは使用人その他の従業者」が、「その業務に関して」、伝達を行う場合にのみ適用される。

フェア・ディスクロージャー・ルールは、発行者に対して、公平かつ適時な情報開示を求めるものであることから、対象となる情報提供者の範囲については、上場会社等の業務遂行において情報提供に関する役割を果たし、それに責任を有する者に限定することが適当だからである。

したがって、フェア・ディスクロージャー・ルールにおいても、例えば業務上情報伝達に何らかかわりのない従業員がその親族や友人に世間話として重要情報を漏洩したような場合にまで、上場会社等は重要情報の公表を強制されるものではない。

フェア・ディスクロージャー・ルールのポイント③ ルールの適用対象となる情報受領者の範囲

改正金商法のフェア・ディスクロージャー・ルールの対象となる情報受領者の範囲は、有価証券の売買に関与する蓋然性が高いと想定される者に限定される。具体的には、上場会社等がフェア・ディスクロージャー・ルール上の公表義務を負うのは、重要情報を以下のいずれかの者に提供した場合である。

- 証券会社、投資運用業者、投資顧問業者、投資法人、信用格付業者などの有価証券に係る売買や財務内容などの分析結果を第三者へ提供することを業として行う者、その役員や従業員(※1)

- 発行者から得られる情報に基づいて発行者の有価証券を売買することが想定される者(※2)

この点は、広く「第三者」に重要情報を提供した場合に公表が強制される欧州のフェア・ディスクロージャー・ルールとは、対照的な制度設計となっている。

1 条文上は「金融商品取引業者、登録金融機関、信用格付機関若しくは投資法人その他の内閣府令で定める者又はこれらの役員等」と規定

2 条文上は「当該上場会社等の投資者に対する広報に係る業務に関して重要情報の伝達を受け、当該重要情報に基づく投資判断に基づいて当該上場会社等の上場有価証券等に係る売買等を行う蓋然性の高い者として内閣府令で定める者」と規定

フェア・ディスクロージャー・ルールのポイント④ 公表を必要としない情報提供

上場会社等が重要情報を対象となる情報受領者に提供する場合であっても、当該情報受領者が、法令または契約により以下の義務を負うときには、公表は必要とされない。

- 未公表の重要情報に関する秘密を他に漏らさない義務(守秘義務)(※1)

- 上場有価証券等の売買などをしない義務(取引禁止義務)

ただし、当該情報受領者が、守秘義務や取引禁止義務に違反して、守秘義務などを負わない「ルールの適用対象となる情報受領者の範囲」に掲げる者に重要情報を伝達したり、取引を行ったことを上場会社等が把握した場合には、上場会社等は当該重要情報を速やかに公表することが求められる。

もっとも、情報受領者による守秘義務違反または取引禁止義務違反を知ったとしても、「やむを得ない理由」により当該重要情報を公表できない場合には、例外的に公表義務を免除される。当該例外規定は、例えば、上場会社が検討中のM&Aやエクイティ・ファイナンス案件につき、上場会社に属さない関係者が守秘義務に違反して第三者に情報を漏洩したような場合、上場会社は情報を漏洩された被害者的な立場であるにもかかわらず公表を強制されるのは酷ではないか、との考慮が働き設けられたもののようである(※2)。

1 例えば、銀行や投資銀行業務を行う証券会社など、法令や別途の契約などにより発行者に対して守秘義務などを負う場合については、改めて守秘義務契約を書面で締結する必要はないものと考えられている。

2 なお、公表義務を免れる「やむを得ない理由」の具体的な中身は内閣府令に規定される。

フェア・ディスクロージャー・ルールのポイント⑤ 情報の公表方法

改正金商法のフェア・ディスクロージャー・ルールにおける重要情報の公表は、「内閣府令で定めるところにより、インターネットの利用その他の方法」により行わなければならない。

ここでいう「インターネットの利用その他の方法」とは、法定開示(EDINET)および金融商品取引所の規則に基づく適時開示(TDnet)のほか、当該上場会社等のホームページによる公表方法が想定されている。

他方で、TwitterやFacebookなどのSNSでの公表は、国民への浸透状況がホームページに比して劣るものとして、重要情報の公表方法として認められない公算が高い。

フェア・ディスクロージャー・ルールのポイント⑥ エンフォースメント

改正金商法では、金融庁は、フェア・ディスクロージャー・ルールに従い本来公表されるべき重要情報が公表されていないと認めるときは、上場会社等に対し重要情報の公表などの措置をとるべき旨の指示ができ、もしこれに正当な理由なく従わない場合にはその旨の命令を発出することができる。また、当該命令に違反した者には刑事罰(6月以下の懲役、50万円以下の罰金)が用意されている。

もっとも、上記タスクフォースにおける金融庁担当者の発言によれば、実際に当該罰則が発動されるような場面は考えにくいとされる。曰く、対象となるのが上場企業であり、エンフォースメントにおいては、まず行政的な話合いで公表を促し、その次に指示・命令を行うが、命令に違反するような企業は考えがたく罰則が科されることはないように思う、とのことであった。

従来、我が国へのフェア・ディスクロージャー・ルールの導入については、企業が情報を提供することに消極的になるのではないかとの指摘があり、実際米国において同ルールが導入された当初は企業の情報開示の萎縮が認められたとの報告もあった。

なお、米国ではSECがエンフォースメントについて謙抑的な姿勢を示したことにより企業が落ち着きを取り戻し、情報開示の姿勢が元に戻ったといわれる。

我が国においても、このように金融庁がエンフォースメントにつき謙抑的な姿勢を示したことは、企業の投資家に対する積極的な情報提供に資することになろう。

今後予想される金融庁の動き(環境整備)

上記タスクフォースでは、我が国でのフェア・ディスクロージャー・ルールの導入にあたって、ルールの趣旨についての関係者への啓発活動を行うなど、上場会社等による早期の情報開示を促進し、ひいては発行者と投資家との建設的な対話を促進するとの意義が果たされるような環境整備を行っていくことが重要である旨の指摘がなされた。

金融庁は、今後、かかる環境整備の一環として、重要情報の範囲などを示すガイドラインを整備する方針であるといわれる。

まとめ

フェア・ディスクロージャー・ルールについては、すでに主要国の多くが情報開示の公正性・透明性の観点から導入済みであり、かつ、我が国においても企業の内部情報を顧客に提供して勧誘を行った証券会社に対する行政処分事例が複数発生している中、我が国のみが何らルールを定めることなく放置すれば、投資家、特に個人投資家や海外投資家の市場への信頼が揺らぎかねない。

今般の金商法改正に伴うフェア・ディスクロージャー・ルールの導入は、一部の市場関係者だけが秘密のウィスパーナンバー(※)を持ち投資判断に利用しているのではないか、といった投資家の疑念払拭に資するものであり、市場への信頼確保に向けた取り組みとして率直に評価したい。

上場会社の非公式の業績予想

他方、フェア・ディスクロージャー・ルールの今後の課題を挙げるとすれば、その運用にあたり、いかに上場企業などの情報開示姿勢の萎縮を回避できるかという点にあろう。

この点に関連し、金融庁がエンフォースメントにつき謙抑的な姿勢を示したことは評価に値する一方で、そもそも何がルールの引き金となる「重要情報」に該当するのかが、より明らかにされる必要がある。ひとくちに「上場会社等の運営、業務又は財産に関する重要な情報であって、投資者の投資判断に重要な影響を及ぼすもの」を「重要情報」といっても、いかなる情報が投資者の投資判断に影響を与えるかは、各上場会社の業種・規模や情報が生じた時期・文脈等により様々であるため、上記タスクフォースでのこれまでの議論を参考にしても、何が重要情報に該当しまたは該当しないのかを判断するのは必ずしも容易ではないと思われる。

今後、金融庁や自主規制機関を含む市場関係者による適切なガイドラインの策定により、発行者による早期の情報開示と投資家との対話が促進されることを期待したい。

- 寄稿

-

伊藤見富法律事務所丹羽 大輔 氏

弁護士

ニューヨーク州弁護士

公認不正検査士