※本記事は筆者の個人的意見であり、所属する組織の見解ではない

キャッシュレス化を取り巻く現状

国内のリテール決済領域がこれほどまでに注目され、日々ニュースの材料となるようになったのは、2018年4月に経済産業省が「キャッシュレス・ビジョン」において発信した「日本のキャッシュレス決済比率を2025年までに40%に」の掛け声からであろうか。

折しも東アジア地域からのインバウンド旅行客と、そこで利用されるQR決済の認知が急拡大したこの時期から、政府の消費者還元事業も相まって多種多様な「〇〇Pay」が登場し統合され、といった様相である。各決済事業者による大々的なキャンペーンは世間を賑わしているが、この状況がいつまで続くのかという疑問が広がっているのも事実だ。

一方で、キャッシュレス決済は必ずしも消費者の利便性を高めているとは言えない側面もある。「ATMで現金を引き出してレジカウンターで(キャッシュバックがある)電子マネーにチャージし、そのまま支払う」ような、かえって煩雑・不合理なことも実際に起きている。真に「キャッシュレス社会」を目指すにあたっては何に取り組まなければならないのだろうか。

昨今注目されるサービスの中には、金融事業以外に本業を持つ、いわゆる「異業種参入」が多いこともあってか、コンサルティングサービスを提供する当社に対しても「わが社でも独自の”Pay事業”を始められるのではないか」という相談が増えている。そのような検討に着手される際にも、国内リテール決済に関する現況と今後に向けて整理しておくべき論点をいくつか考察したい。

決済市場を大きく変えた「デジタルマーケティング」の力

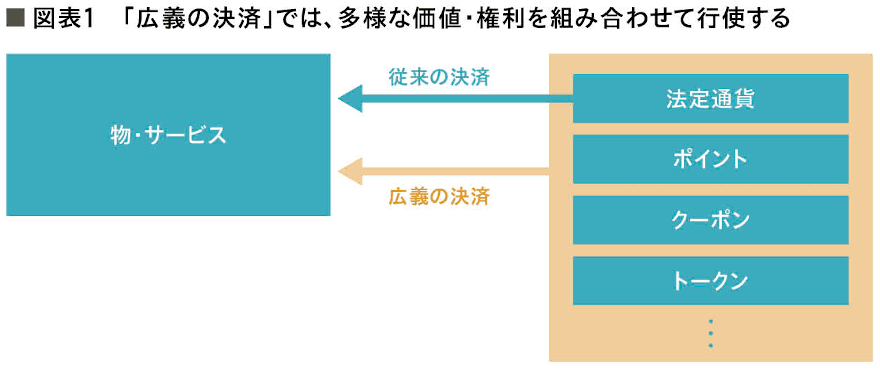

国内におけるリテール決済の動向を考える際、まず整理しておかなければならないのが、社会一般で「決済」「Pay」という言葉が指し示すものの範囲・定義が変化してきているという点である。

従前「決済」は、商品・サービスを受け取ることの対価を渡す行為という意味で使われ、長らく「法定通貨による支払い」を指してきたと考えられる。クレジットカードなどの普及によって後払いになることはあっても、その手段は法定通貨であった。

他方で、「共通ポイントプログラム」の発達によって「貯めたポイントでお買い物ができる」というサービスや、交通機関乗車券などから転用された電子マネーも一部に広まって行った。

その上で近年のインターネットとスマートフォンの普及、また法体系の整備を契機として、この異なる複数の原資を同一の端末やモバイルアプリケーションの中でまとめて使えるようになったことが、国内における決済多様化の最大の転機だったと言える。

すなわちここにおいて「決済」という言葉は、「商品・サービスを受け取る際の対価を渡す行為」からより広義に、「商品・サービスを受け取るために、自分の持つ権利を(最も有利な条件を選んで・組み合わせて)行使する行為」に拡大され再定義されたと考えることができる。

このように再定義された「広義の決済」において、消費者と事業者との間でやり取りされる価値はもはや通貨に限らない。「ポイント」という形でロイヤルティを、「オンラインクーポン」という形でユーザーのWeb行動履歴に紐づくマーケティングデータをやり取りするようになった。スマートフォンを用いて多くの情報に接し、サービスを使いこなす消費者にとってはこの「広義の決済」こそが「決済」であり、そういったサービスと紐づくメリットを得られない現金での決済は「もったいない」ことだと認識されているだろう(さらには暗号資産やトークンといった新たな形での価値のやり取りさえも始まっている)。

この中で「キャッシュレス推進」に強く影響を与えたのは、「マーケティングツールとしての決済」だろう。通信系・流通系を中心に多くの企業が、モバイルアプリを介してユーザーへの理解を深め自社サービスやその経済圏に繋ぎとめる目的で「決済」に参入した(同時に、このニーズに最も相性がよかったQRコード決済も急速に拡大した)ことで一気に利用者のすそ野が広がったが、熾烈なキャンペーン合戦によって一気に淘汰も進んでしまった。今後も継続的にサービスを提供・拡大できるのは、このようなキャンペーンに頼らずとも流通量を確保しユーザーメリットを提供できる強固な「経済圏」「生活圏」を持つプレーヤーに限定されるだろう。

サービスが増えるだけではキャッシュレス社会は実現しない

ではこのまま日本は「キャッシュレス社会」に切り替わっていけるだろうか。より広い消費者層・加盟店層において永続的にキャッシュレス決済が行われている状態を理想とすると、課題は多い。

昨今の決済金額増大に貢献しているいわゆる「スマホ決済」であるが、前述の「マーケティングツールとしての決済サービス」として提供されている場合には、自社サービスのユーザーまたはターゲットユーザーに対して提供すれば良いので、自ずと使途も限定される。

現金を代替するだけの利用可能場所=加盟店カバレッジを築くことに事業者として経済合理性を見出しにくいことも想像に難くない。結果として消費者側環境の格差も解消されないだろう(現時点で、スマホ決済の最大手でもユーザー数は約3000万と言われる)。この先に「日本のキャッシュレス化が進む」という将来を期待するのは難しいと言わざるをえない。

加盟店についてはどうか。積極的にデジタルシフトを進める大手企業においては自社アプリ内決済やハウスプリペイド、中小規模企業においては資金繰りを悪化させない入金サイクルと事務処理の簡便さ、そして双方ともに低廉なランニングコスト(決済手数料)に対する要求が高まっている。

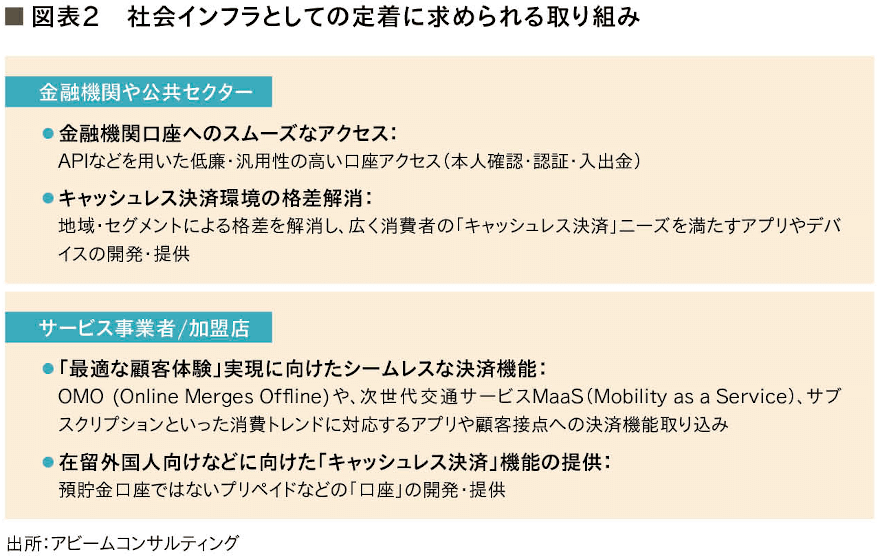

これらのニーズをバランスさせる「社会インフラとしてのキャッシュレス決済」が提供されたとき初めて「日本のキャッシュレス化が完成する」と言えるならば、そのために必要な取り組みは何だろうか。

まずは、決済の基本的な資金源となる「金融機関口座」へのスムーズなアクセスが求められているであろう。前述のように国内においては多種多様な決済サービスやウォレットサービスが提供されており、諸外国のようにシンプルに「口座直結モバイル決済」だけを提供しても消費者や加盟店のニーズを満たすことは難しい。単にデビットカードの発行やQRコード決済への参入だけでなく、経済活動の「裏方」としてAPI(Application Programming Interface)を用いたリアルタイムデビットなどの機能を市場競争力ある形で提供していくことが必要だ。現状大きな負担となっているATM運用コストの削減や、口座振替などの国内独自サービスを統合していく効果も見込まれる。

その上で、多様なユーザーニーズに対応した「社会インフラとしての決済」が形作られる必要がある。消費活動の急速なデジタル化を受け、オンラインとオフラインが融合するOMO(Online Merges Offline)や次世代交通サービスMaaS(Mobility as a Service)、サブスクリプションといった消費トレンドを具現化するには、商品やサービスを提供する企業(加盟店)側では自社アプリを通じた顧客接点の構築やオンライン/実店舗で一体となる消費体験の提供の一環として決済機能を取り込むことが求められる。

一方で、消費者側の格差を解消し全国で「キャッシュレス決済」環境を整備していく取り組みも必要だ。格差が主に地域・消費者セグメントによって生じているものだとすると、この格差を解消していくのに最適なプレーヤーは地域金融機関、または公共セクターだと考えられる。具体的には、全国規模で「〇〇Pay」を提供する企業のユーザーではないような消費者のニーズを満たすアプリやデバイスの開発・提供が有益だろう。

最後に、近く300万人にも達すると言われる在留外国人の存在や労働基準法改正に伴うペイロールサービスの拡大を見越した際には、預貯金口座ではない形の「口座」、具体的にはプリペイドアカウントなどへの接続も同様に進展していくことが重要と考えられる。

社会全体で「キャッシュレス」という金融機能のデジタル化を進めることは、消費者や企業へのメリットはもちろん、金融機関にとっても意義は大きいはずである。各業界における協調体制と、業界を横断した共創の動きが従来以上に求められている。

- 寄稿

-

アビームコンサルティング

金融・社会インフラビジネスユニット

プリンシパル

小山 元 氏国内コンサルティングファームを経て、2005年にアビームコンサルティング

入社。決済を主なテーマとして金融、商社、運輸、通信、ITなど幅広い

業界向けに、事業戦略立案、商品企画、業務改革、システム開発などの

コンサルティング業務に従事。

金融サービスのワンストップ提供と既存サービス勢力図に与える変化

真のキャッシュレス社会到来のための社会インフラ構築

外部プラットフォームと連携 利用機会・範囲の拡大へ(JR東日本)