Suicaの利便性向上と今後の展望

─多数のユーザーから支持を集める理由は。

小澤 SuicaはIC乗車券として生まれたが、交通機関以外にも幅広くサービスを拡大し、利便性を追求し続けていることが大きな理由と考える。

2001年のサービス開始後からIC乗車券として利用可能なエリアを広げ、他社サービスとの提携を進めた。2013年にはSuicaを含む10の交通系ICカードとの相互利用を開始。Suica一枚で多くの交通機関が利用できるようになった。

2004年からは、決済手段としてのサービスをスタートした。当初は駅構内店舗での利用が中心だったが、市中のコンビニエンスストアやドラッグストアなど、鉄道以外の領域も拡大した。現在ではチェーン店に加えて、中小の様々な店舗など多様な業種・業態での支払いにSuicaを使うことができる。決済サービスでもSuicaを含む9の交通系電子マネー(ポストペイのPiTaPaを除く)と相互利用し、全国94万店舗でSuicaが利用できる環境を整えた。

さらに、2006年から従来のカードタイプに加えて携帯電話で使用できるモバイルSuicaがスタートし、2016年にはApple Pay、2018年にはGoogle PayでのSuica利用が実現した。

─今後のSuicaの展望について。

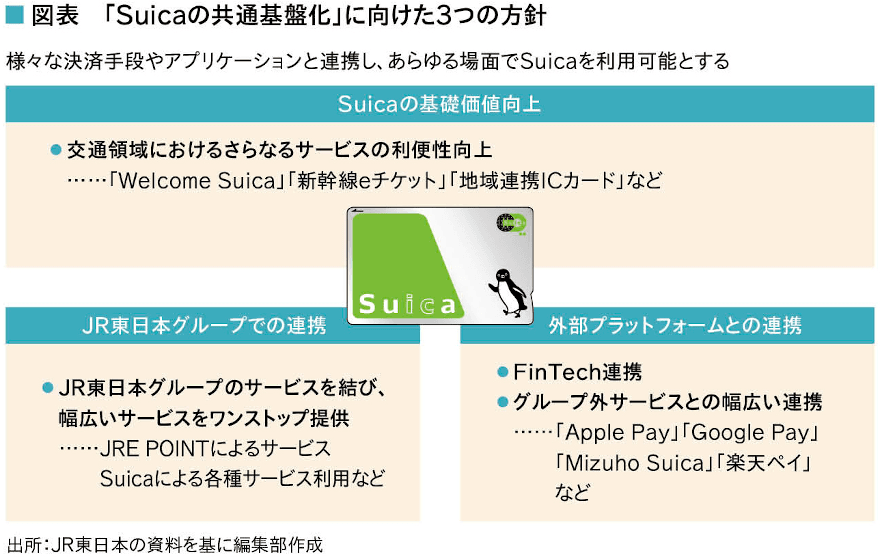

小澤 一言でいえば「Suicaの共通基盤化」を実現するのが目標だ。Suicaを通じてユーザーがJR東日本のネットワークに繋がり、多様なサービスの利用機会を創造する。

共通基盤化の実現に向けて、当社は「Suicaの基礎価値向上」「当社グループでの連携」「外部プラットフォームとの連携」の3つの方針を掲げている(図表)。インフラの一つとしてSuicaを使ってもらうには、ユーザーに寄り添った形でさらに利用できる範囲を拡大していく必要があるだろう。そこで重要となる方針の一つが「外部プラットフォームとの連携」だ。

2020年5月、楽天と提携し、QRコード決済の「楽天ペイ」のアプリでもSuicaの機能が使えるようになった。提供するサービスは、楽天ペイアプリでのSuicaの発行や残高・利用履歴の確認、楽天カードからのチャージを行った場合の楽天ポイントの付与などだ。モバイルSuicaにはもともとチャージが簡単という特徴がある。楽天のポイントが付与されるメリットが加われば、より多くの人がSuicaでの決済サービスを利用するようになるだろう。会員数の多い楽天ユーザーにもモバイルSuicaの利便性を実感してもらうことで、メインの決済手段にSuicaを利用する人を増やす効果も期待できる。

─キャッシュレス事業の展望は。

小澤 2019年10月に実施された消費税増税に伴い、政府は「キャッシュレス・消費者還元事業」を打ち出した。当社もキャッシュレス化の進展に貢献するため、本事業に参画している。

Suicaの普及が進めば日本のキャッシュレス化に貢献できると考える。今後もSuicaの魅力となる利便性の向上を推進していく方針だ。

金融サービスのワンストップ提供と既存サービス勢力図に与える変化

真のキャッシュレス社会到来のための社会インフラ構築

外部プラットフォームと連携 利用機会・範囲の拡大へ(JR東日本)

- 寄稿

-

東日本旅客鉄道小澤 達 氏

IT・Suica事業本部 決済事業部門

FinTech・クレジットG 主席