「アラート調査判断業務へのAI活用によるコスト削減 - 説明可能なAI活用 -」

-

【講演者】

- Silent Eight

北アジア営業統括

森田 大樹 氏

<Silent Eightのご紹介>

当社は2013年にポーランドの起業家によって設立され、シンガポールで創業されたベンチャー企業だ。金融業界の金融犯罪対策、AML/CFT業務の人間によるアラート判断調査におけるAIソリューションを提供している。従業員数は全世界130名でシンガポールに本社を置き、北米・英国・欧州・日本に営業拠点を構えている。従業員の85%は研究開発業務を担っており、R&Dへの投資が非常に多いのが特徴だ。

当社のソリューションは「Iris」というAIプラットフォームが中心だ。AML/CFTにおけるスクリーニングやモニタリング等の業務におけるアラートを、アナリストの人的リソースを必要としない形で判断解決を行う。それによりコスト削減とコンプライアンス遵守を同時に実現する。

Irisは導入金融機関から傾向を学習し、金融機関独自のモデルを作成することに長けている。モデルは金融機関によってコントロールされ、高いガバナンスが実現する。AIの判断結果に関して説明を行い、判断処理を100%監査可能で、透明性のあるAIの運用が可能となる。

<Silent Eight が解決する課題>

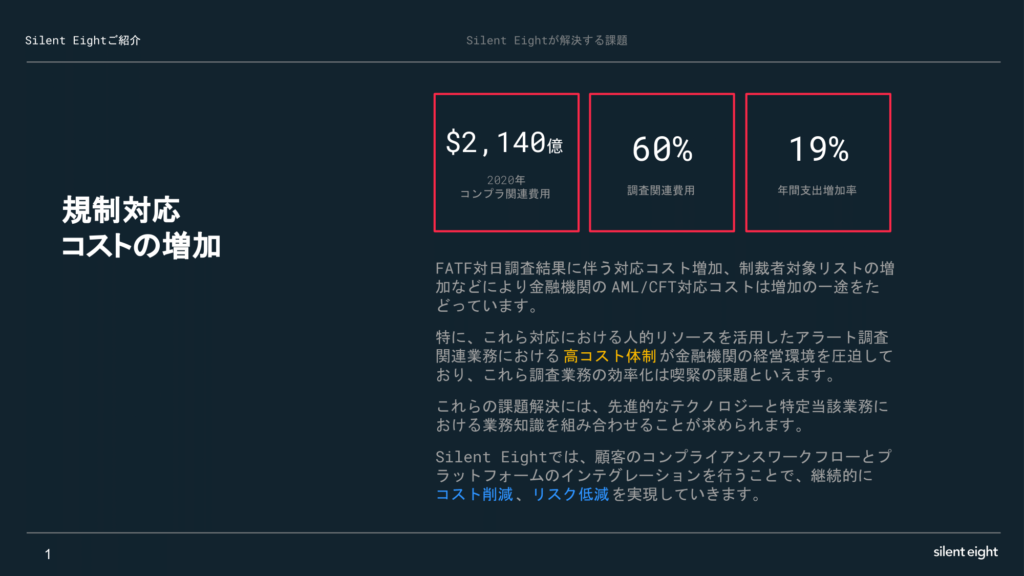

金融機関に求められる業務は年々増え、コストも比例して増加している。当社の調査では2,140億ドルがコンプライアンス対策関連費用として発生しており、そのうち60%が調査関連だ。アラート調査関連業務における高コスト体制が金融機関の経営環境を圧迫しており、調査業務の効率化は喫緊の課題と言える。

当社のアプローチはコストを減らしながらリスクも減らすことができる。金融機関様の業務ポリシーや判断ポリシーを最先端テクノロジーに学習をさせ、アナリストが行う判断業務を代替させることにより、コスト削減に繋げる。説明可能性や管理性をこれまで以上に強化しながら、コスト・キャパシティ・スピードといったテクノロジーによるメリットを享受可能だ。当社のアプローチはスタンダードチャータード銀行様やHSBC様で採用いただいている。

<AIプラットフォームの概要>

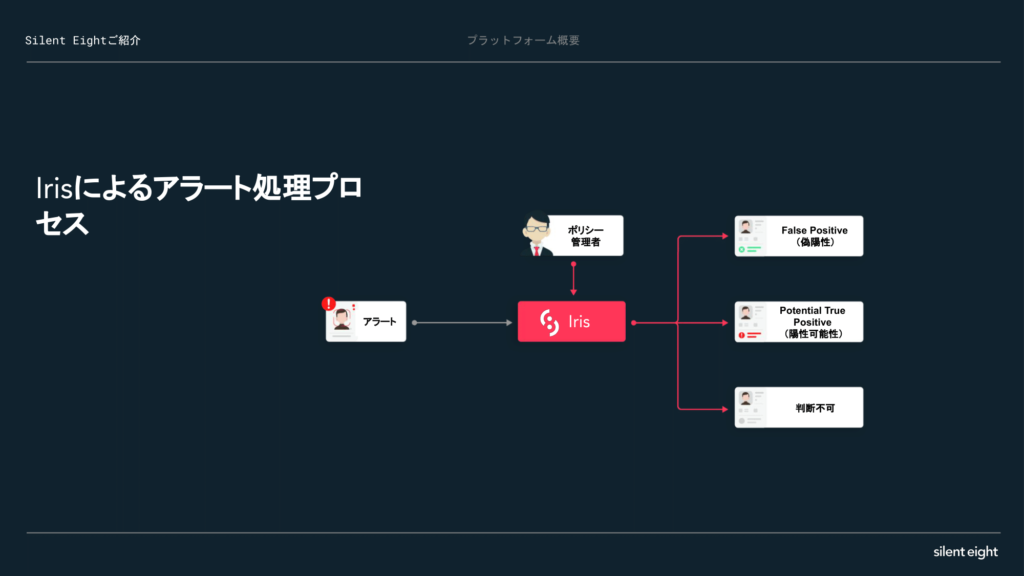

フィルタリングなどの仕組みから生成されるアラートがIrisに送られ、Irisは受け取ったAMLアラートから3つのいずれかの判断を行う。False Positive(偽陽性)、Potential True Positive(陽性可能性)、判断不可だ。白、黒、判断不可という3つの明確な判断を提供するため、リスクの度合いを評価するスコアリングとは異なる。

当社はアラートのスコアリングには4つのリスクがあると考えている。1つ目に、スコアリングはITベンダーによって設計され、リスクを保有する金融機関によって構築されるモデルではないことだ。2つ目にスコアリングは通常、なぜそのスコアに達したかを説明できない。3つ目にスコアリングは通常、金融機関の特定の判定ルールを学習しない。4つ目として、モデルは通常1つのみであり、会社や地域、支店のニュアンスは含まれない。

Irisの判断で偽陽性の場合は説明文が表示され、アナリストはすぐクローズできる。陽性可能性の場合はすぐ金融機関様のワークフローにエスカレーションされ、疑わしい取引として報告される仕組みだ。判断不可の場合はアナリストが行う通常調査を経て、結果がアーカイブに保存される。判断結果を定期的にIrisに学習させることで継続的学習となり、解決率が向上する。

<ユースケース1. ネームスクリーニングアラート判断処理>

制裁者リスト、PEPs、反社等のウォッチリストに対するアラート判断を行ったユースケースだ。中国でオペレーションをする金融機関の事例では、新たな口座開設に訪れた人がリスト登録者情報に類似しているが、Irisは偽陽性と判定した。性別や生年月日、出生地がリストとマッチしないことが要因だ。東欧の金融機関では陽性可能性としてエスカレーションされた事例がある。名前や苗字が一部マッチしたこと、電話番号がリスト対象者の出生地と市外局番と一致したこと、Web上で収集した生年月日が完全一致したことが要因だ。

<ユースケース2. トランザクションスクリーニングアラート判断処理>

送金のスクリーニングの観点から、顧客の利便性に関して瞬時に判断を行うことが求められる。また自行の顧客だけでなく仕向先の顧客のスクリーニングも必要となる。よってテクノロジーを活用したアラート判断と相性が良い領域だ。

中国の法人顧客がアメリカの法人に送金したケースでは、Irisによりアラートが生成された。社名の一部が、制裁対象であるイランの都市名と類似していたことがアラートの要因だ。しかし送金指示者の国、送金対象の国ともにイランではなく、結論としては偽陽性だ。シンプルな結果であるが、なぜ偽陽性になったのかの判断がIrisにより明確に示されている。

<ユースケース3. トランザクションモニタリングアラート判断処理>

先述の2つのケースとは異なり、複数の取引に関わる顧客情報を文脈的に判断することが求められる。AIが判断するために必要となる情報も、2つのケースより増加する傾向にある。一方でアナリストが1つのトランザクションモニタリングアラートに費やす時間も圧倒的に長いため、判断を自動化することはより多くのコスト削減に繋がる。

アメリカの金融機関の事例では、個人顧客が3日間で24万ドルを超える入出金を繰り返したことでアラートが生成された。結果的には偽陽性としてクローズされたが、それぞれの取引がどのような文脈で行われたのかを分析したうえで低リスクと判断した。1つめの取引である12万ドルの入金に関して、顧客と振込先の関係性は雇用主と従業員であった。2つ目の6万ドルの送金について顧客と送金先は親族であり、送金メッセージに「tuition(学費)」があり、かつ顧客の過去の取引で毎年同様の送金が確認された。3つ目の6万ドルの送金は仕向先の氏名の一致性により同一人物間での送金であり、仕向先の国も顧客の国籍とマッチしている。顧客の申告所得に応じた送金額でもあることから低リスクと判断された。

もう1つの事例は、高リスクとしてエスカレーションされたケースだ。法人顧客が3カ月間で265万ドルの取引を実施したことでアラートが生成された。3つの取引のうち引っかかったのが120万ドルの仕向送金で、仕向先産業は顧客企業と関連無しかつ仕向先産業はマネーロンダリングにおける高リスク産業であった。また仕向先に関わるネガティブ・ニュースを検知したことも要因となった。顧客の通常の行動に沿っていない金融での明確なビジネス目的のない取引を含む、説明のつかない高リスクのアクティビティが含まれているとして、上位層レビューへエスカレーションされた。

<ユースケースのまとめ>

Irisは80%の偽陽性アラートを自動解決し、一日最大200万アラートの処理が可能だ。顧客におけるアラート判断処理のコストの50%削減に繋がった。顧客のシステム自体を変えるものではないため、既存システムや業務フローの変更無しで導入可能で、最短2か月でリリースできる。アナリストはより高度な調査へのリソース集中が可能となり、更なるリスク削減へと繋がる。

<公開事例>

スタンダードチャータード銀行様からは、当社のAIプラットフォームの活用により、金融犯罪リスクを発見する速度と精度を大幅に向上させることができたとのコメントをいただいた。年間560人月のコストを削減され、1アラートあたりの判断時間も平均12分から1分に短縮された。

HSBC様はIris活用により80%近くのアラートを自動解決できるようになり、アナリスト数もそれまでの半数以下で業務を回せる体制となった。結果的にドラスティックで大きなコスト削減を実現された。

◆講演企業情報

Silent Eight:https://silenteight.com/