グローバル財務DX戦略によるフリーキャッシュフロー最大化と企業価値向上の鍵

-

【講演者】

- キリバ・ジャパン株式会社

ディレクター トレジャリーアドバイザリー

下村 真輝 氏

<2030年への挑戦に向けた財務戦略の共通論点>

2030年に向けての中長期戦略において財務部門は共通した財務戦略を挙げていることが多い。1つ目はグループベースでのキャッシュマネジメントの強化である。財務リスクを抑えながら、グループ/グローバルベースでの資金・流動性の運用効率の向上に取り組もうとしている。先の見通しにくい現代においても成長戦略を支える資金効率の最大化は鍵となる。2030年に勝ち残るには成長を加速させるための資金調達が欠かせない。外部調達に頼らず内部で効率的に創出し、財務規律を維持できるか。世界的な金利上昇の中でますます重要になっている。

2つ目は財務リスク管理で、為替リスクに焦点が当てられている。海外売上比率が高まり、グローバルベースでの商流やキャッシュの流れが活発かつ複雑になっている。そのため各社は、為替リスク管理強化に取り組んでいる。歴史的な円安進行やボラティリティの高いマーケットを背景に、為替リスク管理の強化は加速している。投資効率、キャッシュリザーブ、株主還元のベストバランスの追求などキャッシュマネジメントと財務リスク管理を土台に、BSマネジメントに取り組んでいる。これらは決して目新しいことではなく、経営環境がある程度予想可能だった時代には重要性は感じられるものの、PL中心の経営管理から移行できていなかった。しかし、先が見通しにくい現在において、それが企業の業績に顕著に影響を与えるようになってきたからこそ、キャッシュマネジメントと財務リスク管理の強化、BSマネジメントに取り組むことで、脱PL経営により、キャッシュフローや資本効率の重視、企業価値の向上を実現しようとしている。

キャッシュマネジメントにおいては、ROIC向上の要素として、手元資金と有利子負債の両建ての圧縮により直接的に貢献が可能だ。キャッシュフローの予測精度の向上、グループファイナンス、キャッシュプーリングの拡大による外部借入の圧縮といったアクションを通じて負債を減らしキャッシュを増やすことに貢献する。加えて為替リスク管理の強化が、海外売上高の拡大を支え、営業利益の向上、そしてNOPATの向上につながる。多くの会社が注視するキャッシュコンバージョンサイクルの改善は棚卸資産の圧縮による向上効果が大きい。さらに売上債権の早期の入金や流動化、買掛債務の支払期日の適正化も、トレジャリーは資金繰り管理業務を通じて支援できる。

グループ全体のキャッシュコンバージョンサイクルの改善により、グループ会社の手元に創出されたキャッシュをどう効率化するか。キャッシュを手元資金と有利子負債の両建ての圧縮に充当したり、新たな成長投資に充当するには、資金のグループ内の還流手法の考慮が必要だ。ROIC経営管理は、全社横断的な取り組みではあるが、トレジャリー(財務)も重要な役割を果たしている。キャッシュマネジメントと為替リスク管理の強化によるトレジャリーマネジメントの巧拙は切っても切り離せない。

これが各社に共通する財務戦略だが、実行するには対応可能な現場のオペレーション体制が必要である。特に昨今のVUCAと呼ばれる先の見通しにくい時代にはレジリエンスが重要だ。どのような困難が起きても乗り越え回復する力は、財務部門においても重要となる。

<財務部門がレジリエンスを高めるために重要な要素>

財務部門がレジリエンスを高めるために必要な要素の1つ目は財務リスク管理だ。組織全体のリスクを評価し、対応案を立案、実施することが重要となる。財務部門は市場リスク、信用リスク、流動性リスクなどを適切に管理し、企業の安定性を確保する役割を果たす。次に資本管理だ。適切な資本構造を維持し、企業の成長や新規プロジェクトへの対応能力を強化する。財務部門は資本調達の計画と実行を担い、必要な時に十分な資本確保が求められる。

3つ目はファイナンシャル・レポーティングの透明性である。投資家やステークホルダーに対して正確で信頼性のある財務情報を提供しなければならない。4つ目は、テクノロジーとデジタル化だ。デジタル技術を活用して、効率的な財務プロセスを構築する。データの正確性や、迅速な意思決定が求められる現代では、テクノロジーの活用がレジリエンスを高める上で重要な役割を果たす。

最後は、スタッフの育成と教育となる。高度な専門知識を持つ財務部門のスタッフを育成し、新たな課題や変化に対応できる継続的な教育プログラムを提供する。適切な人材の確保はレジリエンスの向上に不可欠だ。人材育成の時間やリソースを確保、捻出するためにもテクノロジーとデジタル化は合わせて行うべきだ。

これらの要素が組み合わさることで、財務部門はレジリエンスを高めて、財務戦略を実現し、組織の繁栄と成長に貢献できる。

<グローバル財務管理でおさえておくべきリスク管理のポイント>

為替リスクの量は、「エクスポージャー×ボラティリティ」の2つの要素で構成される。エクスポージャーは為替変動にさらされるリスク資産・負債の保有量、ボラティリティは、通貨価格の変動性を示す。

ボラティリティは元々予測不能だったが、現在益々予測できなくなっている。一方でエクスポージャーだけは企業の財務部門で管理が可能だ。そのため為替リスク管理の本質はボラティリティを見ながらエクスポージャーを操作することである。エクスポージャーの適時適切で正確な把握が重要となる。

エクスポージャーの把握は、本社単体のエクスポージャーだけでなく、子会社、特に海外のエクスポージャーを把握することが重要だ。特にグローバル展開すればするほど、海外で子会社や孫会社が増える。それぞれに為替リスクが存在し、グループ会社が増加すればするほどリスクポイントが増加する。為替リスク管理の本質であるエクスポージャーの把握はグループベースで把握範囲を広げなければならない。しかし、多くの日本企業は海外グループ会社のエクスポージャーを把握できているとは言い難い。そのため意図しない通貨の価格変動によるPLへの影響や、ヘッジコストが増大するなどネガティブなインパクトを引き起こすことになる。海外事業の拡大や通貨ボラティリティの高まりで増加する為替リスクに対応するには、グループの為替エクスポージャーの高頻度の把握が連結ベースでの為替ヘッジ比率の向上が土台となる。

また不正リスクも多くの企業で重要視されている。過去起きたグローバル企業の不正は、どれも被害金額が大きく、経営に対するネガティブなインパクトも大きいが、注目するべき共通点はいずれも子会社・海外で発生していることだ。多くの企業のグループ会社の財務管理業務は、グループ会社に任せっぱなしだ。業務フロー、承認権限、システムでのオペレーションなどは把握できていない。そのため、不正リスクのエクスポージャーはグループ会社にあると言える。グローバル企業であればあるほど、グループ会社における内部不正の発生やグループ会社が外部不正の被害を受けるリスクが高まる。不正が明るみに出る前に、グループ会社の内部統制を急いで行う必要がある。不正は不自然な資金の流れにより検知されるケースが多い。資金を管理するトレジャリーの業務の高度化を通じて、不正の予防的統制と不正をいち早く発見し、是正する発見的統制の両方の側面から取り組むべきである。

<ガバナンス強化のためにトレジャリーがすべきこと>

トレジャリーはガバナンス強化のために以下の5つに取り組むべきである。1つ目は月中の資金の動きを見ることで、キャッシュの動きに目を光らせ、残高だけでなく、入出金の詳細もチェックすること。また四半期や月次のスナップショットではなく、月中の動きをフローで把握しなければならない。2つ目は生データを見に行くことだ。残高証明書は改ざん可能である。実際に改ざんによる不正が起きているので、改ざんできない形で銀行から直接残高・入出金明細のデータを取得し、現地から報告を受けるべきだ。受け身ではなく、先回りしてチェックすることが重要である。3つ目はリモートでも深くモニタリングすること。コロナ禍をきっかけに効率性が重視され、リモートでの内部監査が増えたが、リモートでも日本にいながら見える監査の仕組みづくりが欠かせない。

4つ目はローカルの合弁パートナーに任せきりにしないこと。日本企業の海外進出先には、中国や東南アジア地域の国々が多い。国や業種、業態によっては、外資規制の影響で、合弁会社の進出が多い。その場合、現地の運営を合弁パートナーに任せっぱなしにするのは、リスクが非常に高い。現実に合弁パートナーによる不正も発生している。他責ではなく自ら見に行く姿勢を見せないと不正リスクは回避できない。最後の5つ目は1人で資金を動かせない仕組みをつくることだ。特に規模の小さい子会社は1人経理の体制になるケースも少なくない。本社や統括会社の承認がないと1人では資金を動かせない仕組み作りに取り掛かるべきだ。

上記の4つが不正の発見的統制で、最後の5番目が予防的統制にあたり、実際には多くの企業が取り組めていないのが実情だ。損失を被ってからでは遅いので、トレジャリーでできることから、早急に着手することが重要だ。

<サプライチェーン・ファイナンスとは?>

リスク管理ではサプライチェーンリスクも重要だ。サプライチェーンリスクに対処する手段としてサプライチェーン・ファイナンスが考えられる。通常、企業は事業を運営するための運転資金を保有しているが、直接に利益を生み出すことはなく、事業成長のための新たな投資には利用することができない。この資金を有効活用する方法がサプライチェーン・ファイナンスである。

サプライチェーン・ファイナンスによって、サプライヤーはバイヤーに対する債権の金融機関への売却が容易になる。サプライヤーが債権を金融機関へ売却するとき、バイヤー側の信用力が高い場合、信用力を活用した好条件での資金調達が可能となる。そのためバイヤーはサプライチェーン・ファイナンスによって、金融機関を通じてサプライヤーへの支払期間を延長させることができる。本来ならサプライヤーに支払ってキャッシュアウトする資金を、長期間保有できる。資金を長く保有することで、バイヤーの必要運転資金が圧縮でき、フリーキャッシュフローが生まれる。バイヤーはサプライヤーに支払期間の延長を要請することなく、長期に設定された支払日に支払えばいい。

Kyriba ではサプライチェーン・ファイナンスのプロセスにおいて、バイヤーと複数のサプライヤー、複数の資金提供者である金融機関が一同にアクセスできるプラットフォームを提供している。プロセスの各当事者が効率的に、サプライチェーン・ファイナンスのプログラムに参加できる。

コロナ禍では特に深刻だったが、現在でもサプライチェーンは、様々な要因によってリスクにさらされる可能性がある。これらのリスクが発生するとサプライチェーン全体に影響が及び、生産や供給に遅延や中断が生じる。サプライチェーン・ファイナンスを活用すると、サプライヤー側は売掛債権の回転期間の改善によるフリーキャッシュフローの増加や金融機関を通じて通常よりも早く支払うため、運転資金の調達負担や調達コストの削減が得られる。さらにバイヤーの持続可能な責任ある調達に協力するため金銭的インセンティブが生まれる。

またバイヤーにとっては買掛債務の回転期間の改善により、必要運転資金の圧縮によるフリーキャッシュの増加や、資金のさらなる可視化と資金繰り予測の精度向上、サプライヤーとの関係の改善や強化が期待できる。財務のソリューションを用いたサプライヤーへの資金支援は、日本国内及び各国のサプライヤーとの関係維持において有効だ。グローバルサプライチェーンにおける企業の倫理規範と責任ある調達の必要性は、世界的にますます大きくなっている。

それに移行する形で消費者は、持続可能なビジネスを展開する企業との取引を志向し、投資家もまたこうした企業に優先的に投資するようになっている。そのためESGを考慮した経営に取り組む企業が増えている。

ESGを定着させるにはサプライヤーの協力は切っても切り離せない。最近では3メガ銀や大手外資銀行が融資先のサプライチェーンにおける児童労働や強制労働を詳細に調べ、改善が見込めない場合は新規の融資を停止するという報道もなされた。

しかし、バイヤー側の問題意識に対してサプライヤーにとって、ESGは物理的にも金銭的にもインセンティブがない。それがバイヤーのESG経営の定着を困難にしている。サプライヤーがいくら努力をしても、バイヤーの定めた基準を守るのは困難だ。その解決策として Kyriba はサプライチェーン・ファイナンスで、バイヤーがサプライヤーの運転資金の負担を支援するファイナンスのインセンティブを提供する。それによりサプライヤーの協力を促し、持続可能な成長に向けたサプライチェーンマネジメントの構築に寄与できると考えている。

<財務部門の変革のトレンド -不確実な時代においてレジリエンスを高めるためのEnterprise Liquidity Managementへの変革>

グローバルの動きを見ると、フリーキャッシュの最大化と企業価値向上には、従来のトレジャリー領域に閉じたキャッシュマネジメントや、リスクマネジメントなどの部分最適ではなく、企業全体の流動性管理への取り組みが変革のトレンドとなっている。 Enterprise Liquidity Management(以下、ELM)を日本語に訳すと「企業流動性管理」となる。ELMは企業経営の生命線である自由に使えるお金について、現預金などの手持ちの金だけにとどまらず、借入や投資も含めた資金流動性をグローバル/グループベースで管理して、「捉え、守り、動かし、そして高め、増やす」ことを意味している。

具体的には、「捉える・見る」は資金流動性について、グループ全体や地域ごと、通貨ごと、銀行ごとに資金がいくらあるかを、日次もしくは必要な時にデータで捉える。そして、過去から現在の実績と分析を行い、データと仮説から将来を予測する。その上で「守る」があり、為替や金利などの変動リスクや地政学的リスクといった市場の不確実性、サイバー犯罪などの外的脅威、内部不正やオペレーションの過失から防御する。「動かす」では資金流動性をグループ内で必要な場所へ、国内外の取引先へ一元化されたプロセスでグローバルに動かし、支払う。また外部への支払いだけではなく、適切なタイミングで適切な額を動かして、グループ内で資金流動性を有効活用できる。それらは不必要な手作業を排除し自動化を実現した。最後の「高める・増やす」は「捉える・見る」「守る」「動かす」を経て、最終的に自由に使えるお金を成長投資へ充当したり、有利子負債の返済に充てたり、グループファイナンスの確立につなげていく。

従来から存在するCash ManagementやTreasury Managementは、「捉える・見る」の部分に限定されていたり、場合によっては本社や子会社単体止まりであった。しかし、ELMは不確実な時代に、企業の経営環境において、どのような困難が起きたとしても、財務部門は資金流動性を「捉え、守り、そして、高める」ことで、レジリエンスを高めていく。Enterprise Liquidity Managementという言葉だけでも覚えていただけたら幸いだ。

<Kyribaで実現できること>

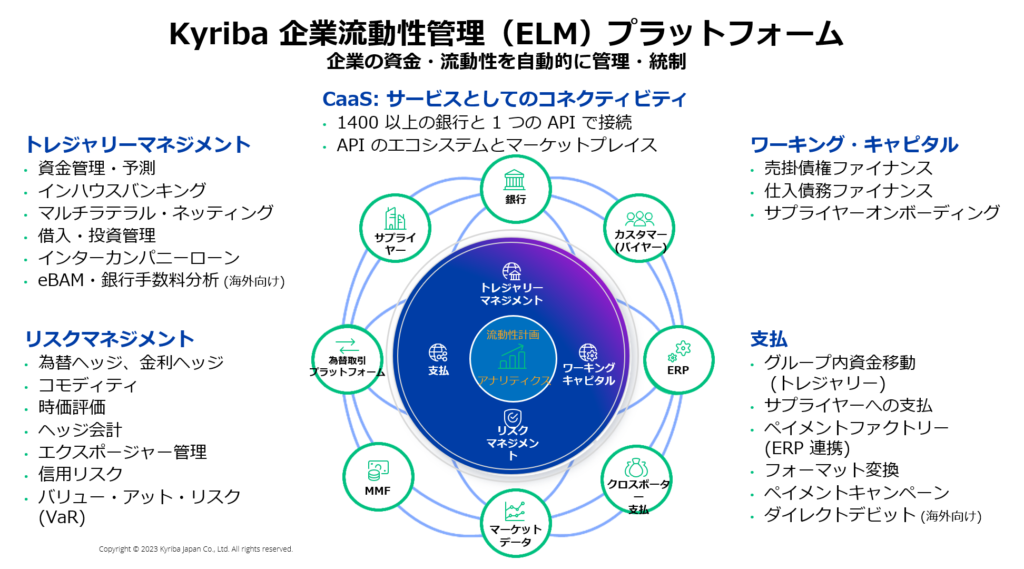

Kyriba はELM=企業流動性管理を行うプラットフォーム「Kyriba Enterprise」を提供している。特長としては、単一のプラットフォームにほぼ全ての財務業務をカバーしており、企業の資金流動性を、自動的に管理、統制することができる。基本となる銀行接続、資金調達から決済、不正送金リスク管理、実行可能な運転資本の機能まで、流動性のライフサイクルの主要な構成要素を統合し、資金繰りや流動性計画に関連する社内の経営判断に必要な報告機能や分析機能、エンドツーエンドの可視性を、単一のプラットフォームで行う。唯一無二のエンタープライズ流動性管理プラットフォームだ。

1つ目の特徴は幅広い機能領域だ。様々な財務業務に対応する機能をクラウドにワンプラットホームで提供しており、グループ共通の財務基盤となる。また各機能が相互に連携しており、複合的に作用して、業務上のベネフィットに繋がる。

2つ目の特徴はマルチ ERP / マルチバンク接続だ。様々なERPや会計システムとの連携が可能なので、入出金予定データの自動連携、マルチバンク接続による、残高・入出金明細の自動収集が可能。また、ERPや会計システムと銀行との間に Kyriba がデータ連携のハブとして存在することで、マルチバンクで支払いを行うことができる。クラウド上で、子会社の支払いをリモートで本社が統制でき、1人で資金を動かせない仕組み作りを実現する。

3つ目の特徴は、マルチバンク接続を「Bank Connectivity as a service」サービスとして提供していることが、Kyriba が唯一無二のプラットフォームである証である。これにより、銀行との接続を、お客様が構築するのではなく、Kyriba の全世界約2,700社のお客様は開発済みの銀行フォーマット (入出金明細・支払) の利用が可能だ。

2022年にデロイトが行った調査ではCFOが財務部門に設定した優先事項で最も重要性が高かったのが「流動性リスク管理の強化」だった。実際に流動性管理を強化するには、流動性をいかに的確に予測して、リスクエクスポージャーを捉えるかがポイントになる。Kyriba は流動性の予測に関して、従来の資金予測機能ではカバーできなかったローリング3ヵ月、12ヵ月の予想も可能にした流動性予測業務に対応した新機能「Liquidity Planning」の提供を開始した。これにより予測しづらかったニュートラルゾーン(13週よりも長く、1年よりも短い期間)の予測や複数のシナリオの予測、リアルタイムに近い予測情報を実行し、正確な意志決定を助ける。

またAIを活用した機能の開発にも取り組んでいる。1つ目は過去のキャッシュフローから予測を作成する機能。新しい資金予測の作成や子会社から提出された予測のベンチマークの実施、提出された予測とAI予測との差を表す追加予測の作成に役立つと考えている。2つ目はARベースでの予測精度を高める。個々の顧客の過去の支払い行動に基づいて、個々のARの請求書の支払日や支払額の予測を得る機能だ。

<Kyribaの支援実績>

Kyriba は企業流動性管理のソリューションを通じて、グローバル資金ポジションの最適化、全世界の銀行口座の可視化による不正の抑止や不正支払の検知、為替リスク、金利リスクなどファイナンシャルリスクの削減、基幹/会計システム刷新プロジェクトにおける財務領域のシステム化の支援を行っている。

ここに挙げたのは一例であり、企業の財務部門が抱える様々な課題や新たな取り組みに対して、Enterprise Liquidity Managementの実現という観点で、財務DXの実現、フリーキャッシュフローの最大化と企業価値の向上を支援している。

◆講演企業情報

キリバ・ジャパン株式会社:https://www.kyriba.com/jp/