貸金業法上の総量規制

貸金業者は、個人顧客と貸付けの契約を締結しようとする場合には、指定信用情報機関が保有する信用情報を用い、また一定の場合は(※1)源泉徴収票等の収入証明書の提出を受けた上で、当該顧客の返済能力を調査する必要がある(貸金業法第13条第1項、第2項、第3項)。

かかる返済能力の調査により、当該貸付けの契約によって、当該顧客に係る貸金業者からの借入残高が年収の三分の一を超えることとなることが判明した場合には、貸金業者は、当該貸付けの契約を締結してはならない(貸金業法第13条の2第1項、第2項)。

これが、いわゆる「総量規制」である。平成22年6月18日に完全施行された改正貸金業法において、当時社会問題化していた多重債務問題の解決に向けた対策として導入された。

かかる総量規制を含む改正貸金業法の成果として、「5社以上無担保無保証借入の残高がある人の数」は、平成19年3月末の171万人から平成28年3月末の12万人に減少し、また、自然人自己破産の新受件数も、平成18年の16万人台から平成27年の6万人台まで大幅に減少したとされている(※2)。

もっとも、総量規制により貸金業者からの借入れを規制したとしても、資金需要者の潜在的な借入れニーズまでもが急に減少するわけではない。借入残高が年収の三分の一を超えてしまい、貸金業者から新規の借入れをすることができなくなった資金需要者について、当初は、いわゆるヤミ金に向かってしまうことが懸念されていた。

これが近年では、銀行によるカードローンが新たな借入先として選ばれている。

1 自社からの借入残高が50万円超となる貸付け、又は、総借入残高が100万円超となる貸付けに該当する場合(貸金業法第13条第3項)。

2 平成28年9月16日付日本弁護士連合会「銀行等による過剰貸付の防止を求める意見書」1頁、2頁。

総量規制の対象外となっている銀行カードローン

総量規制は、貸金業法上の規定であり、「貸金業者」(※3)が行う貸付けについてのみ適用される。銀行は、貸金業法上の「貸金業者」ではないので、銀行による貸付けには貸金業法の適用がなく、それゆえ、総量規制の対象とはならない(※4)。

現在、ほとんどの銀行が消費者向けカードローン商品(以下「銀行カードローン商品」という。)を取り扱っている。これらの銀行カードローンは、カードの極度額の範囲内で反復継続して借り入れが可能なものであり、貸金業者が取扱うカードローン商品との大きな相違はない。

また、上記の銀行カードローン商品のほとんどが多くは貸金業者を保証会社とする商品であり、債務者が支払いを怠れば、銀行は、(貸金業者である)保証会社から代位弁済(保証履行)を受けることにより、貸出リスクを極小化できるような仕組みになっている。

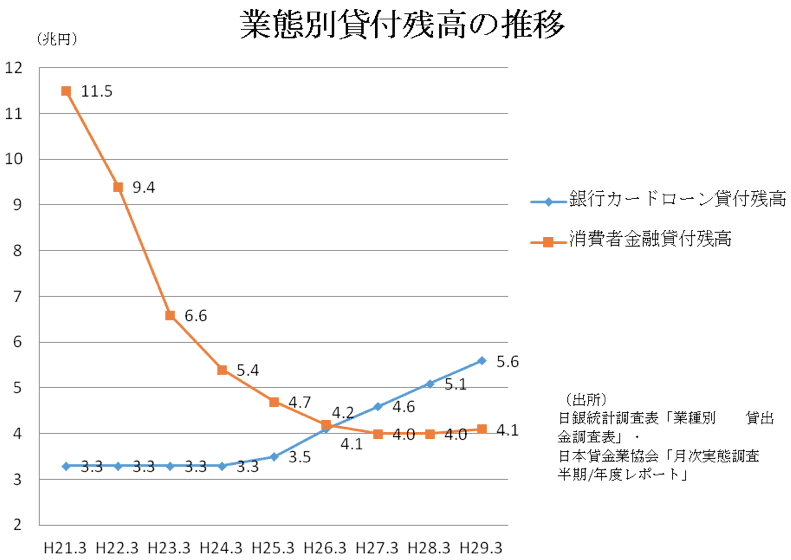

このような銀行カードローン商品の残高が近年急増しており、日本銀行の統計によれば、国内銀行の個人向け貸出しにおいて、「カードローン等残高」は、5兆1227億円(平成28年3月)に上り、5年間で1.5倍超に増加し、平成27年には消費者金融の貸付残高を上回る残高となった。

3 貸金業法第3条第1項所定の登録を受けた者をいう(貸金業法第2条第2項)。

4 銀行貸付けについては、銀行法令や監督指針により、過剰貸付の抑制を含めた利用者保護が確保されているとの考えに基づく。また、「社会問題化した多重債務問題が主に貸金業者による借り手の返済能力を超える貸付けによって発生していると考えられることを踏まえたものである」ともされている(上柳敏郎、大森泰人編「逐条解説貸金業法」114頁、商事法務、2008)。

日本弁護士連合会による意見書

かかる事態にいち早く反応し、懸念を示したのが、日本弁護士連合会(以下「日弁連」という。)である。

日弁連は、平成28年9月16日、「銀行等による過剰貸付の防止を求める意見書」を金融庁及び一般社団法人全国銀行協会に提出した。

そこでは、このような貸金業者による保証を付した銀行カードローン商品に係る宣伝・広告について、例えば、「銀行のカードローンは改正貸金業法による総量規制の対象外です」、「最大500万円所得証明書一切不要」、「借入限度額300万円までは収入証明書不要」、「専業主婦の方でもOK」などのように過剰な宣伝がなされ、その結果、返済能力を超える貸付けが行われているおそれがあるとの懸念が指摘されている。

また、「このような銀行等による貸付けにおいて,総量規制の対象外であることを奇貨として,借入残高が年収の3分の1を超えるような貸付が安易に行われていたのでは、改正貸金業法の趣旨を没却し、今後、多重債務問題の再燃を招くおそれもある。」との懸念も表明されている(※5)。

5 「銀行等による過剰貸付の防止を求める意見書」5頁。

一般社団法人全国銀行協会の対応

こういった指摘を受けて、一般社団法人全国銀行協会(以下「全銀協」という。)は、平成29年3月16日、「銀行による消費者向け貸付けに係る申し合わせ」を公表し、銀行カードローン商品の広告・宣伝や審査の厳格化に向けた自主的な取組みを行うこととした(※6)。具体的には、「配慮の欠けた広告・宣伝の抑制」及び「健全な消費者金融市場の形成に向けた審査体制等の整備」等を行うとしている。

また、その後、同年6月には、全銀協は、「銀行カードローンに関する全銀協の取組みについて」を公表し、会員銀行による上記自主的取組みの実施状況に係るアンケート結果や今後の取組み予定等について公表した。

そこでは、例えば、「『総量規制対象外』『年収証明書不要』と表示した広告は、全ての銀行が取り止め、あるいは、見直しの対応を検討中」であり、また、「借入審査に関する『年収証明書取得基準』、『極度設定における年収債務比率の算出方法』は、すでに見直した銀行のほか、多くの銀行で変更を検討中」といったアンケート結果が示されており、自主的取組みによる一定の成果を打ち出したものとなっている。

また、今後取組む予定のものとして、「会員行間の環境認識の共有」、「会員への適時適切な情報発信」、「各行の取組みフォロー」、「消費者向け啓発活動」及び「金融経済教育」といったカテゴリー及びその内容が示されている。

6 これに対して、同年4月21日、日本弁護士連合会から「全国銀行協会の『銀行による消費者向け貸付けに係る申し合わせ』を踏まえての会長声明」が公表された。同声明は、全銀協の上記申し合わせの内容が抽象的であり、「過剰融資抑制のための具体的かつ客観的な基準としての効果は期待できない。」と批判した上で、「改正貸金業法の趣旨を踏まえ、銀行においても、貸金業者による保証を付した銀行カードローンについて、同水準の審査態勢を構築すべきである。」としている。

金融庁の動き

このような全銀協の自主的な取組みにより、銀行カードローン商品の残高取り扱い拡大にブレーキがかかることになるのか注目される中、金融庁も、銀行カードローンへの監視を強め、動き出している。

平成29年9月20日には、金融庁が三菱東京UFJ銀行、三井住友銀行及びみずほ銀行の3メガバンクに対して、カードローン事業に関する審査や広告の実態調査のための立ち入り検査を行ったと報道された(※7)。

また、平成29年10月25日公表された、金融庁の「平成28年事務年度金融レポート」(以下「金融レポート」という。)(※8)中でも、「金融行政の重点施策」の中の「顧客の信頼・安心感の確保」の項目において、銀行カードローンについて取り上げられている(※9)。

金融レポートには、「カードローン商品の大半は、銀行の貸付けに対して貸金業者が保証を付与するものとなっており、銀行は保証会社のスコアリング審査に依存している場合が多い」こと、また、「顧客にとって低金利で多額の借入れが容易に実現可能であるかのような広告宣伝がなされていた」ことといった審査及び広告についての問題点の摘示が盛り込まれている。

その上で、金融庁としての今後の対応として、銀行カードローン業務に係る検査を実施すること、また、当該検査においては、「銀行等が、2006 年12月の改正貸金業法における多重債務の発生抑制の趣旨や利用者保護等の観点を踏まえた適切な業務運営を行っているかを検証する」とし、具体的着眼点として、「過剰な貸付けを防止するための融資審査態勢(融資上限枠の設定等)が構築されているか」、「貸金業者等の保証会社の審査に過度に依存していないか」といった点が挙げられている。

もともと、銀行が貸金業者による保証を付した貸付けを行う場合については、貸金業法の趣旨を踏まえた審査態勢等の構築が求められていることから(主要行向けの総合的な監督指針Ⅲ-6-3-2等)、その厳格な運用を進める趣旨であると考えられる。

7 2017年9月20日日本経済新聞等。

8 「金融レポート」とは、金融庁が毎年公表する「金融行政方針」の進捗評価・分析等をとりまとめた年度報告書であり、その内容が翌事務年度の新たな金融行政方針に反映されることになる。

9 「平成28年事務年度金融レポート」122頁以下。

まとめ

現段階においては、銀行カードローン商品について法改正等による規制を課すといった動きが特に具体化しているというわけではない。もっとも、上述のとおり、今後の金融庁による監視強化を受けて、全銀協が自主的取組みをどこまで厳格化するか、またそれにより銀行カードローン商品の利用がどのように変動するか、今後の銀行業界の動向が注目される。

特に、銀行子会社たる貸金業者においては、平成22年に改正貸金業法が施行された直後から、自ら貸付けを行うのではなく、親会社たる銀行の個人顧客向け貸付けを保証するスキームに舵を切る例が続出したところではあるが、上記のような銀行カードローン商品に対する規制の厳格化の流れを受け、再度、貸金業者が自ら貸付けを行うスキームに立ち戻る例が出てくることなどが予想される。

- 寄稿

-

片岡総合法律事務所右崎 大輔 氏

弁護士

- 寄稿

-

片岡総合法律事務所福田 隆行 氏

弁護士