ネット証券や他業種との提携は 収益増に直結するものが少ない

特定の地域を営業基盤に持つ地方銀行、第二地方銀行(以下、地銀)で収益力の低下が共通の課題となっている。資金を預かり、貸し出すという従来のモデルが厳しくなっているからだ。原因の一つが日本銀行によるマイナス金利の導入である。貸出金の金利水準が低下したことで、銀行の収入の大半を占める貸出金の利息収入が減少している。

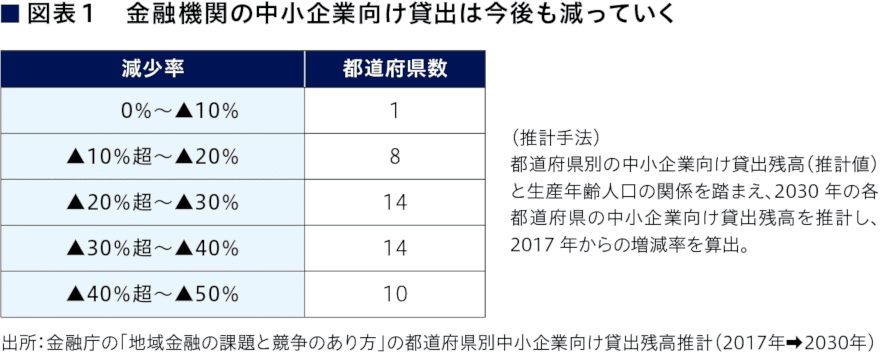

人口減少の影響も大きい。地方を中心に急速に進む少子高齢化により、かつてに比べて生産年齢人口が減っている中、資金需要は低下傾向にある。国内人口減少は確実視されている。金融庁の推計によると、今後10年で貸出残高はさらに減少するようだ(図表1)。

関東財務局長を務めた後、岡山県に本店を置くトマト銀行で副社長として経営に参画した細田隆氏は、「借り手優位な現状下で、金融機関間の貸し出し競争が続いており、貸出金利水準の低下が著しい。人口とともに経済状況の格差は今以上に広がるはずで、自ずと金融機関も魅力的な都市・地域に進出する動きがあり、競争は激化するだろう」と話す。

有価証券運用での利息や配当金、サービス・商品提供に伴う手数料収入も地銀の重要な収益源であり、対応策としてその収入額を増やすことも一案と考えられる。だが、銀行それぞれの含み益の状況によって有価証券運用で許容できるリスク量は左右され、貸出金利の減収を補えるほどの手数料を稼ぐのは難しい。

2019年に地銀の経営改善の手段として注目を集めたのが、銀行同士の再編だ。金融機関の再編自体は珍しいものではないが、同一地域内で事業シェアが高まる統合の実施を10年間の時限措置として認める「地銀再編特例法案」が検討され始めたからだ。仮に成立した場合、従来に比べて再編のハードルは低くなる。

再編で地銀が狙うのは経営の効率化による収益性の向上だ。「本部機能の統合やシステム統一、店舗の統廃合に伴う人件費や物件費の削減などの効果が大きい。顧客接点の拠点網は充実させたまま合理化を達成する上では、店舗網の重複度合いがポイントになる」と細田氏。

一方、大手証券会社による提携やネット証券による出資、Fin Techの導入など他業種との提携や新サービスを導入して事業変化を起こそうとする動きもある。しかし、金融機関には情報漏洩をはじめとしたセキュリティの確保を特に重視するため、外部からの提案をスピーディーに採用するかどうかが問われ、必要な費用に見合う収入を得られるか経営陣の判断も試される。現状を踏まえた上で細田氏は本業回帰の重要性を指摘する。

「新しい動きは事業への刺激となり選択肢の増加につながるが、現時点では収益増加に直結するものが少ないと感じる。収入のベースとなる貸出収益をいかに高めるか、まずは中核ビジネスの改善に改めて取り組むべきと考える」

- 寄稿

-

Y&P法律事務所細田 隆 氏

オブカウンセル

弁護士