フルセット主義の限界を外部支援、ネット活用でカバー

SBIホールディングスは2016年から、「地方創生プロジェクト」の下で地域金融機関の支援を続けてきた。2020年1月末現在、グループ全体では76以上の地域金融機関と業務提携を結び、各社に金融商品やサービスを提供している。2019年9月には、同ホールディングス代表取締役社長の北尾吉孝氏が「第4のメガバンク」構想を打ち出し、その後、島根銀行、福島銀行への出資も発表されたことで地銀再編の動向に注目が集まった。

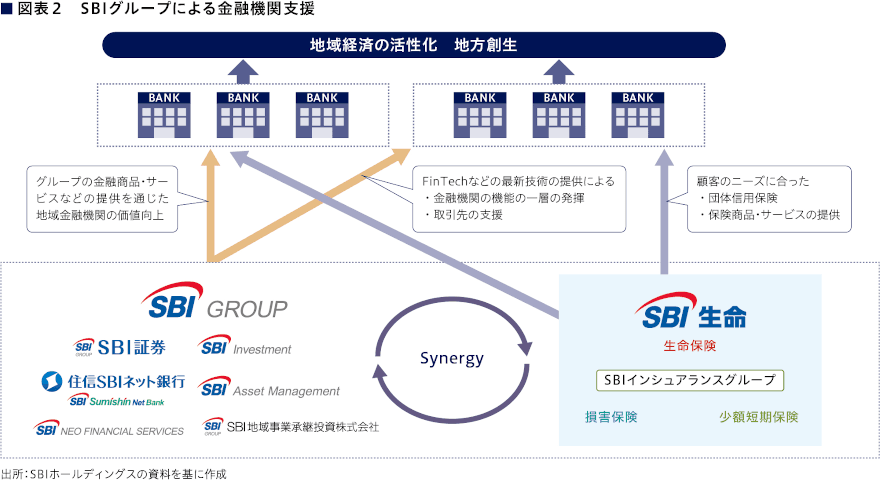

これまで、SBIホールディングスと地銀との提携は段階を経て進められてきた。第1ステージは証券、生命保険、損害保険などSBIグループが扱う金融商品の提供、第2ステージでは同グループが出資するFinTechやIT(情報技術)関連企業の技術・サービスが提供されてきた(図表2)。

現在は第3のステージにあり、SBIと地域金融機関の連携強化のためのプラットフォームづくりを目標に据える。2018年からSBIグループにて地方銀行のFinTech導入や事業承継支援などに従事してきた、SBI生命保険代表取締役社長の小野尚氏は、「コストを低く抑え、多様な課題に対応可能なサービスを共有する場をともに作り上げたい」と意気込む。

プラットフォームづくりは、地域金融機関の収益力強化を目的とした運営支援体制を構築しようというものだ。SBIホールディングスや提携する地銀・信用金庫などが参加するのはもちろん、大手銀行やベンチャーキャピタルなどからの出資も受け、共同持ち株会社を設立する。2020年2月には運営主体となる統括会社を設ける予定だ。

地方創生が謳われているが、金融と経済はコインの表と裏で、資金を融通する金融機関が機能しなければ経済の活性化も難しい。金融庁で地域金融行政にも長く携わってきた小野氏は、「事業環境も収益構造も大きく変わった。かつてのように自前主義、フルセット主義を貫くことには限界があるだろう。自社の強みに経営資源を集中させるためにも、外部のリソースを活用したほうが効率的だし、地理的、物理的な隔たりによる弱みをカバーするうえで、インターネットの活用は欠かせない」と語る。

クラウドでシステムコスト削減デジタルチャネルの強化を進める

収益減少とともに地銀の事業促進の足かせとなっているのがシステムコストだ。初期導入に莫大な費用がかかったうえに、その後の定期更新に必要なコストに経営が圧迫されていて、新たな施策を打てない金融機関は少なくない。

SBIホールディングスは今後、独自のプライベートクラウド環境を構築して、プラットフォームに参加する地銀の情報管理や導入するサービス構築などを一括で行っていけるようにするという。小野氏は「地銀から利用手数料を受けるフィーベースにしてシステム費用を固定費から変動費に変えることで、提携する金融機関の高コスト体質の改善を目指す狙いだ」と説明する。

サービスのデジタル化や新たなビジネス創出に有効なITツールの選定・導入も地銀が抱える課題となっている。プラットフォームでは、FinTechなど新技術の導入支援を行うグループ会社のSBIネオファイナンシャルサービシーズが、ニーズや課題に合わせてSBIが出資するさまざまなFinTech企業の技術やサービスを地銀に提供する。

例えば、地銀はバンキングアプリやAPI基盤、動的セキュリティやデータ分析システムの導入といったデジタル化のベースとなる機能を実装できる。また、地域特性や支店の顧客特性などに応じて、小口送金アプリや地域通貨発行を導入したり、住宅ローンの審査プロセスやOCR(光学式文字読み取り装置)、RPA(ロボティック・プロセス・オートメーション)の導入で業務自動化を進めたりすることも可能だ(図表3)。

「バンキングアプリのほか、家計管理や電子マネーのような顧客向けツールは、利用する銀行のブランド名を用いたホワイトラベルで提供できる点が特徴だ。デジタルサービスやツールの充実レベルで、顧客への提案方法やその内容、ビジネスの発想なども限られてしまう傾向がある。顧客とのデジタルチャネルの強化を図ることで、地銀にとってはビジネス機会の創出につなげられると考える」(小野氏)

ファンドを通じた事業承継で地銀の収益機会を創出

今後は地銀の取引先支援にも力を入れる。地銀の顧客の中小・零細企業のオーナーには、事業承継に課題を持つ人が多くいる。SBIホールディングスは、公的機関や地銀と共同出資する「事業承継ファンド」を通じて、事業承継をサポートしていく。

形式上はファンドが企業に出資し、経営権を得るが、事業継続計画は企業オーナーの意向に沿って進める。原則、企業価値3億円以上の企業をファンドの投資対象とするが、「将来の事業発展が見込めそうであれば、3億円以下の企業も支援する」という。経営人材の派遣、FinTech企業のサービス提供のほか、中小企業診断士、税理士などの専門家や大企業をリタイアしたシニア人材と連携して、財務、税務、事業計画などの改善をハンズオンで支援するという。

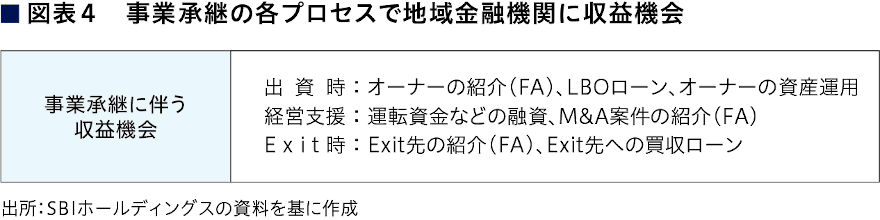

従来の事業承継やM&A(合併・買収)のコンサルティングとの最大の違いは、事業承継プロセスのさまざまな段階で、地銀の収益機会を創出できる点だ(図表4)。

「買収資金調達のためのLBOローンや経営の運転資金などの融資はもとより、事業を売却したオーナーの資産の管理や運用の提案など、事業承継を起点にビジネスチャンスを広げられる」(小野氏)

2019年12月からSBI生命保険は、精神疾患も保障対象とし主婦(主夫)も加入できる「就業不能保険」をリリースした。同商品は一般公募での要望も受けて発売した商品だが、地方移住・創業支援を進め、個人事業主との取引が増えた地域金融機関からも要望があり、提供を始めた。小野氏は、「潜在的な課題やニーズはまだあるはず。保険に限らず、地域課題に対応できる商品やサービスの開発も進めていく必要があるだろう」と結んだ。

- 寄稿

-

SBI生命保険小野 尚 氏

代表取締役社長