10年以上前から地銀に対してノウハウ提供やアドバイス

2007年に山口フィナンシャルグループとともにワイエム証券を設立したのを皮切りに、地銀と提携し証券ビジネスの合弁会社を立ち上げてきた東海東京フィナンシャル・ホールディングス(東海東京FH)。自社グループのサービス・商品、情報、人的資本など証券ビジネスのノウハウを提携銀行に提供するほか、提携関係にない地銀ともコンタクトを持ち、事業刷新や経営改善のアドバイスを続けている。

東海東京FHでは国内金融機関共通の課題として、デジタライゼーション、働き方改革、フィデューシャリー・デューティ、競争の激化、市場の変動、顧客ニーズの多様化、高コストの7つを挙げている。難局に対し地方銀行は貸出収益の改善やサービス・商品の高度化、レベルの高い資金運用手法の確立で課題解決を図ろうとするもそう簡単にはいかない。

東海東京FH代表取締役社長で最高経営責任者の石田建昭氏は、「最大の課題はレベルの高い資金運用手法の確立だ。世界的な低金利で期待リターンを超えるポートフォリオ構築が難しい中、リターンを求めようとするならリスク管理の高度化は避けられない。事業会社として勇気あるスリム化を進められないと、現状から脱しえない」と話す。

地銀はこれまで地域経済を支えてきた「地方の雄」であり、地域からの尊敬・信頼も厚い。店舗や人員の削減はレピュテーションリスクとなり得る。

その一方で石田氏は、「本当は地銀も環境変化に適応し、事業創造に繋がる打開策を打ちたい。しかし、東京に比べて人材や情報・ノウハウなどの経営資源を揃えられないのが実状で、具体的なイメージを実行できないもどかしさを抱えている」とも明かす。

顧客セグメンテーション細分化と高付加価値のサービス提供を支援

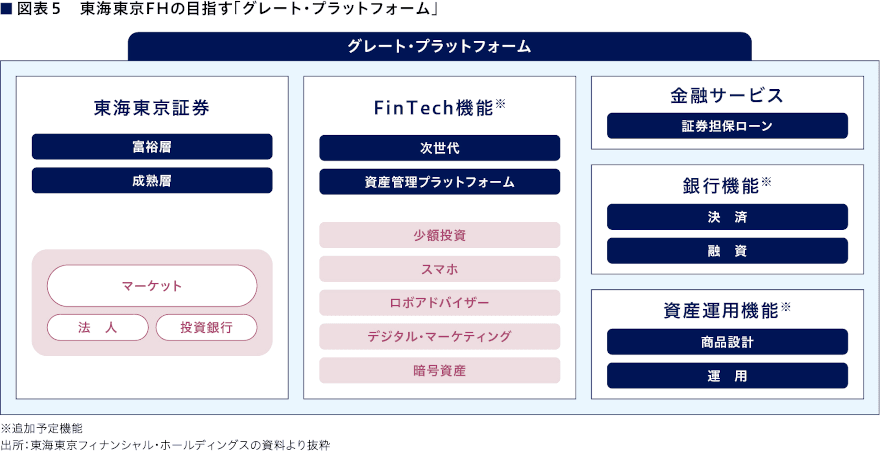

東海東京FHは、大手証券やネット証券とも異なった「第3極」を形成する総合金融グループを目指している。そのうえで、注力しているのが既存のリテールやマーケット機能に新たな機能やサービスを加えた「グレート・プラットフォーム」の構築だ(図表5)。

同プラットフォームの下、自社のビジネスモデルを高度化し新しいマーケット開拓に活用するとともに、さまざまな機能やサービスを地銀との提携においても活用するという。特に力を入れるのが、顧客セグメンテーションの細分化と付加価値の高いサービスの提供だ。そのために専門性の高い人材の育成もサポートする。

「これまでも銀行は顧客ニーズに合う提案を実践してきたかもしれないが、今はもう専門性がなければ顧客満足につながる証券サービスの提案は難しい。ある程度金融サービスが行き届いた中、今、求められているのは資産形成層を取り込めるようなデジタルツールであり、シニア層・富裕層特有のニーズへの対応だ。従前の人員、商品だけで対処しきれていないなら、外部の知見を活用すべきだ」(石田氏)

石田氏によれば、例えばシニア層には財産診断に基づいた提案ニーズがあるという。銀行員には相続を意識した財産管理、保有資産の有効活用や税金対策に向けた不動産証券化商品への投資、家族全体への財産分与からその次のステージ(子や孫への提案)に繋げる証券営業が求められる。一方、富裕層にはより高度な資産管理の提案が必要だ。資産管理会社の設立や家族に応じた資産ポートフォリオ提案、海外資産や投資商品の活用アドバイスなども喜ばれるだろう。

東海東京FHはホームマーケットである名古屋と東京にプライベートバンキングの「Orque d’or(オルクドール)」を置き、富裕層サービス専門の関連会社も有している。今後は地銀でシニアや富裕層向け案件が出た際には専門人材を派遣したり、アドバイスしたりと地銀の高付加価値なサービス提供をサポートしていく。

また、法人営業においてもまだ開拓の余地があると石田氏はにらんでいる。「大手証券を中心に開拓されてきた事業法人や市町村の公共体や学校、宗教、財団など各種法人のマーケットは、地銀にとってもやりようがある領域だ」と石田氏。しかし、財務、法務、IT、経営などの専門家と足並みを揃え、時期に合った提案をするためには専門知識やマーケットの理解力が欠かせない。東海東京FHでは、これまでも法人、市場、リサーチ、アセットマネジメントなどの各部門が提携地銀とともに法人営業の改善を行ってきており、今後も地銀の支援に活かしていくという。

デジタル証券の活用で新規ビジネスの創出をねらう

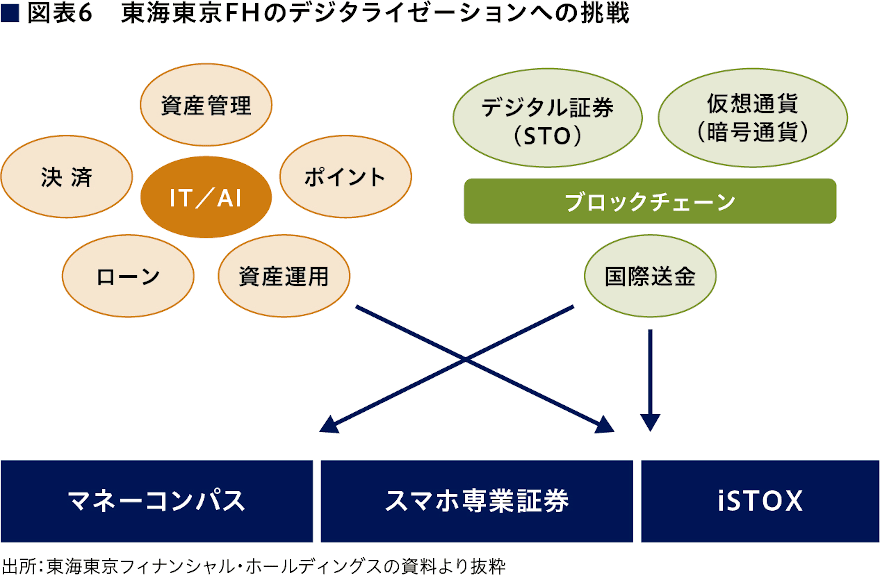

他方でデジタル化も地銀に課されている大きな課題だろう。東海東京FHは、マネーコンパス社をはじめ、出資するFinTech企業と開発した資産管理アプリ『おかねのコンパス』やスマホ専業証券会社の立ち上げで、地銀のデジタルチャネルを強化する。石田氏は、「証券担保ローンやAI(人工知能)で与信を判断できるサービスなども展開していきたい。デジタル化の波に乗り遅れると追いつくのが難しくなる。デジタルを活かした新サービスは収益に即結び付かないが、未来の収益をクリエイトする意識で取り組む」と語る。

東海東京FHの「スマホ証券」は2020年中の開業を目指しているが、カードローンのように自由に借り入れできる証券担保ローンをリリースする計画だ。例えば、投資信託に100万円投資していれば50万円まで自動的に借入枠が付き、投信を解約せず現金を受け取れるといったものだ。また、新しい資金調達手段として注目されるSTO(セキュリティ・トークン・オファリング)への投資などにも対応する。従来にない証券サービスの開発で地銀のビジネスに変革を起こすねらいだ(図表6)。

2019年11月に東海東京FHの子会社がシンガポールのデジタル証券取引所iSTOXの運営会社に約5億円の出資を行った。同社との資本提携も将来的には地銀のサポートに活かしていく構想だ。デジタル証券取引所では資産すべてを証券化の対象にできる。例えば、小口の不動産を証券化して流通させたり、絵画や音楽のような無形資産の証券化も可能だという。取引所、そして証券化商品の信用を誰が担保するかなど課題は多くあるが、地方経済のビジネスチャンスに繋げる可能性もある。牛などの畜産物をはじめ、地方特有の資産や特産物などを証券化して販売し資金調達する、といったスキームも考えられる。

2019年12月26日には、中国の暗号資産取引所のHuobi(フォビ)の日本法人であるフォビジャパンとの資本業務提携も発表した。同社との提携は地方銀行の将来的な暗号資産の導入に活かしていく。地域通貨など暗号資産のニーズは、さまざまな地域で顕在化し始めている。

「個人の証券取引の手数料の無料化が起こり始めた中、当社が考えるような証券サービスを提供できれば地銀の収益のプラスになるだろうし、新規顧客を取り込むチャンスとなる」(石田氏)

- 寄稿

-

東海東京フィナンシャル・ホールディングス石田 建昭 氏

代表取締役社長

最高経営責任者