※本稿は株式会社アクセンチュアの許可を得て、転載・編集しています。

DXとディスラプションによる影響

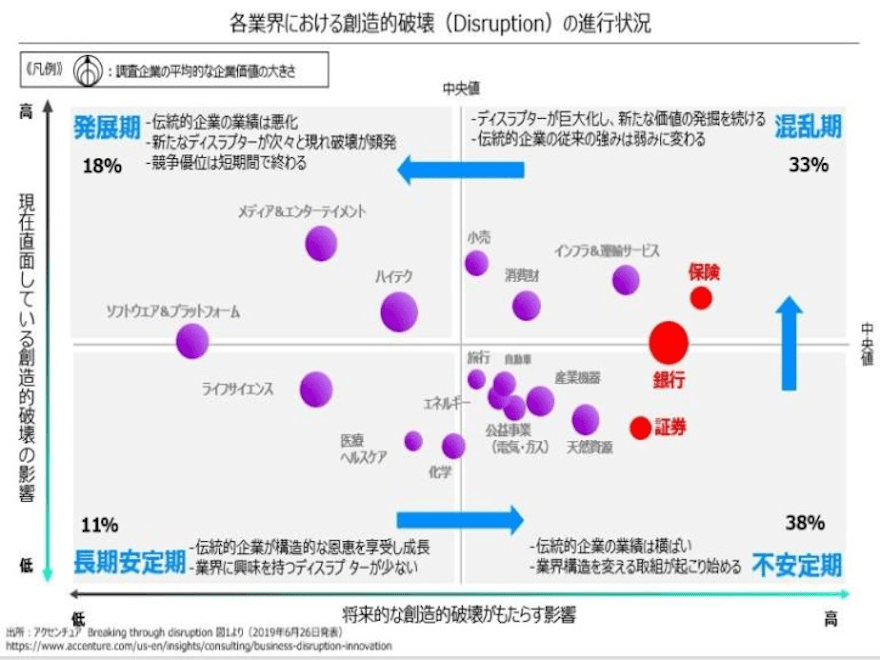

デジタルトランスフォーメーション(DX)の加速とともに、ディスラプション(創造的破壊)のもたらす影響が拡大している。アクセンチュアが独自に行ったヒアリングを元に作成した下の図を見ると、銀行・保険・証券業界は不安定期から混乱期へさしかかりつつあり、ディスラプションの影響が高いことが分かる。

銀行業界では、他業種・フィンテックをはじめとするプレイヤーが決済型ビジネスなどの領域へ新規参入し、伝統的企業の業績に大きな影響を及ぼしている。保険業界でもデジタルテクノロジーの活用拡大にともない、リスクヘッジの新たな手法が登場し、革新的な商品・サービスがますます増えている。ビジネスの在り方そのものが急速に変化し、業界構造に大きなインパクトをもたらすなど、いずれの分野でも不安定期から混乱期に向かう業界の特徴が顕著に表れている。

こうした状況の中、国内金融機関は過去数年間、その多くが業務の自動化をはじめとするプロジェクトを推進し、効率化という面で一定の成果を上げてきた。開始当初は、社内で懐疑的な目で見られることが少なくなかったデジタルやDXという概念やその効果も、不可欠なものとして受け入れられるようになっている。しかしディスラプションの影響が拡大し、既存の市場環境で強みとなっていた要因が弱みに変わるという混乱期の様相がさらに強まる今後、これまでの取り組みだけでは十分といえない。日本の金融機関は、デジタルビジネスを次なるステージへとさらに進化させる必要がある。

デジタルビジネスの次なるステージ

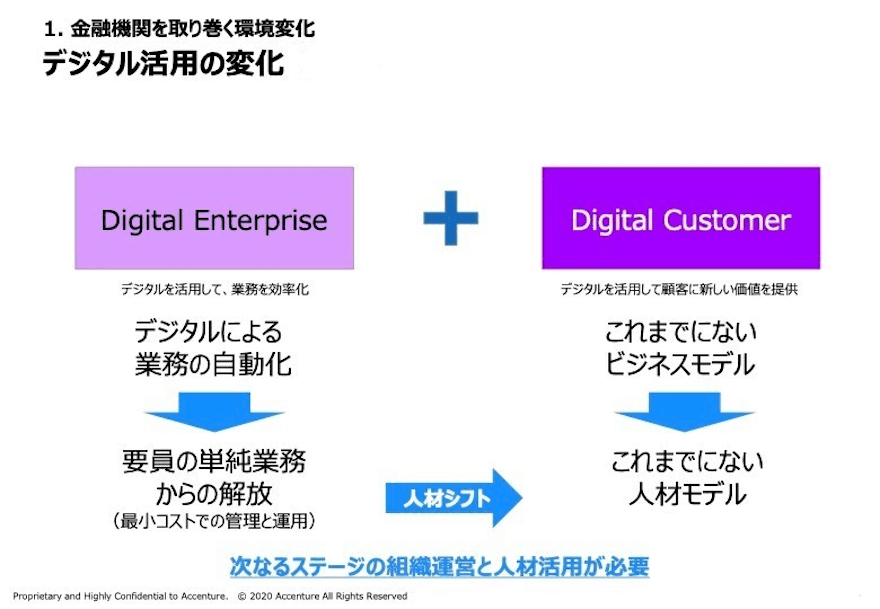

ではデジタルビジネスの次なるステージとはどのようなものだろうか?DXには、デジタルテクノロジーの活用をつうじて既存社内業務の効率化を図る領域であるデジタルエンタープライズ(digital enterprise)と顧客接点でデジタルツールを活用し、新たなサービス・価値・体験を提供する領域であるデジタルカスタマー(digital customer)がある。

現状のDXは、RPAの活用などのデジタルエンタープライズが80〜90%を占めており、アプリ・APIの開発を含めたデジタルカスタマーは10〜20%にとどまっている。またこうした取り組みのほとんどは一部組織を対象とするもので、組織全体に影響を及ぼす規模で行われる事例はほとんど見られない。しかしDXのさらなる加速に伴い、今後新たな流れが生じることが予測される。ビジネス全体を対象とした取り組みが増加し、領域ごとの割合もデジタルエンタープライズが10〜20%、デジタルカスタマーが80〜90%と、現状とは全く逆転する可能性が高いのである。

日本の金融業界でも、こうした変化の兆しは顕著に見られる。これまで金融機関の多くは、人員の余力が限られるためにデジタルカスタマーの領域に手を付けることが難しい状況にあった。しかし過去数年間にわたって効率化を進めた結果、単純業務から人員を解放する余力が生まれ、より創造的な領域へフォーカスをシフトさせる機会が拡大している。つまり、顧客への新しい価値・体験の提供という新たな取り組みを加速させる局面が到来しつつある。

デジタルビジネスにおける新しい人材モデル

デジタルビジネスを次なるステージへ進めるにあたり、留意すべきポイントが1つある。それは、既存の枠組みを超えた人材モデルである。これまで金融機関の多くは、営業・事務・管理・企画といった業務分野ごとの区分けで人材を育成・配置してきた。しかしDXが次のステージへ進むと、長期雇用を前提とした既存の人材ポートフォリオは大きな変化を余儀なくされる。これまでにない発想に基づくビジネス創造が求められる今後は、人材も従来とは大きく異なるモデルで育成・活用に取り組む必要がある。

デジタルビジネスの新たなステージで必要となる人材は、バンカープラス人材とイノベーター人材という2つのタイプに分けることができる。前者は従来営業・事務といった領域を担当し、AIとの協働をつうじて業務を行う人材。そして後者は、AI・人材のシームレスな協働に向けた仕組みを定義・最適化する人材である。では国内金融機関は、次世代ビジネスに不可欠なこれら2タイプの人材育成・活用をこれからどう進めていけば良いのだろうか?ここで1つ重要となるポイントは、人材にまつわる領域をデジタルビジネス加速に向けた取り組みの一環として捉え、組織変革という大きな枠組みの中で包括的にアプローチすることである。次回はその具体的イメージとして、『オペレーティングモデル・シフト』・『リソース・シフト』・『ワーク・シフト』という3つの要素を考慮に入れた変革のロードマップを紹介し、その中で人材戦略をいかに進めていくのか解説していく。

アクセンチュア金融サービス本部では、より早く最新の動向や弊社のインサイトをご紹介するために、金融業界向けの「金融ウェビナー」を継続的に開催している。ウェブを使ったバーチャルな1時間のライブセッションで、パソコンやモバイルから簡単に参加でき、匿名で質問することも可能。詳しくはこちら。

ディスラプションの進行と金融業界に求められる新モデル

変革へのロードマップ(1)オペレーティングモデル・シフト

変革のロードマップ(2)リソース・シフトとワーク・シフト

- 寄稿

-

株式会社アクセンチュア新井 英明 氏

金融サービス本部

マネジング・ディレクター

テクノロジーコンサルティング日本統括

- 寄稿

-

株式会社アクセンチュア堆 俊介 氏

ビジネスコンサルティング本部

マネジング・ディレクター

コンサルティンググループ